Changement de Chaudière Gaz : Ce qu’il faut savoir

Le remplacement d’une chaudière gaz est une décision importante pour tout propriétaire souhaitant améliorer l’efficacité énergétique de son logement et réduire sa consommation de gaz. Une chaudière gaz obsolète peut être non seulement moins performante, mais aussi plus polluante.

Avant de procéder au remplacement de votre chaudière gaz, il est essentiel de prendre en compte plusieurs éléments :

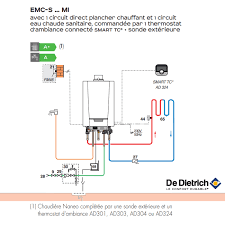

- Type de chaudière : Choisissez le type de chaudière gaz le mieux adapté à vos besoins et à la taille de votre logement (chaudière murale, chaudière au sol, chaudière à condensation, etc.).

- Efficacité énergétique : Optez pour une chaudière gaz moderne et performante qui vous permettra de réaliser des économies d’énergie sur le long terme.

- Normes environnementales : Assurez-vous que la nouvelle chaudière respecte les normes environnementales en vigueur pour limiter les émissions polluantes.

- Installation professionnelle : Faites appel à un professionnel qualifié pour l’installation de votre nouvelle chaudière afin d’assurer son bon fonctionnement et sa sécurité.

En optant pour le changement de votre chaudière gaz, vous contribuez non seulement à réduire votre impact environnemental, mais aussi à améliorer le confort thermique et la qualité de l’air dans votre logement. N’hésitez pas à vous renseigner auprès d’un spécialiste pour trouver la solution la plus adaptée à vos besoins.

Nous espérons que cet article vous a apporté des informations utiles sur le changement de chaudière gaz. N’hésitez pas à nous contacter si vous avez des questions supplémentaires ou besoin d’assistance dans ce domaine.

9 Conseils Essentiels pour le Remplacement de Votre Chaudière Gaz

- Vérifiez la compatibilité de la nouvelle chaudière avec votre installation existante.

- Faites appel à un professionnel qualifié pour l’installation de la chaudière gaz.

- Assurez-vous que le lieu d’installation respecte les normes de sécurité en vigueur.

- Pensez à l’entretien régulier de votre chaudière pour garantir son bon fonctionnement.

- Choisissez une chaudière gaz économe en énergie pour réduire vos factures de chauffage.

- Informez-vous sur les aides financières disponibles pour le remplacement de votre chaudière.

- Privilégiez une chaudière dotée des dernières technologies pour un meilleur confort thermique.

- N’oubliez pas de purger vos radiateurs après l’installation de la nouvelle chaudière.

- En cas de doute, demandez conseil à un professionnel du chauffage.

Vérifiez la compatibilité de la nouvelle chaudière avec votre installation existante.

Lorsque vous envisagez le changement de votre chaudière gaz, il est crucial de vérifier la compatibilité de la nouvelle chaudière avec votre installation existante. Assurez-vous que les raccordements, les dimensions et les spécifications techniques de la nouvelle chaudière correspondent à ceux de votre système actuel. Une installation correcte et conforme aux normes est essentielle pour garantir le bon fonctionnement et la sécurité de votre équipement. En vérifiant la compatibilité dès le départ, vous éviterez les problèmes potentiels et vous assurerez une transition en douceur vers votre nouvelle chaudière gaz.

Faites appel à un professionnel qualifié pour l’installation de la chaudière gaz.

Il est fortement recommandé de faire appel à un professionnel qualifié pour l’installation de votre chaudière gaz. En effet, un installateur expérimenté saura garantir une installation conforme aux normes de sécurité en vigueur, assurant ainsi le bon fonctionnement de votre chaudière et la sécurité de votre domicile. Confier cette tâche à un professionnel vous permettra également de bénéficier d’un service de qualité et d’éviter les risques liés à une installation incorrecte. Faire appel à un expert est la meilleure manière d’assurer le bon déroulement du changement de votre chaudière gaz.

Assurez-vous que le lieu d’installation respecte les normes de sécurité en vigueur.

Il est crucial de s’assurer que le lieu d’installation de votre nouvelle chaudière gaz respecte les normes de sécurité en vigueur. Cela garantit non seulement le bon fonctionnement de l’appareil, mais aussi la protection des occupants du logement contre les risques liés à une installation défectueuse. Faire appel à un professionnel qualifié pour effectuer l’installation dans le respect des normes de sécurité est essentiel pour assurer la tranquillité d’esprit et la sécurité de tous.

Pensez à l’entretien régulier de votre chaudière pour garantir son bon fonctionnement.

Pensez à l’entretien régulier de votre chaudière gaz pour garantir son bon fonctionnement. Un entretien périodique par un professionnel qualifié est essentiel pour assurer la performance et la durabilité de votre chaudière, tout en minimisant les risques de pannes et en prolongeant sa durée de vie. En prenant soin de votre chaudière gaz, vous pouvez également optimiser son efficacité énergétique et réduire votre consommation de gaz, ce qui se traduira par des économies sur le long terme. N’oubliez pas que la maintenance préventive est la clé pour éviter les problèmes coûteux à l’avenir.

Choisissez une chaudière gaz économe en énergie pour réduire vos factures de chauffage.

Choisir une chaudière gaz économe en énergie est une astuce judicieuse pour réduire vos factures de chauffage. En optant pour une chaudière gaz moderne et performante, vous pouvez réaliser des économies significatives sur votre consommation d’énergie tout en maintenant un niveau de confort thermique optimal dans votre logement. Il est important de prendre en compte l’efficacité énergétique de la chaudière lors du remplacement, car cela peut avoir un impact positif à la fois sur votre budget et sur l’environnement.

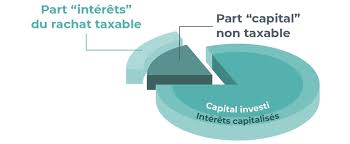

Informez-vous sur les aides financières disponibles pour le remplacement de votre chaudière.

Il est fortement recommandé de s’informer sur les aides financières disponibles pour le remplacement de votre chaudière gaz. En effet, certaines régions offrent des subventions, des primes ou des incitants fiscaux pour encourager les propriétaires à opter pour des solutions plus écologiques et économes en énergie. En se renseignant sur ces aides, vous pourriez bénéficier d’un soutien financier significatif qui rendrait le changement de chaudière plus accessible et rentable. N’hésitez pas à contacter les autorités locales ou à consulter des organismes spécialisés pour obtenir davantage d’informations sur ces opportunités d’aide financière.

Privilégiez une chaudière dotée des dernières technologies pour un meilleur confort thermique.

Lorsque vous envisagez le changement de votre chaudière gaz, il est recommandé de privilégier une chaudière dotée des dernières technologies pour garantir un meilleur confort thermique dans votre logement. Les chaudières modernes intègrent des fonctionnalités avancées qui permettent une régulation précise de la température, une meilleure distribution de la chaleur et une optimisation de la consommation énergétique. En optant pour une chaudière équipée des dernières innovations technologiques, vous pouvez non seulement améliorer votre confort au quotidien, mais aussi réaliser des économies sur vos factures de chauffage à long terme.

N’oubliez pas de purger vos radiateurs après l’installation de la nouvelle chaudière.

Après avoir procédé au changement de votre chaudière gaz, il est crucial de ne pas oublier de purger vos radiateurs. Cette étape est essentielle pour éliminer l’air emprisonné dans le circuit de chauffage et garantir un fonctionnement optimal de votre système. La purge des radiateurs permet d’éviter les problèmes de circulation de l’eau chaude et assure une répartition uniforme de la chaleur dans toute la maison. Prendre le temps de purger vos radiateurs après l’installation de la nouvelle chaudière contribuera à maintenir un confort thermique optimal et à maximiser l’efficacité énergétique de votre système de chauffage.

En cas de doute, demandez conseil à un professionnel du chauffage.

En cas de doute concernant le changement de votre chaudière gaz, il est fortement recommandé de demander conseil à un professionnel du chauffage. Un expert pourra évaluer votre installation actuelle, vous guider dans le choix de la nouvelle chaudière et s’assurer que les travaux sont réalisés conformément aux normes en vigueur. Faire appel à un professionnel qualifié garantira la sécurité et l’efficacité de votre système de chauffage, tout en vous offrant des conseils personnalisés pour répondre à vos besoins spécifiques.