Impôt sur l’Assurance Vie en Belgique

L’assurance vie est un produit financier populaire en Belgique, offrant une protection financière et des avantages fiscaux. Cependant, il est important de comprendre les implications fiscales associées à l’assurance vie.

En Belgique, les primes d’assurance vie peuvent bénéficier d’avantages fiscaux sous certaines conditions. Les primes versées peuvent être déductibles de l’impôt sur le revenu, dans la limite des plafonds autorisés par la loi.

Les bénéficiaires d’une assurance vie peuvent également être soumis à des droits de succession en cas de décès du titulaire de la police. Ces droits de succession varient en fonction du lien de parenté entre le titulaire et le bénéficiaire.

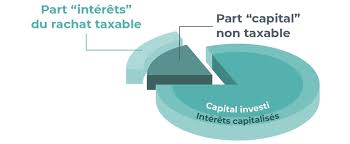

Il est important de noter que les gains réalisés sur une police d’assurance vie peuvent être soumis à l’impôt. Les intérêts et les plus-values générés par l’assurance vie peuvent être imposables selon le régime fiscal en vigueur.

Il est recommandé de consulter un expert fiscal ou un conseiller financier pour obtenir des conseils personnalisés sur l’impact fiscal de votre assurance vie. En comprenant les implications fiscales, vous pourrez maximiser les avantages financiers de votre contrat d’assurance vie en toute connaissance de cause.

Les 7 Avantages Fiscaux de l’Assurance Vie en Belgique

- Déduction des primes d’assurance vie de l’impôt sur le revenu.

- Avantages fiscaux pour les bénéficiaires en cas de décès du titulaire.

- Possibilité de transmission du capital sans droits de succession entre conjoints ou partenaires cohabitants légaux.

- Exonération des droits de succession pour les bénéficiaires désignés dans le contrat d’assurance vie.

- Possibilité de planifier la transmission de son patrimoine tout en bénéficiant d’avantages fiscaux.

- Flexibilité dans le choix des bénéficiaires et des modalités de versement du capital assuré.

- Potentiellement moins taxé que d’autres formes d’épargne ou d’investissement.

Les Inconvénients Fiscaux de l’Assurance Vie en Belgique : 6 Points à Considérer

- Les gains réalisés sur une assurance vie peuvent être soumis à l’impôt, réduisant ainsi le rendement net de l’investissement.

- Les droits de succession peuvent s’appliquer aux bénéficiaires d’une assurance vie en cas de décès du titulaire de la police.

- Les avantages fiscaux liés aux primes d’assurance vie sont soumis à des plafonds et des conditions strictes.

- La complexité des règles fiscales entourant l’assurance vie peut rendre difficile la compréhension des implications financières.

- Certains types d’assurance vie peuvent entraîner des coûts fiscaux élevés en cas de rachat anticipé ou de résiliation du contrat.

- L’imposition des intérêts et plus-values générés par une assurance vie peut varier en fonction du régime fiscal en vigueur, ce qui peut compliquer la planification financière.

Déduction des primes d’assurance vie de l’impôt sur le revenu.

Une des principales avantages de l’assurance vie en Belgique est la possibilité de déduire les primes versées de l’impôt sur le revenu. Cette déduction fiscale permet aux souscripteurs de réduire leur charge fiscale en déduisant les primes d’assurance vie du montant total de leur revenu imposable. Cela peut constituer un avantage financier significatif pour les assurés, tout en offrant une incitation supplémentaire à souscrire à une assurance vie pour assurer leur avenir financier et celui de leurs proches.

Avantages fiscaux pour les bénéficiaires en cas de décès du titulaire.

Les bénéficiaires d’une assurance vie en Belgique peuvent bénéficier d’avantages fiscaux significatifs en cas de décès du titulaire de la police. En effet, les sommes versées aux bénéficiaires sont généralement exonérées de droits de succession, sous réserve de certaines conditions. Cette exonération permet aux bénéficiaires de recevoir le capital assuré sans être soumis à des charges fiscales importantes, ce qui constitue un avantage fiscal important et une sécurité financière pour les proches du défunt.

Possibilité de transmission du capital sans droits de succession entre conjoints ou partenaires cohabitants légaux.

La possibilité de transmission du capital sans droits de succession entre conjoints ou partenaires cohabitants légaux est l’un des avantages fiscaux majeurs de l’assurance vie en Belgique. En cas de décès du titulaire de la police, le capital assuré peut être transmis à son conjoint ou partenaire cohabitant légal sans être soumis aux droits de succession. Cette disposition permet une transmission plus avantageuse du patrimoine et offre une sécurité financière supplémentaire aux bénéficiaires désignés.

Exonération des droits de succession pour les bénéficiaires désignés dans le contrat d’assurance vie.

L’un des avantages fiscaux importants de l’assurance vie en Belgique est l’exonération des droits de succession pour les bénéficiaires désignés dans le contrat. Cela signifie que les sommes versées aux bénéficiaires désignés ne seront pas soumises aux droits de succession, offrant ainsi une protection financière et un avantage fiscal significatif. Cette exonération permet aux bénéficiaires de recevoir le capital assuré sans avoir à payer d’impôts sur les successions, ce qui en fait un outil attrayant pour la transmission du patrimoine et la planification successorale.

Possibilité de planifier la transmission de son patrimoine tout en bénéficiant d’avantages fiscaux.

La principale avantage de l’assurance vie en Belgique est la possibilité de planifier la transmission de son patrimoine tout en bénéficiant d’avantages fiscaux. En souscrivant à une assurance vie, il est possible de désigner des bénéficiaires spécifiques qui recevront les fonds à votre décès, permettant ainsi de planifier la transmission de ses biens selon ses souhaits. De plus, les avantages fiscaux associés à l’assurance vie offrent la possibilité de réduire l’impact fiscal sur la succession, permettant ainsi une gestion plus efficace et avantageuse de son patrimoine pour les générations futures.

Flexibilité dans le choix des bénéficiaires et des modalités de versement du capital assuré.

L’un des avantages de l’assurance vie en termes d’impôts est la flexibilité qu’elle offre dans le choix des bénéficiaires et des modalités de versement du capital assuré. En effet, le titulaire de la police a la possibilité de désigner librement les bénéficiaires qui recevront le capital en cas de décès. De plus, il peut également définir les modalités de versement du capital, que ce soit sous forme de rente viagère, de capital ou selon d’autres arrangements spécifiques. Cette flexibilité permet au souscripteur d’adapter son contrat d’assurance vie à ses besoins et à sa situation personnelle, tout en bénéficiant des avantages fiscaux associés à ce type de produit financier.

Potentiellement moins taxé que d’autres formes d’épargne ou d’investissement.

L’un des avantages de l’assurance vie en Belgique est qu’elle peut être potentiellement moins taxée que d’autres formes d’épargne ou d’investissement. Les gains réalisés sur une police d’assurance vie peuvent bénéficier d’un traitement fiscal avantageux, avec des taux d’imposition souvent plus bas que ceux appliqués à d’autres types de revenus de placement. Cette caractéristique fiscale attractive peut rendre l’assurance vie un choix judicieux pour ceux qui cherchent à optimiser leur situation fiscale tout en bénéficiant des avantages de la protection financière offerte par ce produit financier.

Les gains réalisés sur une assurance vie peuvent être soumis à l’impôt, réduisant ainsi le rendement net de l’investissement.

L’un des inconvénients de l’assurance vie en Belgique est que les gains réalisés sur ce type de produit peuvent être soumis à l’impôt, ce qui peut réduire le rendement net de l’investissement. En effet, les intérêts et les plus-values générés par une police d’assurance vie peuvent être soumis à l’imposition selon le régime fiscal en vigueur. Cette taxation des gains peut diminuer la rentabilité globale de l’assurance vie et limiter les bénéfices financiers que les investisseurs peuvent en retirer. Il est donc essentiel pour les souscripteurs d’être conscients de cette contrainte fiscale lorsqu’ils envisagent d’investir dans une assurance vie en Belgique.

Les droits de succession peuvent s’appliquer aux bénéficiaires d’une assurance vie en cas de décès du titulaire de la police.

L’un des inconvénients de l’assurance vie en Belgique est que les droits de succession peuvent s’appliquer aux bénéficiaires en cas de décès du titulaire de la police. Cela signifie que les bénéficiaires pourraient être soumis à des taxes sur les sommes reçues, réduisant ainsi le montant net qu’ils peuvent percevoir. Il est essentiel pour les souscripteurs d’assurance vie et leurs bénéficiaires de comprendre ces implications fiscales afin de planifier adéquatement la transmission du capital et d’éviter des surprises financières désagréables.

Les avantages fiscaux liés aux primes d’assurance vie sont soumis à des plafonds et des conditions strictes.

Les avantages fiscaux liés aux primes d’assurance vie en Belgique sont soumis à des plafonds et des conditions strictes, ce qui peut limiter la capacité des souscripteurs à bénéficier pleinement des avantages fiscaux potentiels. Les plafonds de déduction pour les primes versées peuvent restreindre la possibilité de réduire efficacement l’impôt sur le revenu grâce à l’assurance vie. De plus, les conditions spécifiques à respecter pour bénéficier de ces avantages fiscaux peuvent rendre le processus complexe et contraignant pour les assurés. Il est donc essentiel de bien comprendre ces limitations afin de gérer ses attentes et planifier ses finances en conséquence.

La complexité des règles fiscales entourant l’assurance vie peut rendre difficile la compréhension des implications financières.

La complexité des règles fiscales entourant l’assurance vie peut rendre difficile la compréhension des implications financières pour les souscripteurs. Les différents régimes fiscaux, les plafonds de déduction et les modalités de taxation des gains peuvent être confus et obscurs pour les non-initiés. Cette opacité peut compliquer la planification financière et la prise de décisions éclairées en matière d’assurance vie, nécessitant souvent l’aide d’un professionnel pour naviguer efficacement dans ce domaine complexe.

Certains types d’assurance vie peuvent entraîner des coûts fiscaux élevés en cas de rachat anticipé ou de résiliation du contrat.

Certains types d’assurance vie peuvent entraîner des coûts fiscaux élevés en cas de rachat anticipé ou de résiliation du contrat. En effet, lorsque vous décidez de mettre fin à votre assurance vie avant la fin du contrat, vous pourriez être confronté à des pénalités financières importantes imposées par l’assureur. De plus, les gains réalisés sur le contrat d’assurance vie peuvent être soumis à l’impôt si le rachat intervient avant un certain délai. Il est donc essentiel de prendre en compte ces coûts fiscaux potentiels avant de souscrire à une assurance vie et de bien comprendre les conditions liées au rachat anticipé pour éviter toute mauvaise surprise.

L’imposition des intérêts et plus-values générés par une assurance vie peut varier en fonction du régime fiscal en vigueur, ce qui peut compliquer la planification financière.

L’imposition des intérêts et plus-values générés par une assurance vie peut varier en fonction du régime fiscal en vigueur, ce qui peut compliquer la planification financière. En raison de cette variabilité, il est difficile de prédire avec certitude l’impact fiscal à long terme de son contrat d’assurance vie. Cette incertitude peut rendre complexe la prise de décisions financières stratégiques, car les règles fiscales peuvent évoluer et influencer la rentabilité globale de l’investissement. Il est donc essentiel pour les titulaires de polices d’assurance vie d’être conscients des implications fiscales potentielles et de consulter des experts pour une planification financière avisée.