La fiscalité des particuliers est un sujet d’une importance cruciale dans la gestion de nos finances personnelles. Comprendre les différentes règles fiscales et les obligations qui en découlent est essentiel pour éviter les problèmes et maximiser notre situation financière.

Tout d’abord, il est important de comprendre les différentes catégories de revenus qui peuvent être imposées. Les revenus provenant du travail, tels que les salaires et les traitements, sont généralement soumis à l’impôt sur le revenu. Il en va de même pour les revenus provenant d’autres sources, tels que les loyers perçus par la location d’un bien immobilier.

Ensuite, il est essentiel de connaître les déductions fiscales auxquelles nous pouvons prétendre en tant que particuliers. Par exemple, certaines dépenses liées à la santé, à l’éducation ou à l’emploi peuvent être déduites de notre revenu imposable. Il est donc important de garder une trace précise de ces dépenses afin de pouvoir bénéficier des avantages fiscaux qui en découlent.

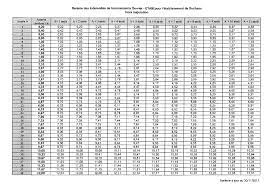

Par ailleurs, il convient également d’être conscient des différentes tranches d’imposition applicables aux revenus. En fonction du montant total des revenus perçus au cours d’une année fiscale donnée, nous serons soumis à un taux d’imposition spécifique. Il est donc essentiel de planifier nos finances afin de minimiser notre charge fiscale tout en respectant pleinement nos obligations légales.

Enfin, il ne faut pas oublier la déclaration annuelle des impôts. Chaque année, nous devons remplir une déclaration précise et complète de nos revenus et dépenses afin que l’administration fiscale puisse calculer notre impôt dû. Il est important de respecter les délais impartis et de fournir toutes les informations requises pour éviter tout problème avec les autorités fiscales.

En conclusion, la fiscalité des particuliers est un domaine complexe qui nécessite une compréhension approfondie des règles et des obligations fiscales. Il est essentiel de se tenir informé des dernières évolutions législatives et de planifier nos finances en conséquence. En faisant preuve de diligence et en obtenant les conseils nécessaires, nous pouvons optimiser notre situation fiscale tout en restant en conformité avec la loi.

Les avantages de la fiscalité des particuliers en Belgique

- La fiscalité des particuliers permet de soutenir les familles à faible revenu avec des aides financières et des crédits d’impôts.

- Elle offre également des incitations fiscales pour encourager l’investissement et la croissance économique.

- Elle fournit une protection supplémentaire contre l’inflation en réduisant le montant dû à l’impôt sur le revenu chaque année.

- Les lois fiscales peuvent être utilisées pour promouvoir certaines activités bénéfiques, telles que l’investissement immobilier ou la recherche et le développement technologique.

- La fiscalité des particuliers permet aux contribuables de planifier efficacement leur impôt afin de minimiser les paiements dus au gouvernement tout en maximisant les avantages fiscaux disponibles.

- Elle offre aux entreprises la possibilité de réduire leurs charges sociales et fiscales grâce à diverses mesures, telles que les déductions pour frais professionnels, les exonérations fiscales et autres dispositions spéciales qui peuvent profiter aux employés et aux actionnaires individuels

5 inconvénients de la fiscalité des particuliers en Belgique

- Les taux d’imposition sont trop élevés pour les contribuables à faible revenu.

- La complexité des règles fiscales rend difficile leur compréhension et leur application.

- Les déductions fiscales sont limitées et ne bénéficient pas à tous les contribuables de manière équitable.

- Les procédures administratives pour déclarer les impôts peuvent être longues et compliquées.

- Les nouvelles réformes fiscales peuvent entraîner une baisse de la capacité d’investissement des particuliers ou des entreprises, ce qui freine l’innovation et la croissance économique globale.

La fiscalité des particuliers permet de soutenir les familles à faible revenu avec des aides financières et des crédits d’impôts.

La fiscalité des particuliers présente de nombreux avantages, notamment en ce qui concerne le soutien aux familles à faible revenu. En effet, le système fiscal offre diverses aides financières et crédits d’impôts spécifiquement conçus pour alléger la charge financière des ménages les plus vulnérables.

Ces aides financières prennent différentes formes, telles que les allocations familiales, les prestations pour enfants à charge ou encore les allocations de rentrée scolaire. Elles visent à aider les familles à subvenir aux besoins de leurs enfants et à assurer leur bien-être.

De plus, il existe également des crédits d’impôts destinés à soutenir les familles à faible revenu. Ces crédits permettent de réduire directement l’impôt dû, offrant ainsi un allègement financier significatif. Parmi ces crédits figurent par exemple le crédit d’impôt pour enfants à charge, le crédit d’impôt pour frais de garde d’enfants ou encore le crédit d’impôt pour personnes handicapées.

Grâce à ces mesures fiscales, les familles à faible revenu peuvent bénéficier d’un soutien financier précieux qui contribue à améliorer leur qualité de vie et celle de leurs enfants. Ces dispositifs permettent non seulement de réduire la pression fiscale sur ces ménages, mais aussi de favoriser l’égalité des chances en offrant un accès équitable aux ressources nécessaires.

Il est important de souligner que ces aides financières et crédits d’impôts sont soumis à certaines conditions et critères d’éligibilité. Il est donc crucial que les familles concernées se renseignent auprès des autorités compétentes ou d’un professionnel de la fiscalité afin de bénéficier pleinement de ces avantages.

En conclusion, la fiscalité des particuliers offre un soutien essentiel aux familles à faible revenu grâce à des aides financières et des crédits d’impôts spécifiques. Ces mesures visent à réduire la charge financière des ménages vulnérables et contribuent ainsi à favoriser leur bien-être et celui de leurs enfants.

Elle offre également des incitations fiscales pour encourager l’investissement et la croissance économique.

La fiscalité des particuliers présente de nombreux avantages, et l’un d’entre eux est qu’elle offre des incitations fiscales pour encourager l’investissement et la croissance économique.

En effet, les gouvernements mettent en place diverses mesures fiscales pour stimuler l’économie et favoriser les investissements. Cela peut prendre la forme de réductions d’impôts, de crédits d’impôt ou même d’exonérations fiscales pour certaines activités spécifiques.

Ces incitations fiscales peuvent encourager les particuliers à investir dans des secteurs clés de l’économie, tels que l’innovation technologique, les énergies renouvelables ou le logement social. En offrant des avantages fiscaux aux investisseurs, les gouvernements espèrent attirer des capitaux privés qui contribueront à la création d’emplois et à la croissance économique.

Par exemple, certains pays offrent des réductions d’impôts aux particuliers qui investissent dans des start-ups ou dans des projets de recherche et développement. Ces mesures visent à soutenir l’innovation et à encourager les entrepreneurs à développer de nouvelles idées et technologies.

De plus, les incitations fiscales peuvent également favoriser l’épargne et l’investissement à long terme. Les régimes de retraite complémentaire ou les plans d’épargne retraite bénéficient souvent d’avantages fiscaux attractifs pour encourager les particuliers à épargner en vue de leur avenir financier.

En conclusion, la fiscalité des particuliers offre un avantage important en offrant des incitations fiscales pour encourager l’investissement et la croissance économique. Ces mesures visent à attirer les investisseurs, à stimuler l’innovation et à favoriser l’épargne à long terme. En tirant parti de ces incitations fiscales, les particuliers peuvent non seulement bénéficier de réductions d’impôts, mais aussi contribuer au développement économique de leur pays.

Elle fournit une protection supplémentaire contre l’inflation en réduisant le montant dû à l’impôt sur le revenu chaque année.

La fiscalité des particuliers offre un avantage essentiel en fournissant une protection supplémentaire contre l’inflation. Comment cela fonctionne-t-il ? En réduisant le montant dû à l’impôt sur le revenu chaque année.

Lorsque nous gagnons de l’argent, il est important de comprendre que notre pouvoir d’achat peut être affecté par l’inflation, qui correspond à la hausse générale et durable des prix des biens et services. Cela signifie que, au fil du temps, notre argent peut acheter moins de choses qu’auparavant.

Cependant, la fiscalité des particuliers offre une solution pour contrer cet effet négatif de l’inflation. En permettant aux contribuables de déduire certaines dépenses de leur revenu imposable, elle réduit le montant total sur lequel ils seront imposés. Par conséquent, cela peut aider à maintenir notre pouvoir d’achat réel malgré l’inflation.

En déduisant les dépenses admissibles telles que les frais médicaux, les frais de garde d’enfants ou encore les intérêts hypothécaires, nous pouvons réduire notre revenu imposable et donc diminuer la quantité d’impôt sur le revenu que nous devons payer chaque année. Cela signifie que nous gardons plus d’argent dans notre poche pour faire face aux augmentations des prix causées par l’inflation.

En fin de compte, cette protection supplémentaire contre l’inflation offerte par la fiscalité des particuliers est un avantage précieux. Elle permet aux contribuables de maintenir leur pouvoir d’achat réel au fil du temps en réduisant leur charge fiscale annuelle. Cela peut être un moyen efficace de faire face aux pressions financières causées par l’inflation et de préserver notre situation financière à long terme.

Les lois fiscales peuvent être utilisées de manière stratégique pour promouvoir des activités bénéfiques au sein de la société. Parmi ces activités, l’investissement immobilier et la recherche et le développement technologique jouent un rôle essentiel.

Tout d’abord, l’investissement immobilier est encouragé par certaines mesures fiscales avantageuses. Par exemple, les investisseurs peuvent bénéficier de déductions fiscales sur les intérêts hypothécaires ou sur les frais d’acquisition liés à l’achat d’un bien immobilier. Ces incitations fiscales visent à stimuler le secteur immobilier en encourageant les particuliers à investir dans des propriétés, ce qui peut avoir un impact positif sur l’économie locale.

Ensuite, la recherche et le développement technologique sont également soutenus par des incitations fiscales spécifiques. Les entreprises qui investissent dans la recherche et le développement peuvent bénéficier de crédits d’impôt ou de déductions fiscales pour encourager l’innovation et la création de nouvelles technologies. Ces mesures visent à favoriser la compétitivité économique en encourageant les entreprises à investir dans des domaines stratégiques tels que les sciences, la technologie et l’innovation.

Ces exemples mettent en évidence comment les lois fiscales peuvent être utilisées pour promouvoir des activités bénéfiques pour la société. En offrant des avantages financiers aux particuliers et aux entreprises qui s’engagent dans ces domaines spécifiques, les autorités fiscales encouragent ainsi le développement économique, l’innovation technologique et la croissance durable.

Il est important de souligner que ces avantages fiscaux sont soumis à des conditions et à des réglementations spécifiques. Il est donc essentiel de se renseigner auprès des autorités fiscales ou de consulter un professionnel qualifié pour comprendre les modalités exactes et les exigences associées à ces mesures.

En conclusion, les lois fiscales peuvent être utilisées de manière stratégique pour encourager des activités bénéfiques telles que l’investissement immobilier et la recherche et le développement technologique. Ces incitations fiscales visent à stimuler l’économie, favoriser l’innovation et promouvoir une croissance durable.

La fiscalité des particuliers permet aux contribuables de planifier efficacement leur impôt afin de minimiser les paiements dus au gouvernement tout en maximisant les avantages fiscaux disponibles.

La fiscalité des particuliers présente un avantage majeur : elle permet aux contribuables de planifier efficacement leur impôt afin de minimiser les paiements dus au gouvernement tout en maximisant les avantages fiscaux disponibles.

En effet, grâce à une connaissance approfondie des lois fiscales et des déductions possibles, les particuliers peuvent adopter des stratégies fiscales judicieuses pour optimiser leur situation financière. Ils peuvent ainsi planifier leurs dépenses et leurs investissements de manière à réduire leur revenu imposable et à bénéficier d’avantages fiscaux tels que des crédits d’impôt ou des déductions spécifiques.

Par exemple, en investissant dans certains produits financiers tels que les plans d’épargne-pension ou les assurances-vie, les contribuables peuvent non seulement préparer leur retraite mais aussi bénéficier d’avantages fiscaux intéressants. De même, certaines dépenses liées à l’éducation, aux soins de santé ou aux dons caritatifs peuvent être déductibles d’impôt, ce qui permet aux particuliers de réduire leur charge fiscale tout en soutenant des causes qui leur tiennent à cœur.

De plus, la fiscalité des particuliers offre également la possibilité de reporter certains paiements d’impôts grâce à l’utilisation de régimes spéciaux tels que le report d’imposition sur la plus-value immobilière lors de la vente d’un bien immobilier principal.

En planifiant efficacement leur impôt, les particuliers peuvent donc réaliser des économies substantielles et utiliser ces ressources pour atteindre leurs objectifs financiers personnels. Cela peut inclure l’épargne pour l’achat d’une maison, la constitution d’un fonds d’urgence ou la création d’un portefeuille d’investissement diversifié.

Il est important de noter que l’optimisation fiscale doit être effectuée dans le respect des lois et réglementations en vigueur. Il est donc recommandé de faire appel à un professionnel de la fiscalité ou à un conseiller financier pour obtenir des conseils personnalisés et éviter tout risque de non-conformité.

En conclusion, la fiscalité des particuliers offre une opportunité précieuse aux contribuables de planifier efficacement leur impôt afin de minimiser les paiements dus au gouvernement tout en maximisant les avantages fiscaux disponibles. En adoptant une approche proactive et en bénéficiant des conseils appropriés, les particuliers peuvent optimiser leur situation financière et atteindre leurs objectifs personnels.

Elle offre aux entreprises la possibilité de réduire leurs charges sociales et fiscales grâce à diverses mesures, telles que les déductions pour frais professionnels, les exonérations fiscales et autres dispositions spéciales qui peuvent profiter aux employés et aux actionnaires individuels

La fiscalité des particuliers offre aux entreprises une opportunité intéressante de réduire leurs charges sociales et fiscales. En effet, grâce à diverses mesures mises en place, les entreprises peuvent bénéficier de déductions pour frais professionnels, d’exonérations fiscales et d’autres dispositions spéciales qui peuvent profiter à la fois aux employés et aux actionnaires individuels.

Les déductions pour frais professionnels permettent aux employés de déduire certaines dépenses liées à leur activité professionnelle de leur revenu imposable. Cela peut inclure des frais de transport, des frais de repas lors de déplacements professionnels ou encore des dépenses liées à la formation continue. Ces déductions permettent ainsi aux employés de réduire leur charge fiscale tout en étant justement compensés pour les dépenses liées à leur travail.

De plus, certaines exonérations fiscales sont accordées aux entreprises dans le but d’encourager certains types d’investissements ou de stimuler l’économie dans des secteurs spécifiques. Par exemple, une entreprise qui investit dans des projets environnementaux peut bénéficier d’une exonération fiscale partielle ou totale sur les revenus générés par ces projets. Cela encourage ainsi les entreprises à adopter des pratiques plus durables tout en réduisant leurs charges fiscales.

En outre, il existe également des dispositions spéciales qui permettent aux actionnaires individuels de bénéficier d’avantages fiscaux. Par exemple, certaines formes de revenus provenant d’investissements peuvent être soumises à un taux d’imposition préférentiel ou même être exemptées d’impôt dans certains cas. Cela encourage les particuliers à investir dans l’économie et stimule ainsi la croissance économique.

En conclusion, la fiscalité des particuliers offre aux entreprises de nombreuses opportunités de réduire leurs charges sociales et fiscales. Les déductions pour frais professionnels, les exonérations fiscales et autres dispositions spéciales permettent aux employés et aux actionnaires individuels de bénéficier d’avantages fiscaux significatifs. Cela favorise l’investissement, stimule l’économie et encourage les pratiques durables au sein des entreprises.

Les taux d’imposition sont trop élevés pour les contribuables à faible revenu.

Un des inconvénients majeurs de la fiscalité des particuliers est que les taux d’imposition peuvent être trop élevés pour les contribuables à faible revenu. Cette situation peut entraîner une charge fiscale disproportionnée et rendre difficile la gestion des finances pour ces personnes.

Pour les contribuables à faible revenu, chaque euro compte. Les taux d’imposition élevés signifient que même une petite augmentation de revenus peut entraîner une augmentation significative de l’impôt à payer. Cela peut rendre difficile l’amélioration de leur situation financière et entraver leur capacité à économiser ou à investir dans des domaines tels que l’éducation ou la santé.

De plus, les contribuables à faible revenu ont souvent moins d’options pour bénéficier de déductions fiscales ou d’autres avantages fiscaux. Les dépenses déductibles, telles que les frais médicaux ou les frais de garde d’enfants, peuvent représenter une part importante du budget pour ces personnes. Malheureusement, en raison de leurs revenus limités, ils peuvent ne pas être en mesure de profiter pleinement de ces déductions.

Cette situation peut également avoir un impact sur la motivation au travail et l’incitation à augmenter ses revenus. Si les taux d’imposition sont trop élevés pour les contribuables à faible revenu, cela peut décourager l’effort supplémentaire et créer un sentiment d’injustice fiscale.

Il est important que les gouvernements prennent en compte cette réalité et trouvent des moyens de rendre la fiscalité plus équitable pour tous. Des mesures telles que des tranches d’imposition progressives ou des réductions fiscales ciblées pour les contribuables à faible revenu pourraient aider à atténuer cette inégalité et à alléger le fardeau fiscal pour ceux qui en ont le plus besoin.

En conclusion, les taux d’imposition élevés pour les contribuables à faible revenu représentent un véritable inconvénient de la fiscalité des particuliers. Il est essentiel de trouver des solutions afin de rendre la fiscalité plus équitable et de permettre à tous les contribuables, quel que soit leur niveau de revenu, de gérer plus facilement leurs finances et de bénéficier d’un système fiscal juste.

La complexité des règles fiscales rend difficile leur compréhension et leur application.

La fiscalité des particuliers présente un inconvénient majeur : la complexité des règles fiscales, qui rend difficile leur compréhension et leur application. En effet, le système fiscal est souvent perçu comme étant complexe et difficile à naviguer pour les contribuables.

La multitude de lois, décrets et réglementations en matière fiscale peut être déconcertante, même pour les personnes les plus averties. Les différentes catégories de revenus, les déductions fiscales, les tranches d’imposition et les obligations de déclaration peuvent sembler confuses et difficiles à assimiler.

Cette complexité peut entraîner des erreurs dans la compréhension des règles fiscales, ce qui peut avoir des conséquences financières importantes pour les contribuables. Les erreurs peuvent résulter en un paiement insuffisant ou excessif d’impôts, ce qui peut entraîner des pénalités ou des redressements fiscaux ultérieurs.

De plus, la complexité du système fiscal peut également décourager certains contribuables d’effectuer leur propre déclaration ou de chercher à bénéficier des avantages fiscaux auxquels ils ont droit. Cela peut entraîner une perte financière pour ces personnes qui ne profitent pas pleinement des opportunités offertes par le système fiscal.

Il est donc essentiel pour les contribuables de s’informer et de se former sur les règles fiscales afin d’éviter toute confusion ou erreur. Faire appel à un professionnel tel qu’un comptable ou un conseiller fiscal peut également être une solution judicieuse pour s’assurer que toutes les obligations fiscales sont remplies correctement.

En conclusion, la complexité des règles fiscales constitue un défi majeur dans la fiscalité des particuliers. Il est important pour les contribuables de s’informer et de se former sur ces règles afin de les comprendre et de les appliquer correctement.

Les déductions fiscales sont limitées et ne bénéficient pas à tous les contribuables de manière équitable.

Lorsqu’il s’agit de la fiscalité des particuliers, l’un des inconvénients majeurs est la limitation des déductions fiscales et leur répartition inéquitable parmi les contribuables. En effet, bien que les déductions fiscales puissent être avantageuses pour certains, elles ne bénéficient pas à tous de manière équitable.

Tout d’abord, il est important de noter que les déductions fiscales sont souvent soumises à des conditions strictes et à des plafonds spécifiques. Cela signifie que seuls certains contribuables peuvent prétendre à ces déductions et que le montant déductible peut être limité. Par conséquent, cela crée une disparité entre les contribuables qui peuvent bénéficier pleinement de ces avantages fiscaux et ceux qui ne le peuvent pas.

De plus, certaines déductions fiscales sont spécifiquement conçues pour favoriser certains secteurs ou certaines activités économiques. Cela signifie que les contribuables qui ne sont pas directement impliqués dans ces secteurs ou activités ne peuvent pas bénéficier pleinement de ces déductions. Par conséquent, cela crée une situation où certains contribuables sont avantagés par rapport à d’autres en termes d’avantages fiscaux.

En outre, il convient également de mentionner que les déductions fiscales peuvent être complexes et difficiles à comprendre pour le contribuable moyen. Les règles et réglementations entourant ces déductions peuvent être sujettes à interprétation et nécessitent souvent l’aide d’un expert fiscal pour s’assurer qu’elles sont correctement appliquées. Cela peut entraîner une situation où seuls les contribuables ayant les moyens de recourir à des services professionnels peuvent réellement bénéficier de ces déductions.

En conclusion, bien que les déductions fiscales puissent être avantageuses dans certains cas, leur limitation et leur répartition inéquitable parmi les contribuables sont des inconvénients majeurs. Il est important d’être conscient de ces limitations et de comprendre que tous les contribuables ne pourront pas bénéficier pleinement de ces avantages fiscaux. Une réforme plus équitable et transparente des déductions fiscales pourrait contribuer à résoudre ce problème et à assurer une meilleure équité fiscale pour tous les contribuables.

Les procédures administratives pour déclarer les impôts peuvent être longues et compliquées.

L’un des inconvénients majeurs de la fiscalité des particuliers réside dans les procédures administratives souvent longues et compliquées pour déclarer les impôts. En effet, la déclaration annuelle des impôts peut être une tâche ardue et stressante pour de nombreuses personnes.

Tout d’abord, il faut rassembler toutes les informations nécessaires, telles que les relevés de salaire, les justificatifs de dépenses et les autres documents fiscaux pertinents. Cette collecte d’informations peut prendre du temps et nécessite une organisation rigoureuse.

Ensuite, il faut remplir correctement tous les formulaires fiscaux, en veillant à ne pas commettre d’erreurs qui pourraient entraîner des problèmes avec l’administration fiscale. Les formulaires peuvent être complexes et demander des connaissances spécifiques en matière de fiscalité.

De plus, certaines situations particulières peuvent rendre la déclaration encore plus complexe. Par exemple, si vous avez des revenus provenant de sources multiples ou si vous bénéficiez de déductions spécifiques, cela peut nécessiter une compréhension approfondie des règles fiscales.

Enfin, le processus d’examen et de traitement des déclarations peut également être long. Il peut y avoir un délai considérable entre le dépôt de la déclaration et l’émission du calcul final de l’impôt dû. Cela peut entraîner une incertitude quant au montant exact à payer ou à rembourser.

Face à ces défis administratifs, il est recommandé de faire preuve de patience et d’organisation lorsqu’il s’agit de gérer ses impôts. Il peut également être judicieux de faire appel à un professionnel de la fiscalité, tel qu’un comptable ou un conseiller fiscal, pour vous aider à naviguer dans ces procédures complexes et vous assurer que votre déclaration est correcte et complète.

En conclusion, les procédures administratives pour déclarer les impôts des particuliers peuvent être longues et compliquées. Cependant, en étant bien préparé et éventuellement en obtenant l’aide d’un professionnel, il est possible de surmonter ces obstacles et de remplir ses obligations fiscales avec succès.

Les nouvelles réformes fiscales peuvent avoir des conséquences indésirables sur la capacité d’investissement des particuliers et des entreprises, ce qui peut entraver l’innovation et la croissance économique globale. Lorsque les charges fiscales augmentent ou que de nouvelles taxes sont introduites, cela peut réduire le montant d’argent disponible pour les investissements.

Pour les particuliers, cela peut signifier moins de fonds disponibles pour investir dans des projets personnels, tels que l’achat d’une maison, la création d’une entreprise ou la poursuite d’études supérieures. Cela peut également affecter leur capacité à épargner pour leur retraite ou à constituer un fonds d’urgence.

Quant aux entreprises, une augmentation de la fiscalité peut entraîner une diminution de leurs bénéfices disponibles pour réinvestir dans leur activité. Cela peut limiter leur capacité à innover, à développer de nouveaux produits ou services et à créer des emplois. En fin de compte, cela peut ralentir la croissance économique globale.

De plus, ces réformes fiscales peuvent également décourager les investisseurs étrangers. Lorsque les charges fiscales sont élevées, il devient moins attrayant pour les investisseurs étrangers de placer leur argent dans un pays donné. Cela peut entraîner une sortie de capitaux et une perte d’opportunités économiques.

Il est donc important que les réformes fiscales soient soigneusement étudiées et évaluées afin de minimiser ces effets négatifs potentiels. Il est essentiel que les gouvernements prennent en compte l’impact sur l’investissement, l’innovation et la croissance économique lorsqu’ils mettent en place de nouvelles mesures fiscales. Cela permettra de favoriser un environnement propice à la prospérité économique pour les particuliers et les entreprises.