La prime de travail est un avantage financier accordé aux travailleurs pour récompenser leurs efforts et leur engagement au sein de l’entreprise. Elle peut prendre différentes formes et être octroyée selon différents critères, tels que la performance individuelle, la productivité ou encore la durée d’emploi.

Cette prime constitue une reconnaissance du travail fourni par les employés et vise à les motiver davantage. Elle peut être versée de manière régulière, mensuelle ou annuelle, ou bien être accordée de manière ponctuelle en fonction des résultats obtenus par l’employé ou du succès de l’entreprise.

La prime de travail peut revêtir différentes dénominations, telles que « prime de rendement », « prime d’excellence » ou encore « prime de productivité ». Son montant peut varier en fonction des politiques internes de l’entreprise, des conventions collectives en vigueur ou encore des accords conclus entre les partenaires sociaux.

Il est important de souligner que la prime de travail n’est pas obligatoire et son attribution relève donc du pouvoir discrétionnaire de l’employeur. Cependant, dans certains secteurs d’activité ou certaines entreprises, elle peut être prévue par des accords spécifiques entre les employeurs et les représentants des travailleurs.

Pour bénéficier d’une prime de travail, il est généralement nécessaire de remplir certaines conditions liées à la performance individuelle ou collective. Il peut s’agir d’objectifs quantitatifs ou qualitatifs à atteindre, d’une évaluation positive lors des entretiens d’évaluation annuels ou encore d’une participation active à l’amélioration continue des processus au sein de l’entreprise.

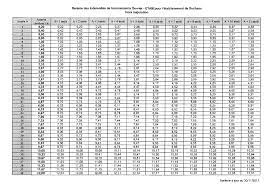

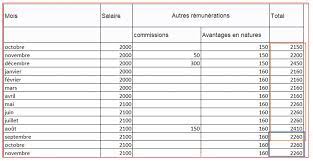

Lorsqu’une prime de travail est octroyée, elle est généralement soumise à des cotisations sociales et fiscales, tout comme le salaire. Le montant net perçu par le travailleur peut donc être inférieur au montant brut de la prime.

En conclusion, la prime de travail constitue une récompense financière accordée aux travailleurs en reconnaissance de leur engagement et de leurs résultats au sein de l’entreprise. Son attribution peut varier en fonction des politiques internes et des accords conclus entre les partenaires sociaux. Elle vise à motiver les employés et à les inciter à donner le meilleur d’eux-mêmes pour contribuer au succès de l’entreprise.

9 avantages de la prime de travail : incitation financière pour le travail acharné

- Une prime de travail offre une incitation financière pour encourager et récompenser le travail acharné.

- Les primes de travail peuvent être utilisées pour améliorer les performances des employés et les garder motivés.

- Le versement d’une prime de travail peut contribuer à l’amélioration des relations entre les employeurs et les employés.

- Les primes de travail sont particulièrement utiles pour attirer et retenir des talents qualifiés sur le marché du travail concurrentiel actuel.

- Les primes de travail peuvent être versées aux employés qui atteignent ou dépassent leurs objectifs professionnels fixés par l’employeur.

- Les primes de travail permettent aux employeurs d’exprimer leur gratitude envers leurs employés pour un excellent service à la clientèle ou un excellent rendement au cours d’une période donnée, sans avoir à augmenter les salaires permanents des employés concernés..

- Une prime de travail est une forme flexible d’avantage supplémentaire qu’un employeur peut offrir à ses salariés, ce qui permet aux entreprises d’être plus compétitives sur le marché du travail en termes de rémunération globale offerte..

- Une prime de travail est une forme efficace et souple pour récompenser un effort exceptionnel ou un dépassement des objectifs professionnels fixés par l’employeur..

- Les primes de performance permettent aux entreprises d’accorder des bonus ciblant spécifiquement certains secteurs où elles veulent stimuler la productivité et/ou la satisfaction clientèle..

4 contre-arguments sur la prime de travail en Belgique.

- La prime de travail peut créer des inégalités entre les employés.

- La prime de travail peut encourager un comportement opportuniste chez les employés.

- La prime de travail peut être difficile à gérer pour l’employeur, car elle nécessite une planification et une budgétisation minutieuses.

- La prime de travail peut être coûteuse pour l’employeur et ne pas toujours générer un retour sur investissement suffisant en termes d’amélioration des performances des employés ou du rendement global de l’entreprise.

Une prime de travail offre une incitation financière pour encourager et récompenser le travail acharné.

Une prime de travail offre une incitation financière pour encourager et récompenser le travail acharné. En reconnaissant les efforts supplémentaires fournis par les employés, elle les motive à se dépasser et à atteindre des objectifs plus ambitieux.

Cette incitation financière peut prendre différentes formes, telles qu’une prime mensuelle ou annuelle basée sur la performance individuelle ou collective. Elle constitue un moyen efficace d’encourager les travailleurs à donner le meilleur d’eux-mêmes, en leur offrant une récompense tangible pour leurs réalisations.

Lorsqu’une prime de travail est attribuée, elle renforce également la satisfaction des employés et favorise un sentiment de reconnaissance au sein de l’entreprise. Les travailleurs se sentent valorisés pour leurs contributions et sont davantage investis dans leur travail.

En outre, une prime de travail peut stimuler la productivité globale de l’entreprise. En offrant une incitation financière aux employés qui atteignent ou dépassent leurs objectifs, elle encourage une culture du rendement élevé et motive chacun à faire preuve d’efficacité et d’engagement.

En conclusion, une prime de travail constitue un outil puissant pour encourager et récompenser le travail acharné des employés. Elle offre une incitation financière qui stimule la motivation individuelle et collective, renforce la satisfaction au travail et favorise une culture de performance élevée au sein de l’entreprise.

Les primes de travail peuvent être utilisées pour améliorer les performances des employés et les garder motivés. En offrant des primes basées sur la performance individuelle ou collective, les entreprises peuvent encourager leurs employés à se surpasser et à atteindre leurs objectifs.

En reconnaissant et en récompensant les efforts fournis par les travailleurs, les primes de travail créent un environnement propice à la motivation et à l’engagement. Les employés sont incités à donner le meilleur d’eux-mêmes, sachant que leurs efforts seront reconnus et récompensés.

Cette pratique peut également favoriser une saine compétition au sein de l’entreprise, stimulant ainsi la productivité globale. Les employés cherchent à obtenir des résultats exceptionnels afin de se démarquer et d’obtenir une prime de travail supplémentaire.

De plus, les primes de travail peuvent contribuer à fidéliser les employés talentueux et compétents. En leur offrant des incitations financières attractives, les entreprises renforcent leur attrait en tant qu’employeur et augmentent ainsi leurs chances de retenir leurs meilleurs éléments.

Cependant, il est important que ces primes soient mises en place de manière équitable et transparente afin d’éviter tout sentiment d’injustice ou de favoritisme au sein de l’entreprise. Des critères clairs et objectifs doivent être établis pour déterminer l’attribution des primes, tout en garantissant une évaluation juste des performances individuelles ou collectives.

En conclusion, l’utilisation des primes de travail comme outil pour améliorer les performances des employés et maintenir leur motivation peut s’avérer bénéfique pour une entreprise. Ces incitations financières encouragent les travailleurs à se surpasser et à atteindre leurs objectifs, tout en favorisant une compétition saine et en contribuant à la fidélisation des talents.

Le versement d’une prime de travail peut contribuer à l’amélioration des relations entre les employeurs et les employés.

Le versement d’une prime de travail peut contribuer à l’amélioration des relations entre les employeurs et les employés. En effet, cette forme de reconnaissance financière témoigne de la valeur accordée par l’entreprise au travail fourni par ses collaborateurs.

Lorsqu’un employeur décide d’accorder une prime de travail, cela envoie un message positif aux employés, indiquant qu’ils sont appréciés et que leurs efforts sont reconnus. Cela peut renforcer leur sentiment d’appartenance à l’entreprise et stimuler leur motivation.

En récompensant les performances individuelles ou collectives, la prime de travail encourage également la collaboration et le travail d’équipe. Les employés peuvent se sentir encouragés à partager leurs connaissances, à s’entraider et à travailler ensemble pour atteindre des objectifs communs.

De plus, le versement d’une prime de travail peut favoriser un climat de confiance entre les employeurs et les employés. En reconnaissant publiquement les contributions exceptionnelles des travailleurs, l’employeur montre son engagement envers le bien-être et la satisfaction de son personnel.

Cette reconnaissance financière peut également renforcer la fidélité des employés envers l’entreprise. En se sentant valorisés et récompensés pour leurs efforts, ils sont plus susceptibles de rester engagés sur le long terme.

En conclusion, le versement d’une prime de travail peut contribuer à améliorer les relations entre les employeurs et les employés en renforçant leur motivation, en favorisant la collaboration et en créant un climat de confiance au sein de l’entreprise. C’est un moyen efficace pour reconnaître et récompenser les performances exceptionnelles des travailleurs, tout en favorisant leur fidélité et leur engagement.

Les primes de travail sont particulièrement utiles pour attirer et retenir des talents qualifiés sur le marché du travail concurrentiel actuel.

Les primes de travail sont particulièrement utiles pour attirer et retenir des talents qualifiés sur le marché du travail concurrentiel actuel. Dans un contexte où les entreprises se battent pour attirer les meilleurs profils, offrir une prime de travail peut être un avantage significatif.

En proposant une prime de travail attrayante, les employeurs peuvent attirer l’attention des candidats potentiels et se démarquer de la concurrence. Les talents qualifiés sont souvent à la recherche d’un package salarial compétitif, comprenant des avantages supplémentaires tels que des primes de travail. Cela peut jouer un rôle décisif dans leur décision de rejoindre une entreprise plutôt qu’une autre.

De plus, les primes de travail peuvent également contribuer à la rétention des employés talentueux au sein d’une entreprise. En offrant des primes régulières ou basées sur la performance, les employeurs encouragent leurs employés à rester motivés et engagés. Ces incitations financières peuvent renforcer le sentiment de reconnaissance et de valorisation des employés, ce qui peut les inciter à rester fidèles à leur employeur actuel.

En offrant des primes de travail attractives, les entreprises peuvent donc non seulement attirer des talents qualifiés mais aussi maintenir un niveau élevé d’engagement et de productivité parmi leurs employés existants. Cela peut avoir un impact positif sur la performance globale de l’entreprise et sa capacité à rester compétitive sur le marché.

Il est important pour les employeurs d’évaluer soigneusement leurs politiques en matière de primes de travail afin d’offrir des incitations appropriées et équitables. Une approche transparente et équitable dans l’attribution des primes de travail renforce la confiance des employés et favorise un environnement de travail positif.

En fin de compte, les primes de travail sont un outil efficace pour attirer et retenir des talents qualifiés dans un marché du travail compétitif. Elles offrent aux employeurs un avantage concurrentiel en leur permettant d’attirer les meilleurs profils et de maintenir une équipe motivée et engagée.

Les primes de travail peuvent être versées aux employés qui atteignent ou dépassent leurs objectifs professionnels fixés par l’employeur.

Les primes de travail constituent un avantage motivant pour les employés qui parviennent à atteindre voire dépasser les objectifs professionnels fixés par leur employeur. Ces primes sont une récompense tangible pour leur engagement et leurs performances exceptionnelles au sein de l’entreprise.

Lorsque les employés sont conscients des objectifs qui leur sont assignés, ils peuvent se concentrer sur la réalisation de ces derniers en mettant en œuvre leurs compétences et leurs connaissances. En ayant un but clair à atteindre, ils sont davantage motivés à fournir des efforts supplémentaires et à donner le meilleur d’eux-mêmes.

Les primes de travail offrent donc une incitation financière supplémentaire aux employés pour qu’ils se surpassent et démontrent leur valeur ajoutée au sein de l’organisation. Elles renforcent le lien entre la performance individuelle et la reconnaissance financière, ce qui encourage les employés à développer leurs compétences et à améliorer constamment leurs résultats.

En récompensant ceux qui atteignent ou dépassent leurs objectifs professionnels, les primes de travail favorisent également un climat de compétition sain au sein de l’entreprise. Les employés sont stimulés par le désir d’être reconnus et récompensés pour leurs réalisations exceptionnelles, ce qui peut entraîner une augmentation globale des performances individuelles et collectives.

De plus, les primes de travail contribuent à renforcer la fidélité des employés envers l’entreprise. En étant récompensés financièrement pour leurs résultats, les employés se sentent valorisés et appréciés. Cela peut avoir un impact positif sur leur motivation, leur engagement et leur loyauté envers l’entreprise, ce qui peut à son tour favoriser la rétention des talents et réduire le taux de rotation du personnel.

En conclusion, les primes de travail qui récompensent les employés qui atteignent ou dépassent leurs objectifs professionnels fixés par l’employeur offrent une incitation financière motivante. Elles encouragent la performance individuelle, renforcent la compétitivité saine et favorisent la fidélité des employés envers l’entreprise. C’est un moyen efficace pour l’employeur de reconnaître et de valoriser les réalisations exceptionnelles de ses employés.

Les primes de travail permettent aux employeurs d’exprimer leur gratitude envers leurs employés pour un excellent service à la clientèle ou un excellent rendement au cours d’une période donnée, sans avoir à augmenter les salaires permanents des employés concernés..

Les primes de travail offrent aux employeurs une opportunité précieuse d’exprimer leur gratitude envers leurs employés pour un excellent service à la clientèle ou un rendement exceptionnel au cours d’une période donnée, sans avoir à augmenter les salaires permanents des employés concernés.

Cela présente plusieurs avantages pour l’employeur. Tout d’abord, cela permet de reconnaître et de récompenser les efforts et les performances exceptionnels des employés de manière tangible. En offrant une prime de travail, l’employeur montre sa reconnaissance envers ceux qui se sont démarqués par leur engagement et leurs résultats.

De plus, les primes de travail sont souvent plus flexibles que les augmentations salariales permanentes. Elles peuvent être accordées de manière ponctuelle ou régulière, en fonction des besoins spécifiques de l’entreprise. Cela permet à l’employeur d’ajuster facilement le montant et la fréquence des primes en fonction des performances individuelles ou collectives.

En évitant d’augmenter les salaires permanents, les primes de travail permettent également à l’employeur de gérer plus efficacement ses coûts salariaux. Elles offrent une alternative économique pour récompenser les employés méritants tout en maintenant un équilibre financier dans l’entreprise.

Enfin, les primes de travail peuvent stimuler la motivation et l’engagement des employés. En recevant une prime pour leurs efforts supplémentaires, ils se sentent valorisés et encouragés à continuer à fournir un excellent service à la clientèle ou à maintenir leurs performances élevées. Cela peut contribuer à créer un environnement de travail positif où les employés se sentent appréciés et sont motivés à donner le meilleur d’eux-mêmes.

En conclusion, les primes de travail offrent aux employeurs une manière efficace d’exprimer leur gratitude envers leurs employés pour un excellent service à la clientèle ou un rendement exceptionnel, sans avoir à augmenter les salaires permanents. Elles permettent de reconnaître les performances exceptionnelles, de gérer les coûts salariaux et de stimuler la motivation des employés.

Une prime de travail est une forme flexible d’avantage supplémentaire qu’un employeur peut offrir à ses salariés, ce qui permet aux entreprises d’être plus compétitives sur le marché du travail en termes de rémunération globale offerte.

La prime de travail offre aux employeurs la possibilité de reconnaître et de récompenser les efforts et les performances exceptionnelles des salariés. En offrant une prime de travail, les entreprises peuvent attirer et fidéliser des talents qualifiés, motivés et productifs.

En proposant une rémunération globale plus attractive grâce à une prime de travail, les employeurs peuvent se démarquer de leurs concurrents et attirer des candidats qualifiés qui recherchent un package salarial complet.

De plus, la prime de travail peut être utilisée comme un outil efficace pour stimuler la motivation et l’engagement des salariés. En reconnaissant et en récompensant les performances individuelles ou collectives exceptionnelles, elle encourage les employés à donner le meilleur d’eux-mêmes pour atteindre les objectifs fixés par l’entreprise.

Enfin, la flexibilité offerte par la prime de travail permet aux employeurs d’adapter leur politique de rémunération en fonction des résultats financiers de l’entreprise. Cela leur permet d’allouer des primes en fonction des performances réalisées tout en maintenant une certaine souplesse budgétaire.

En conclusion, la prime de travail constitue un avantage supplémentaire flexible qui permet aux entreprises d’être plus compétitives sur le marché du travail en offrant une rémunération globale attractive. Elle attire et fidélise les talents qualifiés tout en stimulant la motivation et l’engagement des salariés. La flexibilité de la prime de travail permet également aux employeurs de s’adapter aux résultats financiers de l’entreprise.

Une prime de travail est une forme efficace et souple pour récompenser un effort exceptionnel ou un dépassement des objectifs professionnels fixés par l’employeur.

Lorsqu’un employé se distingue par son engagement, sa performance ou sa contribution significative à l’entreprise, une prime de travail peut être accordée pour reconnaître ces efforts supplémentaires. Cette récompense financière constitue une motivation supplémentaire pour les travailleurs, les encourageant à donner le meilleur d’eux-mêmes et à dépasser leurs propres limites.

La flexibilité de la prime de travail est un autre avantage important. Elle peut être adaptée aux besoins spécifiques de chaque entreprise et aux objectifs fixés. Que ce soit une prime ponctuelle ou régulière, elle peut être ajustée en fonction des résultats obtenus et des performances individuelles ou collectives.

En offrant une prime de travail, l’employeur renforce également la relation avec ses employés en reconnaissant leur valeur et leur contribution au succès global de l’entreprise. Cela crée un sentiment d’appartenance et de reconnaissance qui favorise la fidélité et la motivation des travailleurs.

En conclusion, la prime de travail constitue une méthode efficace et souple pour récompenser les efforts exceptionnels ou le dépassement des objectifs professionnels fixés par l’employeur. Elle offre flexibilité et reconnaissance aux employés, tout en stimulant leur motivation à atteindre des performances supérieures.

Les primes de performance permettent aux entreprises d’accorder des bonus ciblant spécifiquement certains secteurs où elles veulent stimuler la productivité et/ou la satisfaction clientèle. Cette approche offre de nombreux avantages tant pour l’entreprise que pour les employés.

En offrant des primes de performance, les entreprises peuvent encourager leurs employés à se concentrer sur des objectifs clés et à fournir des efforts supplémentaires dans ces domaines précis. Cela peut contribuer à une augmentation significative de la productivité et de l’efficacité au sein de ces secteurs, ce qui se traduit souvent par une amélioration globale des performances de l’entreprise.

De plus, en liant les primes de performance à la satisfaction clientèle, les entreprises favorisent un service client de qualité supérieure. Les employés sont incités à fournir un excellent service, à répondre aux besoins des clients et à dépasser leurs attentes. Cela peut renforcer la fidélité des clients existants et attirer de nouveaux clients, contribuant ainsi au développement commercial et à la croissance de l’entreprise.

Pour les employés, les primes de performance offrent une opportunité supplémentaire d’être récompensés pour leurs efforts exceptionnels dans des domaines spécifiques. Cela peut être très motivant et gratifiant, car ils voient directement le lien entre leurs performances individuelles et une rémunération supplémentaire. Les primes de performance peuvent également renforcer le sentiment d’appartenance et d’engagement envers l’entreprise.

En conclusion, les primes de performance sont un outil efficace pour stimuler la productivité et la satisfaction clientèle dans certaines zones clés d’une entreprise. Elles créent un environnement de travail axé sur les résultats et offrent aux employés une incitation supplémentaire à se dépasser. Pour les entreprises, cela se traduit par une amélioration des performances globales et une augmentation de la satisfaction clientèle, contribuant ainsi à leur succès à long terme.

La prime de travail peut créer des inégalités entre les employés.

La prime de travail, bien qu’elle puisse être un avantage pour certains employés, peut également créer des inégalités au sein d’une entreprise. En effet, lorsque cette prime est octroyée en fonction de critères subjectifs tels que la performance individuelle ou la productivité, elle peut favoriser certains employés au détriment d’autres.

Cela peut entraîner une compétition malsaine entre les travailleurs, où chacun cherche à obtenir une part plus importante de la prime en mettant en avant ses propres réalisations. Cette situation peut générer des tensions et une atmosphère de travail moins harmonieuse.

De plus, l’attribution subjective de la prime de travail peut créer un sentiment d’injustice chez les employés qui estiment mériter une récompense équivalente pour leur contribution à l’entreprise. Cela peut entraîner une baisse de motivation et un sentiment d’iniquité au sein de l’équipe.

Par ailleurs, les critères utilisés pour déterminer l’attribution de la prime peuvent être influencés par des biais inconscients ou des préférences personnelles de la direction ou des supérieurs hiérarchiques. Cela peut conduire à des discriminations indirectes basées sur des facteurs tels que l’âge, le genre ou l’appartenance ethnique.

Il est donc essentiel que les entreprises veillent à mettre en place des critères objectifs et transparents pour l’attribution de la prime de travail afin d’éviter ces inégalités potentielles. Une communication claire sur les objectifs à atteindre et les résultats attendus permettrait d’établir un système plus équitable et d’encourager une saine collaboration entre les employés.

En conclusion, bien que la prime de travail puisse être une incitation à la performance, elle peut également générer des inégalités entre les employés si elle est attribuée de manière subjective. Il est important que les entreprises veillent à établir des critères objectifs et transparents pour éviter ces déséquilibres et favoriser un environnement de travail équitable et harmonieux.

La prime de travail peut encourager un comportement opportuniste chez les employés.

La prime de travail, bien qu’elle ait de nombreux avantages, peut également présenter certains inconvénients. L’un de ces inconvénients est qu’elle peut encourager un comportement opportuniste chez certains employés.

Lorsqu’une prime de travail est liée à des objectifs quantitatifs ou à des performances individuelles, cela peut inciter certains employés à adopter un comportement opportuniste afin d’obtenir une récompense financière plus élevée. Ils peuvent être tentés de privilégier leur propre intérêt au détriment du bien-être collectif ou de la qualité du travail fourni.

Cela peut se traduire par des comportements tels que la manipulation des chiffres pour atteindre les objectifs fixés, l’accent mis sur la quantité plutôt que sur la qualité du travail, ou encore l’exploitation du système en cherchant à obtenir des résultats rapidement sans se soucier des conséquences à long terme.

De plus, la compétition entre les employés pour obtenir une prime de travail plus élevée peut créer un climat de rivalité et nuire à la collaboration et à l’esprit d’équipe au sein de l’entreprise. Les employés peuvent être moins enclins à partager leurs connaissances ou à s’entraider, ce qui peut avoir un impact négatif sur la productivité globale et l’efficacité des processus internes.

Il est donc essentiel que les entreprises mettent en place des mécanismes de contrôle et d’évaluation rigoureux pour éviter les comportements opportunistes liés aux primes de travail. Il convient également d’établir des critères clairs et équitables pour l’attribution des primes afin de décourager les comportements individuels au détriment du bien-être collectif.

En conclusion, bien que la prime de travail puisse être un incitatif pour les employés, elle peut également encourager un comportement opportuniste chez certains d’entre eux. Il est donc important pour les entreprises de mettre en place des mesures appropriées pour prévenir ces comportements et promouvoir une culture d’intégrité et de collaboration au sein de l’organisation.

La prime de travail peut être difficile à gérer pour l’employeur, car elle nécessite une planification et une budgétisation minutieuses.

La prime de travail peut être difficile à gérer pour l’employeur, car elle nécessite une planification et une budgétisation minutieuses. En effet, l’attribution de primes à un grand nombre d’employés peut représenter un coût financier important pour l’entreprise.

L’employeur doit prendre en compte différents facteurs tels que le montant des primes, les critères d’éligibilité, les objectifs à atteindre et la périodicité de versement. Une mauvaise gestion de ces éléments peut entraîner des difficultés financières pour l’entreprise, notamment si elle ne dispose pas des ressources nécessaires pour honorer ses engagements envers les employés.

De plus, la mise en place d’un système équitable et transparent pour l’attribution des primes peut également représenter un défi. Il est essentiel que les critères soient clairs et objectifs afin d’éviter tout sentiment d’injustice ou de favoritisme parmi les employés.

En outre, la prime de travail peut créer une pression supplémentaire sur les employés qui cherchent à atteindre les objectifs fixés pour pouvoir bénéficier de cette prime. Cette pression peut parfois entraîner du stress et nuire à la qualité du travail fourni.

En conclusion, bien que la prime de travail puisse être un outil efficace pour motiver les employés, elle peut également représenter un défi pour l’employeur en termes de gestion financière et organisationnelle. Une planification minutieuse et une communication claire sont essentielles pour assurer une mise en œuvre réussie de ce système de récompense.

La prime de travail, bien qu’elle puisse être un outil de motivation pour les employés, présente également certains inconvénients. L’un des principaux problèmes est que cette prime peut être coûteuse pour l’employeur sans garantir un retour sur investissement suffisant en termes d’amélioration des performances des employés ou du rendement global de l’entreprise.

En effet, l’attribution d’une prime de travail engendre des coûts supplémentaires pour l’employeur. Ces coûts peuvent inclure non seulement le montant de la prime elle-même, mais également les charges sociales et fiscales qui y sont associées. Pour certaines entreprises, ces dépenses supplémentaires peuvent représenter une charge financière considérable.

Cependant, il est important de noter que la simple distribution d’une prime de travail ne garantit pas nécessairement une amélioration significative des performances des employés ou du rendement global de l’entreprise. Les facteurs qui influencent la productivité et la performance au sein d’une organisation sont souvent plus complexes et multifactoriels.

De plus, il peut arriver que certains employés perçoivent la prime comme un acquis et ne fournissent pas nécessairement un effort supplémentaire ou une amélioration notable dans leurs tâches quotidiennes. Dans certains cas, cela peut même conduire à une complaisance ou à une baisse de motivation si les primes sont perçues comme étant distribuées sans réelle justification ou évaluation objective.

Il est donc essentiel pour les employeurs d’évaluer attentivement l’impact réel d’une prime de travail sur les performances individuelles et collectives avant de décider de sa mise en place. Des mesures telles que des objectifs clairs, des évaluations régulières et une communication transparente peuvent être nécessaires pour maximiser l’efficacité de la prime de travail.

En conclusion, bien que la prime de travail puisse être un outil de motivation, il est important de considérer les coûts associés et d’évaluer attentivement son impact réel sur les performances des employés et le rendement global de l’entreprise. Une approche réfléchie et une évaluation régulière sont nécessaires pour s’assurer que cette prime génère un retour sur investissement suffisant et contribue à la croissance et au succès de l’entreprise.