La fiscalité est un concept essentiel dans le domaine de l’économie et des finances publiques. Elle englobe l’ensemble des règles et des procédures relatives à la collecte des impôts et à leur utilisation par les gouvernements pour financer les dépenses publiques.

La fiscalité a pour objectif principal de permettre à l’État de générer des revenus afin d’assurer le fonctionnement des services publics, tels que l’éducation, la santé, la sécurité ou encore les infrastructures. En d’autres termes, elle constitue le socle financier sur lequel repose le bon fonctionnement de la société.

Les impôts sont les principaux instruments utilisés dans le cadre de la fiscalité. Ils sont prélevés sur les revenus, les biens et les transactions économiques des individus et des entreprises. Les types d’impôts varient en fonction du pays et de sa législation fiscale, mais on retrouve généralement des impôts sur le revenu, la TVA (taxe sur la valeur ajoutée), les droits de succession ou encore les cotisations sociales.

La fiscalité ne se limite pas seulement aux impôts directs payés par les contribuables. Elle comprend également d’autres mécanismes tels que les subventions, les déductions fiscales, les crédits d’impôt ou encore les incitations fiscales visant à encourager certaines activités économiques ou comportements sociaux bénéfiques pour la collectivité.

Il est important de souligner que la fiscalité joue un rôle clé dans la redistribution des richesses au sein d’une société. Elle vise à réduire les inégalités en prélevant davantage auprès des personnes ayant des revenus élevés et en accordant des avantages fiscaux aux plus démunis. Ainsi, elle contribue à assurer une certaine justice sociale.

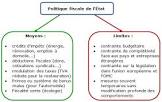

La fiscalité est un domaine complexe qui évolue constamment en fonction des besoins économiques et sociaux d’un pays. Les gouvernements doivent régulièrement adapter leurs politiques fiscales pour répondre aux défis économiques, environnementaux et sociaux auxquels ils sont confrontés.

En conclusion, la fiscalité est un pilier fondamental de l’économie et de la gestion des finances publiques. Elle permet aux gouvernements de collecter les ressources nécessaires pour assurer le bien-être de la société dans son ensemble. Comprendre les principes et les mécanismes de la fiscalité est essentiel pour chaque citoyen afin de mieux appréhender les enjeux économiques et sociaux qui nous entourent.

Les 7 avantages de la fiscalité pour soutenir l’économie et le bien-être

- La fiscalité permet de soutenir l’économie nationale et régionale.

- Elle offre une protection aux entreprises locales et à l’emploi.

- Elle peut aider à financer des services publics essentiels tels que la santé, l’éducation et les infrastructures.

- Elle permet de redistribuer les richesses en fonction des besoins sociaux et économiques du pays.

- Elle fournit un cadre fiscal qui encourage la croissance économique durable et le développement social responsable.

- Elle permet d’accroître la transparence financière en matière de recouvrement des impôts par le gouvernement central ou local, ce qui aide à prévenir la fraude fiscale et le blanchiment d’argent illicite.

- La fiscalité est un outil important pour stimuler l’investissement privé, encourager l’innovation et créer des emplois productifs pour contribuer au bien-être général de la population locale

Les défis de la fiscalité : Complexité, changements constants et pénalités financières

- La fiscalité peut être très complexe et difficile à comprendre.

- Les lois fiscales sont souvent changeantes, ce qui rend la planification fiscale difficile.

- Les contribuables peuvent être confrontés à des pénalités financières s’ils ne respectent pas les règles de fiscalité en vigueur.

La fiscalité permet de soutenir l’économie nationale et régionale.

La fiscalité joue un rôle crucial dans le soutien de l’économie nationale et régionale. En effet, elle permet de collecter des revenus nécessaires pour financer les dépenses publiques, telles que les infrastructures, l’éducation, la santé et la sécurité. Ces investissements publics contribuent à stimuler l’activité économique en créant des emplois, en favorisant le développement des entreprises et en améliorant la qualité de vie des citoyens.

Grâce à la fiscalité, les gouvernements peuvent mettre en place des politiques économiques visant à encourager certaines activités ou secteurs clés. Par exemple, ils peuvent offrir des incitations fiscales aux entreprises qui investissent dans la recherche et développement ou dans des zones géographiques spécifiques. Ces mesures incitatives favorisent l’innovation, la croissance économique et la création d’emplois.

De plus, la fiscalité peut être utilisée pour promouvoir l’équilibre régional en soutenant les régions moins développées économiquement. Les gouvernements peuvent accorder des avantages fiscaux aux entreprises qui s’installent dans ces régions afin d’encourager leur développement économique. Cela permet de réduire les disparités entre les différentes régions du pays et de favoriser une répartition plus équitable des opportunités.

Enfin, la fiscalité peut également être un outil efficace pour réguler certains comportements économiques indésirables. Par exemple, en imposant des taxes sur les produits nocifs pour l’environnement ou sur certaines activités spéculatives, les gouvernements peuvent décourager ces pratiques néfastes tout en générant des revenus supplémentaires. Cela contribue à promouvoir un développement économique durable et responsable.

En somme, la fiscalité est un levier puissant pour soutenir l’économie nationale et régionale. Elle permet de financer les investissements publics, d’encourager certaines activités stratégiques, de favoriser l’équilibre régional et de réguler les comportements économiques indésirables. En comprenant son importance et en mettant en place des politiques fiscales adéquates, les gouvernements peuvent contribuer à créer un environnement favorable à la croissance économique et au bien-être de la population.

Elle offre une protection aux entreprises locales et à l’emploi.

La fiscalité offre une protection aux entreprises locales et à l’emploi. En effet, grâce à un système fiscal bien conçu, les gouvernements peuvent mettre en place des mesures visant à protéger les entreprises locales et à favoriser la création d’emplois sur leur territoire.

L’une des façons dont la fiscalité peut offrir cette protection est par le biais des incitations fiscales. Les gouvernements peuvent accorder des avantages fiscaux spécifiques aux entreprises qui investissent localement ou qui créent de nouveaux emplois. Cela encourage les entreprises à rester dans la région, à se développer et à contribuer à l’économie locale.

De plus, la fiscalité peut également être utilisée pour décourager les pratiques de concurrence déloyale provenant de l’étranger. Par exemple, en imposant des droits d’importation ou en appliquant des taxes sur les produits étrangers, les gouvernements peuvent protéger les industries locales contre une concurrence excessive et préserver ainsi l’emploi local.

Enfin, la fiscalité peut également jouer un rôle important dans la lutte contre le travail au noir et l’évasion fiscale. En appliquant des sanctions sévères pour ces pratiques illégales, les gouvernements peuvent protéger les entreprises locales qui respectent leurs obligations fiscales et contribuent ainsi équitablement au système économique.

En conclusion, la fiscalité offre une protection précieuse aux entreprises locales et à l’emploi en mettant en place des incitations fiscales favorables, en décourageant la concurrence déloyale étrangère et en luttant contre les pratiques illégales telles que le travail au noir et l’évasion fiscale. Cela permet de soutenir l’économie locale, de favoriser la création d’emplois et de préserver un environnement économique équitable pour tous.

Elle peut aider à financer des services publics essentiels tels que la santé, l’éducation et les infrastructures.

La fiscalité, en tant que système de collecte des impôts, offre de nombreux avantages. L’un des principaux avantages est qu’elle permet de financer des services publics essentiels tels que la santé, l’éducation et les infrastructures.

Grâce à la fiscalité, les gouvernements sont en mesure de générer des revenus nécessaires pour maintenir et améliorer ces services publics qui sont vitaux pour le bien-être de la société. Par exemple, les impôts sur le revenu contribuent au financement des hôpitaux, des centres de soins et du personnel médical, garantissant ainsi l’accès aux soins de santé pour tous.

De plus, la fiscalité permet également d’investir dans le domaine de l’éducation. Les impôts collectés peuvent être alloués à la construction et à l’amélioration des écoles, au recrutement d’enseignants qualifiés et à la mise en place de programmes éducatifs adaptés. Cela garantit un accès équitable à une éducation de qualité pour tous les citoyens.

Enfin, la fiscalité joue un rôle crucial dans le développement et l’entretien des infrastructures publiques telles que les routes, les ponts, les réseaux d’eau potable ou encore les transports en commun. Ces infrastructures sont essentielles au bon fonctionnement d’une société moderne et contribuent à améliorer la qualité de vie des citoyens.

En somme, grâce à la fiscalité, il est possible de financer ces services publics indispensables qui assurent une société solidaire et prospère. En contribuant financièrement par le biais du paiement des impôts, chaque citoyen participe à la construction d’un système qui garantit l’accès à des soins de santé de qualité, une éducation équitable et des infrastructures fiables.

Elle permet de redistribuer les richesses en fonction des besoins sociaux et économiques du pays.

La fiscalité, en tant que système de collecte des impôts et de financement des dépenses publiques, joue un rôle crucial dans la redistribution des richesses au sein d’une société. En effet, elle permet de prendre en compte les besoins sociaux et économiques du pays afin d’assurer une certaine justice sociale.

Grâce à la fiscalité, les gouvernements peuvent prélever davantage auprès des personnes ayant des revenus plus élevés. Cette approche progressive vise à réduire les inégalités en garantissant une contribution proportionnelle aux capacités financières de chaque individu. Ainsi, les ressources financières sont réparties plus équitablement pour répondre aux besoins essentiels de tous les citoyens.

La redistribution des richesses par le biais de la fiscalité permet également de financer des services publics tels que l’éducation, la santé, les infrastructures ou encore les programmes sociaux. Ces investissements dans le bien-être collectif contribuent à améliorer la qualité de vie et l’accès aux opportunités pour tous.

De plus, la fiscalité peut être utilisée pour encourager certains comportements socialement bénéfiques. Par exemple, des incitations fiscales peuvent être mises en place pour promouvoir l’investissement dans les énergies renouvelables ou pour soutenir le logement social. Cela permet d’orienter les ressources financières vers des secteurs prioritaires qui contribuent au développement durable et à la cohésion sociale.

En conclusion, la fiscalité est un outil puissant qui permet de redistribuer les richesses en fonction des besoins sociaux et économiques du pays. En garantissant une contribution équitable et en finançant des services publics essentiels, elle contribue à créer une société plus équilibrée et inclusive.

Elle fournit un cadre fiscal qui encourage la croissance économique durable et le développement social responsable.

La fiscalité fournit un cadre fiscal qui encourage la croissance économique durable et le développement social responsable. En effet, grâce à des politiques fiscales bien conçues, les gouvernements peuvent influencer positivement l’économie et la société dans leur ensemble.

Un système fiscal bien structuré peut stimuler l’investissement et l’innovation en offrant des incitations fiscales aux entreprises. Par exemple, des réductions d’impôt peuvent être accordées aux entreprises qui investissent dans la recherche et le développement ou qui adoptent des pratiques respectueuses de l’environnement. Cela favorise la création d’emplois, encourage l’entrepreneuriat et renforce la compétitivité économique.

La fiscalité peut également être utilisée pour promouvoir le développement social responsable. Les gouvernements peuvent mettre en place des politiques fiscales visant à réduire les inégalités sociales en prélevant davantage auprès des personnes ayant des revenus élevés et en allouant ces ressources supplémentaires à des programmes sociaux tels que l’éducation, la santé ou encore les services sociaux. Cela contribue à construire une société plus équitable et solidaire.

De plus, un cadre fiscal bien pensé peut encourager les comportements responsables vis-à-vis de l’environnement. Par exemple, en appliquant une taxation plus élevée sur les activités polluantes ou en offrant des avantages fiscaux aux entreprises qui adoptent des pratiques durables, les gouvernements incitent les acteurs économiques à prendre en compte les enjeux environnementaux dans leurs décisions commerciales. Cela favorise une croissance économique respectueuse de l’environnement et contribue à la lutte contre le changement climatique.

En conclusion, la fiscalité joue un rôle crucial dans la promotion d’une croissance économique durable et d’un développement social responsable. En utilisant des politiques fiscales appropriées, les gouvernements peuvent encourager l’investissement, l’innovation, la réduction des inégalités sociales et la protection de l’environnement. Il est donc essentiel d’avoir un cadre fiscal bien conçu pour soutenir une société prospère et équilibrée.

Elle permet d’accroître la transparence financière en matière de recouvrement des impôts par le gouvernement central ou local, ce qui aide à prévenir la fraude fiscale et le blanchiment d’argent illicite.

La fiscalité joue un rôle crucial dans l’accroissement de la transparence financière en matière de recouvrement des impôts par le gouvernement central ou local. Cette transparence renforcée constitue une arme efficace pour prévenir la fraude fiscale et le blanchiment d’argent illicite.

En effet, grâce à la fiscalité, les autorités fiscales sont en mesure de collecter des informations précises sur les revenus, les biens et les transactions financières des contribuables. Cela leur permet d’avoir une vision claire de la situation financière de chaque individu ou entreprise assujettis à l’impôt.

Cette visibilité accrue facilite la détection des incohérences ou des manipulations frauduleuses. Les autorités peuvent ainsi repérer plus facilement les tentatives d’évasion fiscale, les dissimulations de revenus ou encore les opérations suspectes visant à blanchir de l’argent provenant d’activités illégales.

La lutte contre la fraude fiscale et le blanchiment d’argent illicite est un enjeu majeur pour les gouvernements, car ces pratiques privent l’État de ressources financières légitimes et contribuent à creuser les inégalités économiques. Grâce à une fiscalité bien définie et appliquée avec rigueur, il est possible de réduire ces phénomènes néfastes.

En mettant en place des mécanismes de contrôle et des outils technologiques sophistiqués, les administrations fiscales peuvent analyser efficacement les données financières et détecter rapidement toute anomalie. Cela permet non seulement de récupérer les sommes dues, mais aussi de dissuader les contribuables de s’engager dans des pratiques illégales.

En conclusion, la fiscalité a un rôle essentiel dans l’accroissement de la transparence financière en matière de recouvrement des impôts. Cela contribue à prévenir la fraude fiscale et le blanchiment d’argent illicite en offrant aux autorités fiscales les moyens nécessaires pour détecter et combattre ces pratiques illégales. Une fiscalité bien conçue et appliquée avec rigueur constitue donc un outil puissant pour assurer l’intégrité du système financier et favoriser une société plus juste et équitable.

La fiscalité est un outil important pour stimuler l’investissement privé, encourager l’innovation et créer des emplois productifs pour contribuer au bien-être général de la population locale

La fiscalité est bien plus qu’un simple moyen de collecter des revenus pour financer les dépenses publiques. Elle peut également être utilisée comme un outil puissant pour stimuler l’investissement privé, encourager l’innovation et créer des emplois productifs, contribuant ainsi au bien-être général de la population locale.

Lorsque les gouvernements mettent en place des politiques fiscales favorables, telles que des réductions d’impôts ou des incitations fiscales, ils créent un environnement propice à l’investissement privé. En offrant des avantages fiscaux aux entreprises qui investissent dans de nouveaux projets ou dans des régions spécifiques, ils encouragent la croissance économique et la création d’emplois.

De plus, la fiscalité peut être utilisée pour promouvoir l’innovation. En accordant des crédits d’impôt ou des déductions fiscales aux entreprises qui investissent dans la recherche et le développement, les gouvernements encouragent l’émergence de nouvelles technologies, de produits innovants et de procédés plus efficaces. Cela stimule non seulement la compétitivité économique, mais contribue également à résoudre certains défis sociaux et environnementaux.

En créant un environnement fiscal favorable à l’investissement privé et à l’innovation, la fiscalité peut jouer un rôle clé dans la création d’emplois productifs. Les entreprises qui bénéficient d’avantages fiscaux ont tendance à augmenter leurs effectifs et à recruter du personnel qualifié. Cela permet de réduire le chômage, d’améliorer les conditions de vie de la population locale et de renforcer l’économie dans son ensemble.

Il est important de souligner que la fiscalité doit être équilibrée et bien conçue pour éviter les abus et les inégalités. Les politiques fiscales doivent être transparentes, justes et adaptées aux besoins spécifiques de chaque région ou secteur d’activité. De plus, il est essentiel de veiller à ce que les avantages fiscaux accordés soient utilisés de manière responsable et qu’ils contribuent réellement au développement économique et social.

En conclusion, la fiscalité peut jouer un rôle majeur dans la stimulation de l’investissement privé, l’encouragement de l’innovation et la création d’emplois productifs. Lorsqu’elle est utilisée de manière appropriée, elle contribue au bien-être général de la population locale en favorisant une croissance économique durable et en améliorant les conditions socio-économiques.

La fiscalité peut être très complexe et difficile à comprendre.

Un des inconvénients majeurs de la fiscalité est sa complexité et sa difficulté à être comprise par le grand public. En effet, les lois fiscales sont souvent rédigées dans un langage juridique complexe, ce qui rend difficile leur interprétation pour les contribuables.

La fiscalité regorge de termes techniques, d’exemptions, de déductions fiscales et de règles spécifiques qui peuvent être déroutants pour les personnes qui ne sont pas familières avec le système fiscal. De plus, les lois fiscales peuvent varier d’un pays à l’autre et même au sein d’un même pays en fonction des régions ou des niveaux de gouvernement.

Cette complexité peut entraîner des erreurs lors de la déclaration des revenus ou du paiement des impôts. Les contribuables peuvent se retrouver face à des pénalités ou des redressements fiscaux s’ils ne respectent pas toutes les règles et obligations fiscales.

De plus, la complexité de la fiscalité peut également favoriser l’évasion fiscale. Certains individus ou entreprises peuvent profiter de failles dans le système fiscal pour minimiser légalement ou illégalement leurs obligations fiscales. Cela crée une situation d’injustice où certains contribuables paient moins d’impôts que ce qu’ils devraient, tandis que d’autres supportent une charge fiscale plus lourde.

Pour remédier à cette complexité, il est essentiel que les gouvernements simplifient et clarifient les lois fiscales afin qu’elles soient plus accessibles aux contribuables ordinaires. Des efforts doivent être faits pour rendre la fiscalité plus transparente et compréhensible, en fournissant des informations claires et en simplifiant les procédures fiscales.

En conclusion, la complexité de la fiscalité peut être un véritable inconvénient pour les contribuables. Il est important de sensibiliser et d’éduquer le public sur les questions fiscales afin de faciliter leur compréhension. De plus, des réformes fiscales visant à simplifier et à rendre la fiscalité plus transparente sont nécessaires pour garantir un système fiscal équitable et efficace.

Les lois fiscales sont souvent changeantes, ce qui rend la planification fiscale difficile.

Un des inconvénients majeurs de la fiscalité est la constante évolution des lois fiscales, ce qui complique grandement la planification fiscale. Les gouvernements ont le pouvoir de modifier les réglementations fiscales en fonction des besoins économiques et politiques du moment, ce qui peut avoir un impact significatif sur les contribuables et les entreprises.

Lorsque les lois fiscales changent fréquemment, il devient difficile pour les individus et les entreprises de prévoir avec précision leurs obligations fiscales à long terme. Les règles qui étaient en vigueur hier peuvent être modifiées aujourd’hui, ce qui nécessite une adaptation constante et une mise à jour des stratégies fiscales.

Cela crée un climat d’incertitude pour les contribuables, car ils doivent constamment se tenir informés des nouvelles réglementations et comprendre comment elles affectent leur situation financière. La planification fiscale devient un défi complexe car il est difficile de prendre des décisions éclairées lorsque les règles du jeu sont en constante évolution.

De plus, cette instabilité législative peut entraîner des erreurs ou des oublis involontaires dans la déclaration de revenus ou dans le respect d’autres obligations fiscales. Les contribuables peuvent se retrouver confrontés à des pénalités ou à des audits si leurs actions ne sont pas conformes aux nouvelles lois.

Cette situation peut également créer une certaine frustration et un sentiment d’injustice chez les contribuables qui ont pris soin de planifier leurs finances en fonction d’un ensemble de règles, pour découvrir ensuite qu’elles ont été modifiées sans préavis.

En conclusion, l’évolution constante des lois fiscales constitue un inconvénient majeur de la fiscalité. Cela rend la planification fiscale difficile et crée une incertitude pour les contribuables. Il est essentiel de rester informé des changements législatifs et de consulter des professionnels qualifiés pour naviguer au mieux dans ce paysage fiscal complexe et en constante évolution.

Les contribuables peuvent être confrontés à des pénalités financières s’ils ne respectent pas les règles de fiscalité en vigueur.

L’un des inconvénients majeurs de la fiscalité est que les contribuables peuvent être confrontés à des pénalités financières s’ils ne respectent pas les règles en vigueur. En effet, le non-respect des obligations fiscales peut entraîner des conséquences financières importantes pour les individus et les entreprises.

Les règles fiscales sont souvent complexes et en constante évolution, ce qui peut rendre difficile leur compréhension et leur application correcte. Les contribuables doivent être conscients des différentes obligations fiscales qui leur incombent, telles que la déclaration de revenus, le paiement des impôts dans les délais impartis et la tenue d’une comptabilité adéquate.

Si un contribuable ne respecte pas ces obligations, il peut faire l’objet de vérifications fiscales approfondies par l’administration fiscale. Cela peut entraîner des frais supplémentaires liés à la procédure de vérification elle-même, ainsi que des amendes et des intérêts de retard sur les montants d’impôts impayés.

En outre, l’administration fiscale dispose de pouvoirs étendus pour récupérer les montants dus. Elle peut procéder à des saisies sur salaire ou sur compte bancaire, voire engager des poursuites judiciaires si nécessaire. Ces mesures coercitives peuvent avoir un impact financier considérable sur la vie quotidienne d’un contribuable.

Il est donc essentiel pour chaque contribuable de se conformer aux règles fiscales en vigueur et de s’assurer d’une bonne gestion de ses obligations fiscales. Il est recommandé de consulter un professionnel qualifié en matière de fiscalité pour obtenir des conseils et un suivi personnalisé afin d’éviter les pénalités financières liées à une mauvaise gestion fiscale.

En conclusion, les contribuables doivent être conscients des risques financiers associés à une non-conformité aux règles de fiscalité en vigueur. Il est primordial de respecter ses obligations fiscales pour éviter les pénalités financières et les conséquences négatives sur sa situation financière.