Le Master en Fiscalité : Une formation spécialisée pour devenir un expert en matière fiscale

Le domaine de la fiscalité est complexe et en constante évolution. Il nécessite une expertise pointue et une connaissance approfondie des lois et réglementations fiscales. C’est là qu’intervient le Master en Fiscalité, une formation spécialisée qui permet aux étudiants d’acquérir les compétences nécessaires pour devenir des experts dans ce domaine.

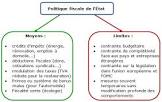

Le Master en Fiscalité est un programme d’études supérieures qui offre aux étudiants une compréhension approfondie des principes fondamentaux de la fiscalité, ainsi que des connaissances avancées sur les différents aspects de la législation fiscale. Il couvre également des sujets tels que la planification fiscale, l’optimisation fiscale, la fiscalité internationale et les litiges fiscaux.

L’un des avantages majeurs du Master en Fiscalité est sa pertinence sur le marché du travail. En effet, la fiscalité est un domaine essentiel pour les entreprises et les organisations, tant du secteur public que privé. Les entreprises ont besoin d’experts qui peuvent les conseiller sur les questions fiscales, les aider à optimiser leur situation financière et à se conformer aux obligations fiscales.

La formation dispensée dans le cadre du Master en Fiscalité est complète et multidisciplinaire. Elle comprend des cours théoriques, des études de cas pratiques, des séminaires et des stages professionnels. Les étudiants sont ainsi exposés à différents aspects de la fiscalité et sont préparés à relever les défis du monde professionnel.

Les débouchés professionnels pour les diplômés d’un Master en Fiscalité sont nombreux. Ils peuvent travailler dans des cabinets d’experts-comptables, des services fiscaux des entreprises, des organismes gouvernementaux ou encore exercer en tant que consultants indépendants. Les opportunités de carrière sont variées et offrent de nombreuses perspectives d’évolution.

Pour intégrer un Master en Fiscalité, il est généralement nécessaire d’avoir obtenu un diplôme de premier cycle dans un domaine connexe tel que la comptabilité, la finance ou le droit. Les candidats doivent également démontrer un intérêt marqué pour les questions fiscales et une capacité à analyser et résoudre des problèmes complexes.

En conclusion, le Master en Fiscalité est une formation spécialisée qui prépare les étudiants à devenir des experts en matière fiscale. Il offre une solide base théorique et pratique, ainsi que de nombreuses opportunités professionnelles. Si vous êtes passionné par les questions fiscales et souhaitez faire carrière dans ce domaine passionnant, le Master en Fiscalité pourrait être la voie à suivre pour vous.

Apprenez les lois et règlements fiscaux en vigueur dans votre pays.

Restez informé des changements législatifs impactant votre situation fiscale.

Util

- Apprenez à connaître les lois et règlements fiscaux en vigueur dans votre pays.

- Restez informé des changements législatifs qui peuvent affecter votre situation fiscale.

- Utilisez un logiciel fiscal pour vous aider à gérer vos déclarations et vos paiements d’impôts.

- Développez une bonne compréhension des principes comptables, notamment en ce qui concerne la prise en compte des actifs et passifs, le calcul du revenu imposable et les déductions fiscales disponibles.

- Tenez un registre précis de toutes vos dépenses afin de bénéficier au maximum des crédits d’impôt auxquels vous avez droit.

- Économisez pour réduire le montant que vous devrez payer chaque année en impôts sur le revenu ou sur la fortune accumulée au fil du temps par l’investissement de ces économies dans des instruments financiers admissibles à l’exonération fiscale ou à la réduction d’impôt (comme les PEA).

- Si possible, faites appel à un expert-comptable qualifié pour obtenir des conseils professionnels sur votre situation fiscale personnelle ou professionnelle afin de minimiser votre imposition et/ou optimiser votre stratégie patrimoniale globale (succession, immobilier…).

- Utilisez les outils numériques mis à disposition par l’administration pour faciliter la gestion administrative de vos obligations fiscales (dossiers électroniques, plateformes collaboratives…).

- Si nécessaire, recherchez une assistance juridique spécialisée en matière de fiscalité afin de bénéficier d’un accompagnement person

Apprenez à connaître les lois et règlements fiscaux en vigueur dans votre pays.

Lorsque l’on étudie le domaine de la fiscalité, il est essentiel de bien comprendre les lois et règlements fiscaux en vigueur dans son pays. Cette connaissance approfondie est cruciale pour pouvoir conseiller efficacement les entreprises et les particuliers sur leurs obligations fiscales.

Apprendre à connaître les lois et règlements fiscaux en vigueur dans votre pays vous permettra de comprendre les principes fondamentaux de la fiscalité, ainsi que les différentes obligations fiscales auxquelles sont soumises les entreprises et les particuliers. Vous serez en mesure d’identifier les déductions fiscales, les exemptions et autres avantages fiscaux dont vos clients peuvent bénéficier.

De plus, en connaissant parfaitement la législation fiscale, vous serez en mesure d’aider vos clients à se conformer aux obligations fiscales et à éviter tout risque de non-conformité ou de sanctions. Vous pourrez également identifier des opportunités d’optimisation fiscale qui pourraient bénéficier à vos clients.

Pour apprendre à connaître les lois et règlements fiscaux en vigueur dans votre pays, vous pouvez consulter des sources officielles telles que le code fiscal national, les bulletins officiels ou encore le site internet des autorités fiscales. Il peut également être utile de suivre des formations spécialisées ou de rejoindre des associations professionnelles liées au domaine de la fiscalité.

En conclusion, apprendre à connaître les lois et règlements fiscaux en vigueur dans votre pays est une étape essentielle pour réussir dans le domaine de la fiscalité. Cette connaissance approfondie vous permettra d’offrir des conseils précis et pertinents à vos clients, de les aider à se conformer aux obligations fiscales et d’identifier des opportunités d’optimisation fiscale. Investir du temps et des efforts dans l’apprentissage de la législation fiscale sera certainement bénéfique pour votre carrière en tant qu’expert en fiscalité.

Restez informé des changements législatifs qui peuvent affecter votre situation fiscale.

Dans le domaine de la fiscalité, il est essentiel de rester constamment informé des changements législatifs qui peuvent avoir un impact sur votre situation fiscale. Les lois fiscales évoluent régulièrement et les nouvelles mesures adoptées peuvent influencer vos obligations fiscales, vos déductions et vos avantages.

Pour cela, il est important de suivre de près l’actualité fiscale et de vous tenir au courant des modifications apportées aux lois et règlements en vigueur. Vous pouvez consulter les sites web officiels des autorités fiscales, lire des publications spécialisées ou même faire appel à des experts du domaine pour vous aider à comprendre les implications des nouveaux changements.

En restant informé, vous serez en mesure d’anticiper les conséquences fiscales potentielles sur vos revenus, vos investissements ou votre entreprise. Vous pourrez ainsi prendre les mesures nécessaires pour optimiser votre situation financière, profiter des nouvelles opportunités offertes par la législation ou éviter tout risque de non-conformité.

De plus, en étant au fait des changements législatifs, vous pourrez également bénéficier de déductions ou d’avantages fiscaux auxquels vous pourriez avoir droit. Par exemple, certaines mesures gouvernementales visent à encourager l’investissement dans certains secteurs spécifiques ou à soutenir les entreprises qui adoptent des pratiques respectueuses de l’environnement. En restant informé, vous serez en mesure de tirer parti de ces incitations financières.

En résumé, rester informé des changements législatifs en matière fiscale est essentiel pour gérer efficacement vos obligations fiscales et optimiser votre situation financière. Prenez le temps de vous tenir au courant des nouvelles mesures, consultez des sources fiables et n’hésitez pas à demander conseil à des experts si nécessaire. En faisant cela, vous serez mieux préparé pour faire face aux défis fiscaux et saisir les opportunités qui se présentent à vous.

Utilisez un logiciel fiscal pour vous aider à gérer vos déclarations et vos paiements d’impôts.

La gestion des déclarations fiscales et des paiements d’impôts peut parfois être un véritable casse-tête. Heureusement, il existe aujourd’hui des logiciels fiscaux qui peuvent grandement faciliter cette tâche. Que vous soyez un particulier ou une entreprise, l’utilisation d’un logiciel fiscal peut vous faire gagner du temps, de l’argent et vous aider à éviter les erreurs coûteuses.

L’un des principaux avantages d’utiliser un logiciel fiscal est sa capacité à automatiser de nombreuses tâches fastidieuses liées à la préparation de votre déclaration fiscale. En entrant simplement les informations nécessaires dans le système, le logiciel peut générer automatiquement les formulaires requis et effectuer les calculs complexes pour vous. Cela réduit considérablement les risques d’erreurs humaines et vous permet de gagner du temps précieux.

En plus de la préparation des déclarations fiscales, les logiciels fiscaux peuvent également faciliter le suivi de vos paiements d’impôts. Ils peuvent vous rappeler les dates limites de paiement, calculer le montant exact que vous devez payer en fonction de votre situation financière et même générer des relevés pour votre comptabilité.

De nombreux logiciels fiscaux offrent également des fonctionnalités avancées telles que la planification fiscale. Ils peuvent analyser votre situation financière et vous fournir des conseils personnalisés sur la manière d’optimiser vos impôts en utilisant les différentes déductions et crédits disponibles.

Il est important de noter que l’utilisation d’un logiciel fiscal ne remplace pas nécessairement les conseils d’un expert en fiscalité. Cependant, cela peut être un complément précieux pour vous aider à mieux comprendre votre situation fiscale et à prendre des décisions éclairées.

Avant de choisir un logiciel fiscal, assurez-vous de vérifier sa compatibilité avec les lois fiscales en vigueur dans votre pays ou votre région. Recherchez également des fonctionnalités telles que la sécurité des données, la convivialité et le support client.

En conclusion, l’utilisation d’un logiciel fiscal peut être un véritable atout pour gérer efficacement vos déclarations et vos paiements d’impôts. Que vous soyez un particulier ou une entreprise, cela peut vous faire économiser du temps et de l’argent tout en minimisant les risques d’erreurs. Alors n’hésitez pas à explorer les différentes options disponibles sur le marché et à trouver le logiciel qui correspond le mieux à vos besoins.

Développez une bonne compréhension des principes comptables, notamment en ce qui concerne la prise en compte des actifs et passifs, le calcul du revenu imposable et les déductions fiscales disponibles.

Développez une bonne compréhension des principes comptables pour réussir en Master Fiscalité

Lorsque vous poursuivez un Master en Fiscalité, il est essentiel de développer une solide compréhension des principes comptables. La comptabilité joue un rôle central dans le domaine fiscal, car elle permet de déterminer les revenus imposables, les actifs et passifs, ainsi que les déductions fiscales disponibles. Voici quelques raisons pour lesquelles cette compétence est cruciale dans votre parcours d’études.

Tout d’abord, la prise en compte correcte des actifs et passifs est fondamentale pour évaluer la situation financière d’une entreprise ou d’une organisation. En tant qu’expert fiscal, vous serez amené à analyser les états financiers et à interpréter les données comptables afin de déterminer le montant exact des impôts à payer. Une connaissance approfondie des principes comptables vous permettra d’effectuer ces calculs avec précision.

De plus, comprendre comment calculer le revenu imposable est crucial pour évaluer l’impact fiscal sur une entité donnée. Les règles fiscales peuvent varier en fonction du type de revenu (revenu d’entreprise, revenu personnel, etc.) et il est important de savoir comment appliquer ces règles correctement. Une solide connaissance des principes comptables vous aidera à effectuer ces calculs avec rigueur et précision.

Enfin, connaître les déductions fiscales disponibles est essentiel pour optimiser la situation fiscale d’une entreprise ou d’un particulier. Les déductions fiscales peuvent réduire le montant total des impôts à payer et il est important de savoir quelles dépenses sont admissibles et comment les appliquer. Une compréhension approfondie des principes comptables vous permettra d’identifier les opportunités de déductions fiscales et de conseiller vos clients en conséquence.

En somme, développer une bonne compréhension des principes comptables est essentiel pour réussir en Master Fiscalité. Cela vous permettra d’évaluer correctement les actifs et passifs, de calculer le revenu imposable avec précision et d’identifier les déductions fiscales disponibles. En acquérant ces compétences, vous serez en mesure de fournir des conseils fiscaux avisés et d’aider vos clients à optimiser leur situation fiscale.

Tenez un registre précis de toutes vos dépenses afin de bénéficier au maximum des crédits d’impôt auxquels vous avez droit.

Lorsque vous poursuivez des études supérieures en fiscalité, il est essentiel de garder une trace précise de toutes vos dépenses. Pourquoi ? Parce que cela peut vous permettre de maximiser les crédits d’impôt auxquels vous avez droit.

Que ce soit pour les frais de scolarité, les livres, le matériel informatique ou même les frais de transport liés à votre formation en fiscalité, chaque dépense peut potentiellement être déduite de vos impôts. Cependant, pour pouvoir bénéficier pleinement de ces crédits d’impôt, il est crucial d’avoir une documentation complète et précise.

La première étape consiste à conserver tous les reçus et factures liés à vos dépenses éligibles. Classez-les soigneusement dans un dossier dédié afin de pouvoir les retrouver facilement lorsque vous préparez votre déclaration fiscale.

Ensuite, tenez un registre détaillé où vous notez chaque dépense avec la date, le montant et la nature de celle-ci. Cela peut être fait sous forme papier ou électronique, selon ce qui vous convient le mieux. L’important est d’avoir une trace claire et vérifiable de toutes vos dépenses.

En tenant un registre précis, vous serez en mesure de justifier chaque crédit d’impôt que vous réclamez. Cela peut faire la différence entre obtenir un remboursement plus important ou payer moins d’impôts.

N’oubliez pas non plus de consulter régulièrement les mises à jour des lois fiscales. Les règles et les montants des crédits d’impôt peuvent varier d’une année à l’autre, il est donc essentiel de rester informé afin de ne pas passer à côté d’économies potentielles.

En conclusion, tenir un registre précis de toutes vos dépenses liées à votre formation en fiscalité est une astuce essentielle pour maximiser les crédits d’impôt auxquels vous avez droit. Cela vous permettra de justifier vos réclamations et de bénéficier pleinement des avantages fiscaux qui vous sont offerts. Ne négligez pas cette étape importante et vous pourrez profiter au maximum des déductions fiscales auxquelles vous êtes éligible.

Économisez pour réduire le montant que vous devrez payer chaque année en impôts sur le revenu ou sur la fortune accumulée au fil du temps par l’investissement de ces économies dans des instruments financiers admissibles à l’exonération fiscale ou à la réduction d’impôt (comme les PEA).

Économisez pour réduire vos impôts : Le pouvoir des instruments financiers admissibles

Lorsqu’il s’agit de payer nos impôts sur le revenu ou sur la fortune, nous cherchons tous des moyens de réduire le montant que nous devons verser chaque année. Une astuce efficace consiste à économiser et à investir ces économies dans des instruments financiers admissibles à l’exonération fiscale ou à la réduction d’impôt, tels que les Plans d’Épargne en Actions (PEA).

L’idée est simple : au lieu de laisser votre argent dormir dans un compte bancaire traditionnel, vous pouvez le faire fructifier en investissant dans des produits financiers spécifiques. Les PEA sont un excellent exemple d’instrument financier qui permet aux contribuables de bénéficier d’avantages fiscaux intéressants.

Le PEA est un compte d’épargne-investissement qui permet aux particuliers de placer leur argent dans des actions européennes éligibles. L’un des principaux avantages du PEA est sa fiscalité avantageuse. En effet, les gains réalisés sur ce compte sont exonérés d’impôt sur le revenu après une période minimale de détention de cinq ans. De plus, les dividendes perçus sont également exonérés d’impôt sur le revenu, sous certaines conditions.

En investissant dans un PEA, vous pouvez donc accumuler votre patrimoine financier tout en bénéficiant d’une réduction significative de votre charge fiscale. C’est une stratégie intelligente pour optimiser vos finances personnelles et réaliser des économies substantielles au fil du temps.

Il convient toutefois de noter que les PEA sont soumis à certaines règles et limites. Par exemple, il existe un plafond de versement annuel et un plafond total pour les investissements dans un PEA. De plus, vous devez respecter les conditions de détention minimale pour bénéficier des avantages fiscaux.

Il est important de se renseigner auprès d’un conseiller financier ou d’un expert en fiscalité pour comprendre pleinement les implications et les opportunités offertes par ce type d’instrument financier. Ils pourront vous guider dans vos choix d’investissement et vous aider à tirer le meilleur parti des avantages fiscaux disponibles.

En conclusion, économiser pour réduire vos impôts est une stratégie judicieuse. En investissant vos économies dans des instruments financiers admissibles à l’exonération fiscale ou à la réduction d’impôt, tels que les PEA, vous pouvez faire fructifier votre argent tout en bénéficiant d’avantages fiscaux intéressants. N’oubliez pas de consulter un professionnel qualifié pour obtenir des conseils personnalisés adaptés à votre situation financière.

Si possible, faites appel à un expert-comptable qualifié pour obtenir des conseils professionnels sur votre situation fiscale personnelle ou professionnelle afin de minimiser votre imposition et/ou optimiser votre stratégie patrimoniale globale (succession, immobilier…).

Si vous souhaitez minimiser votre imposition et optimiser votre stratégie patrimoniale, il est vivement recommandé de faire appel à un expert-comptable qualifié. Que ce soit pour votre situation fiscale personnelle ou professionnelle, un expert-comptable peut vous fournir des conseils professionnels précieux.

La fiscalité est un domaine complexe et en constante évolution. Les lois fiscales peuvent être difficiles à comprendre et les erreurs peuvent avoir des conséquences financières importantes. C’est pourquoi il est essentiel de faire appel à un expert qui possède une connaissance approfondie des réglementations fiscales en vigueur.

Un expert-comptable qualifié sera en mesure d’analyser votre situation financière et de vous proposer des solutions adaptées à vos besoins spécifiques. Il pourra vous aider à identifier les déductions fiscales auxquelles vous avez droit, à optimiser vos investissements immobiliers ou encore à planifier efficacement votre succession.

En faisant appel à un expert-comptable, vous bénéficierez également d’une tranquillité d’esprit. Vous pourrez avoir l’assurance que votre situation fiscale est gérée de manière professionnelle et conforme aux réglementations en vigueur.

Il est important de choisir un expert-comptable qualifié et expérimenté, qui possède une bonne réputation dans le domaine de la fiscalité. N’hésitez pas à demander des références et à vérifier les qualifications professionnelles avant de prendre une décision.

En conclusion, si vous souhaitez minimiser votre imposition et optimiser votre stratégie patrimoniale globale, il est fortement recommandé de faire appel à un expert-comptable qualifié. Son expertise et ses conseils professionnels vous aideront à prendre les bonnes décisions et à bénéficier des avantages fiscaux auxquels vous avez droit. N’hésitez pas à investir dans cette expertise pour assurer votre tranquillité financière.

Utilisez les outils numériques mis à disposition par l’administration pour faciliter la gestion administrative de vos obligations fiscales (dossiers électroniques, plateformes collaboratives…).

Utilisez les outils numériques pour faciliter la gestion administrative de vos obligations fiscales

La gestion administrative des obligations fiscales peut parfois être une tâche complexe et chronophage. Cependant, grâce aux avancées technologiques, il est désormais possible de simplifier ce processus en utilisant les outils numériques mis à disposition par l’administration fiscale.

L’une des principales astuces pour faciliter la gestion administrative de vos obligations fiscales est d’utiliser les dossiers électroniques. Ces dossiers vous permettent de stocker et d’organiser tous vos documents fiscaux de manière électronique. Fini les piles de papiers et les classeurs encombrants ! Vous pouvez désormais accéder rapidement et facilement à tous vos documents depuis n’importe quel appareil connecté à Internet.

En plus des dossiers électroniques, l’utilisation des plateformes collaboratives peut également être bénéfique. Ces plateformes vous permettent de partager des informations et des documents avec votre comptable ou votre conseiller fiscal de manière sécurisée et efficace. Vous pouvez ainsi collaborer en temps réel, échanger des informations importantes et suivre l’évolution de votre situation fiscale sans avoir à vous déplacer physiquement.

Les outils numériques offrent également la possibilité de remplir et soumettre vos déclarations fiscales en ligne. Les administrations fiscales mettent à disposition des portails en ligne conviviaux qui vous guident pas à pas dans le processus de déclaration. Vous pouvez ainsi éviter les erreurs courantes liées à la saisie manuelle des données et gagner un temps précieux.

En utilisant ces outils numériques, vous bénéficiez également d’autres avantages tels que la réduction de l’utilisation du papier, la sauvegarde automatique de vos données et la possibilité d’accéder à des informations fiscales actualisées en temps réel.

En conclusion, l’utilisation des outils numériques mis à disposition par l’administration fiscale peut grandement faciliter la gestion administrative de vos obligations fiscales. Les dossiers électroniques, les plateformes collaboratives et les déclarations en ligne sont autant d’outils qui vous permettent de gagner du temps, d’optimiser votre organisation et de simplifier vos démarches fiscales. Alors n’hésitez pas à utiliser ces ressources pour rendre votre vie fiscale plus facile et plus efficace !

Si nécessaire, recherchez une assistance juridique spécialisée en matière de fiscalité afin de bénéficier d’un accompagnement person

Si nécessaire, recherchez une assistance juridique spécialisée en matière de fiscalité afin de bénéficier d’un accompagnement personnalisé et de conseils d’experts.

Le domaine de la fiscalité est complexe et en constante évolution. Les lois fiscales peuvent être déroutantes et difficiles à comprendre pour les non-initiés. C’est pourquoi, si vous êtes confronté à des questions fiscales complexes ou si vous souhaitez optimiser votre situation fiscale, il est recommandé de rechercher une assistance juridique spécialisée en la matière.

Une assistance juridique spécialisée en fiscalité peut vous offrir un accompagnement personnalisé adapté à votre situation spécifique. Les experts juridiques dans ce domaine ont une connaissance approfondie des lois et réglementations fiscales, ainsi que des stratégies d’optimisation fiscale. Ils peuvent vous aider à naviguer dans les dédales de la législation fiscale et à prendre les décisions les plus avantageuses pour vous ou votre entreprise.

En faisant appel à une assistance juridique spécialisée en fiscalité, vous bénéficiez d’un soutien professionnel tout au long du processus. Ces experts peuvent vous aider à remplir correctement vos déclarations fiscales, à identifier les déductions et crédits d’impôt auxquels vous avez droit, ainsi qu’à résoudre tout litige éventuel avec l’administration fiscale.

De plus, faire appel à un expert en fiscalité peut également vous permettre de rester informé des derniers développements législatifs et des changements dans le paysage fiscal. Ils peuvent surveiller les nouvelles lois et réglementations qui pourraient avoir un impact sur votre situation financière et vous conseiller sur les mesures à prendre pour vous conformer aux nouvelles exigences.

En conclusion, si vous êtes confronté à des questions fiscales complexes ou si vous souhaitez optimiser votre situation fiscale, il est recommandé de rechercher une assistance juridique spécialisée en la matière. Ces experts peuvent vous offrir un accompagnement personnalisé et des conseils d’experts pour vous aider à naviguer dans le monde complexe de la fiscalité. N’hésitez pas à faire appel à leurs services pour bénéficier d’un soutien professionnel et maximiser vos avantages fiscaux.