La prime de précarité : une mesure de protection pour les travailleurs en Belgique

La prime de précarité est une indemnité versée aux travailleurs en Belgique à l’issue d’un contrat de travail à durée déterminée. Elle vise à compenser la précarité inhérente à ce type de contrat et à offrir une certaine sécurité financière aux employés concernés.

Lorsqu’un employeur engage un travailleur avec un contrat à durée déterminée, celui-ci sait dès le départ que son emploi a une date d’échéance. Cette incertitude quant à la stabilité de l’emploi peut être source d’inquiétude et de difficultés financières pour les travailleurs concernés.

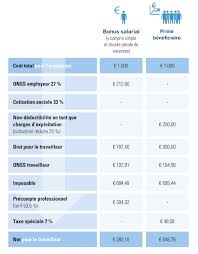

C’est pourquoi la prime de précarité a été instaurée. Elle permet d’atténuer les conséquences financières liées à la fin d’un contrat à durée déterminée. En effet, lorsque le contrat prend fin, le travailleur a droit à une indemnité équivalente à 10 % du salaire brut total perçu pendant toute la durée du contrat.

Il convient toutefois de noter que cette prime ne s’applique pas dans tous les cas. Elle est réservée aux contrats dont la durée est inférieure ou égale à trois mois. De plus, elle n’est pas due si le contrat se poursuit par un autre contrat avec le même employeur.

Cette mesure vise donc principalement les emplois temporaires et saisonniers, ainsi que les contrats intérimaires. Elle offre une certaine protection aux travailleurs qui se retrouvent sans emploi après avoir contribué pendant un certain temps au fonctionnement d’une entreprise.

La prime de précarité est versée par l’employeur lors de la fin du contrat à durée déterminée. Elle est soumise aux cotisations sociales et est imposable. Son montant est calculé en fonction du salaire brut perçu pendant la durée du contrat.

Il est important de souligner que cette prime ne remplace pas les autres droits et indemnités dont peuvent bénéficier les travailleurs en fin de contrat, tels que les indemnités de congé payé ou les allocations de chômage. Elle constitue plutôt une mesure supplémentaire visant à assurer une certaine protection financière aux travailleurs précaires.

En conclusion, la prime de précarité est une mesure importante en Belgique pour protéger les travailleurs engagés avec des contrats à durée déterminée. Elle offre une compensation financière pour atténuer l’incertitude liée à la fin d’un emploi temporaire. Cette prime contribue ainsi à renforcer la sécurité des travailleurs dans un contexte professionnel précaire.

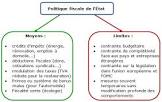

Les avantages de la prime de précarité pour les travailleurs précaires

- La prime de précarité permet aux travailleurs précaires d’améliorer leur situation financière.

- Elle offre une protection sociale et un soutien aux travailleurs qui en ont le plus besoin.

- Elle aide à réduire les inégalités entre les salariés à temps plein et ceux à temps partiel ou temporairement employés.

- Elle peut contribuer à la stabilité des ménages pauvres et encourager la participation au marché du travail pour ceux qui n’ont pas accès à des emplois stables et bien rémunérés.

- Elle est un moyen efficace de lutter contre la pauvreté, en permettant aux personnes vulnérables de disposer d’une source supplémentaire de revenus pour couvrir leurs dépenses essentielles telles que l’alimentation, l’habillement, etc…

Les inconvénients de la prime de précarité : 7 raisons de s’en méfier

- La prime de précarité ne couvre pas les frais supplémentaires liés à la précarité.

- Elle est soumise à des conditions strictes et peut être difficile à obtenir pour certains bénéficiaires.

- La prime de précarité n’est pas accessible dans toutes les régions ou pays, ce qui limite son accessibilité pour certains bénéficiaires potentiels.

- Les paiements sont généralement faits par virement bancaire, ce qui peut être compliqué pour certaines personnes sans compte en banque ou sans accès Internet.

- Les montants versés sont généralement limités et ne couvrent pas tous les coûts associés à la précarité, ce qui limite leur efficacité globale pour aider les bénéficiaires à sortir de la pauvreté et du chômage prolongés.

- Il existe un risque que certaines personnes abusent du système en demandant des fonds supplémentaires en plus des montants déjà versés, ce qui peut entraîner une augmentation des coûts administratifs et une diminution de l’efficacité globale du programme de primes de précarité..

- Le programme est souvent ciblée sur certaines catégories spécifiques de personnes, ce qui signifie qu’il y a un risque que certains groupes soient exclus et ne reçoivent pas l’aide dont ils ont besoin pour échapper à la pauvreté chronique ou au chômage prolongée

La prime de précarité permet aux travailleurs précaires d’améliorer leur situation financière.

La prime de précarité est une mesure qui offre un avantage financier important aux travailleurs engagés avec des contrats à durée déterminée en Belgique. Cette indemnité, équivalente à 10 % du salaire brut total perçu pendant toute la durée du contrat, permet aux travailleurs précaires de bénéficier d’une amélioration significative de leur situation financière.

Les contrats à durée déterminée sont souvent associés à une certaine instabilité professionnelle et financière. Les travailleurs engagés sous ce type de contrat peuvent être confrontés à des périodes d’inactivité entre deux contrats ou à des difficultés pour trouver un nouvel emploi après la fin d’un contrat. Cela peut entraîner une baisse de revenus et une situation financière précaire.

C’est là que la prime de précarité intervient en apportant un soutien financier supplémentaire aux travailleurs concernés. En leur offrant une indemnité équivalente à 10 % du salaire brut total perçu pendant toute la durée du contrat, cette prime permet d’atténuer les conséquences économiques liées à la fin d’un emploi temporaire.

Grâce à cette prime, les travailleurs précaires ont l’opportunité de constituer une réserve financière qui peut les aider en cas de période sans emploi ou pour couvrir leurs dépenses courantes jusqu’à ce qu’ils retrouvent un nouvel emploi stable. Cela leur donne également une certaine tranquillité d’esprit et leur permet de mieux planifier leur avenir financier.

De plus, cette prime peut également servir comme incitation pour les travailleurs à accepter des contrats à durée déterminée, en leur offrant une compensation financière supplémentaire pour la précarité de leur emploi. Cela peut encourager davantage de personnes à saisir des opportunités professionnelles temporaires, contribuant ainsi à la flexibilité du marché du travail.

En conclusion, la prime de précarité constitue un avantage majeur pour les travailleurs précaires en Belgique. En améliorant leur situation financière, elle leur offre une sécurité supplémentaire et les aide à faire face aux défis liés à l’instabilité professionnelle. Cette mesure contribue ainsi à réduire les inégalités et à renforcer la protection sociale des travailleurs engagés avec des contrats à durée déterminée.

Elle offre une protection sociale et un soutien aux travailleurs qui en ont le plus besoin.

La prime de précarité : une protection sociale et un soutien aux travailleurs qui en ont le plus besoin

La prime de précarité en Belgique offre bien plus qu’une simple indemnité à la fin d’un contrat à durée déterminée. Elle constitue également une véritable protection sociale et un soutien précieux pour les travailleurs qui se trouvent dans des situations précaires.

Lorsqu’un travailleur se voit proposer un contrat à durée déterminée, il peut souvent ressentir une certaine inquiétude quant à son avenir professionnel. La prime de précarité intervient comme une bouffée d’air frais dans ces moments-là, offrant une sécurité financière supplémentaire.

En effet, grâce à cette prime, les travailleurs concernés peuvent bénéficier d’une aide financière lorsqu’ils se retrouvent sans emploi à la fin de leur contrat. Cela peut être particulièrement utile pour ceux qui doivent faire face à des charges financières importantes telles que le paiement du loyer, des factures ou encore l’éducation des enfants.

De plus, la prime de précarité est conçue pour soutenir les travailleurs qui en ont le plus besoin. Elle est principalement destinée aux emplois temporaires, saisonniers et intérimaires où la stabilité de l’emploi est incertaine. Ces travailleurs sont souvent confrontés à des périodes d’inactivité entre deux contrats et peuvent rencontrer des difficultés financières pendant ces périodes creuses.

En offrant cette protection sociale et ce soutien financier, la prime de précarité contribue à réduire les inégalités économiques et sociales. Elle permet aux travailleurs vulnérables d’avoir accès à une aide supplémentaire lorsqu’ils se trouvent dans des situations de précarité.

Il est important de souligner que la prime de précarité ne se substitue pas aux autres droits et indemnités dont peuvent bénéficier les travailleurs en fin de contrat. Elle vient compléter ces droits existants et offre un soutien supplémentaire aux travailleurs qui en ont le plus besoin.

En conclusion, la prime de précarité en Belgique va au-delà d’une simple indemnité à la fin d’un contrat à durée déterminée. Elle offre une véritable protection sociale et un soutien précieux aux travailleurs qui se trouvent dans des situations précaires. Grâce à cette mesure, ces travailleurs peuvent bénéficier d’une aide financière supplémentaire pour faire face aux difficultés liées à la fin de leur emploi temporaire.

Elle aide à réduire les inégalités entre les salariés à temps plein et ceux à temps partiel ou temporairement employés.

La prime de précarité : une mesure pour réduire les inégalités salariales en Belgique

La prime de précarité est une mesure qui vise à réduire les inégalités entre les salariés à temps plein et ceux à temps partiel ou temporairement employés en Belgique. En effet, ces derniers sont souvent confrontés à des conditions de travail moins stables et à une incertitude quant à la durée de leur emploi.

Grâce à cette prime, les travailleurs ayant un contrat à durée déterminée peuvent bénéficier d’une indemnité compensatoire lors de la fin de leur contrat. Cette indemnité représente 10 % du salaire brut total perçu pendant toute la durée du contrat. Ainsi, elle permet d’atténuer les conséquences financières liées à la précarité de l’emploi.

Cette mesure contribue donc à réduire les écarts salariaux entre les salariés à temps plein et ceux qui occupent des emplois temporaires ou à temps partiel. Elle offre une certaine protection financière aux travailleurs précaires, qui sont souvent plus vulnérables sur le marché du travail.

En garantissant une indemnité équitable pour tous, quelle que soit la nature du contrat, la prime de précarité favorise l’égalité des chances et permet aux travailleurs temporaires ou à temps partiel de bénéficier d’une certaine stabilité financière lorsqu’ils se retrouvent sans emploi.

Elle constitue ainsi un outil important pour lutter contre les inégalités salariales et promouvoir une plus grande équité dans le monde professionnel. En accordant cette prime, la Belgique reconnaît l’importance de protéger les travailleurs précaires et de garantir des conditions de travail plus équitables pour tous.

En conclusion, la prime de précarité en Belgique joue un rôle essentiel dans la réduction des inégalités salariales entre les salariés à temps plein et ceux à temps partiel ou temporairement employés. Elle offre une protection financière aux travailleurs précaires et contribue à promouvoir une plus grande équité dans le monde du travail.

Elle peut contribuer à la stabilité des ménages pauvres et encourager la participation au marché du travail pour ceux qui n’ont pas accès à des emplois stables et bien rémunérés.

La prime de précarité : un soutien pour la stabilité des ménages pauvres et l’emploi

La prime de précarité en Belgique joue un rôle crucial dans la stabilité des ménages à faible revenu et encourage la participation au marché du travail pour ceux qui n’ont pas accès à des emplois stables et bien rémunérés.

Pour les personnes en situation de précarité économique, trouver un emploi stable peut être un défi constant. Les contrats à durée déterminée ou temporaires sont souvent leur seule option, ce qui entraîne une incertitude financière permanente. C’est là que la prime de précarité intervient.

Cette prime offre une compensation financière lorsqu’un contrat à durée déterminée prend fin. Elle permet aux travailleurs concernés d’avoir une certaine sécurité financière pendant cette période de transition. Pour les ménages pauvres, cette indemnité peut faire toute la différence en évitant des difficultés financières plus graves.

De plus, la prime de précarité peut également encourager la participation au marché du travail pour ceux qui ont du mal à accéder à des emplois stables et bien rémunérés. En offrant une certaine protection financière, elle réduit le risque lié à l’acceptation d’un contrat temporaire. Cela peut inciter davantage de personnes à saisir ces opportunités d’emploi, même si elles ne sont pas idéales sur le long terme.

En contribuant ainsi à la stabilité des ménages pauvres et en encourageant leur participation au marché du travail, la prime de précarité joue un rôle important dans la lutte contre la pauvreté et l’exclusion sociale. Elle offre un soutien financier temporaire, mais essentiel, pour ceux qui se trouvent dans des situations précaires.

Cependant, il est important de souligner que la prime de précarité ne résout pas tous les problèmes liés à l’emploi précaire. Elle est une mesure ponctuelle et ne garantit pas une transition immédiate vers un emploi stable et bien rémunéré. D’autres politiques et mesures sont nécessaires pour améliorer la qualité des emplois disponibles et réduire la précarité à long terme.

En conclusion, la prime de précarité en Belgique joue un rôle positif en contribuant à la stabilité des ménages pauvres et en encourageant leur participation au marché du travail. Elle offre une sécurité financière temporaire et peut inciter davantage de personnes à saisir des opportunités d’emploi, même si elles sont temporaires. Cependant, il est essentiel de continuer à travailler sur des solutions à plus long terme pour réduire la précarité économique dans le pays.

Elle est un moyen efficace de lutter contre la pauvreté, en permettant aux personnes vulnérables de disposer d’une source supplémentaire de revenus pour couvrir leurs dépenses essentielles telles que l’alimentation, l’habillement, etc…

La prime de précarité : un outil efficace pour lutter contre la pauvreté

La prime de précarité, en plus de compenser la fin d’un contrat à durée déterminée, joue un rôle crucial dans la lutte contre la pauvreté. Elle offre aux personnes vulnérables une source supplémentaire de revenus pour subvenir à leurs besoins essentiels tels que l’alimentation, l’habillement et d’autres dépenses indispensables.

Pour les travailleurs en situation de précarité, la fin d’un contrat à durée déterminée peut entraîner des périodes de chômage ou des difficultés à trouver un nouvel emploi rapidement. Cela peut avoir un impact significatif sur leur niveau de vie et les plonger dans une situation financière précaire.

En fournissant une indemnité équivalente à 10 % du salaire brut total perçu pendant la durée du contrat, la prime de précarité constitue une bouffée d’oxygène pour ces travailleurs. Elle leur permet de faire face aux dépenses courantes et essentielles, contribuant ainsi à éviter une détérioration rapide de leur situation financière.

Cette mesure est particulièrement bénéfique pour les personnes vulnérables qui ont déjà des difficultés économiques. Elle leur offre une protection supplémentaire en leur permettant d’avoir accès à des ressources financières supplémentaires pour couvrir leurs besoins fondamentaux.

En outre, cette source supplémentaire de revenus peut également aider ces personnes à maintenir leur dignité et leur estime de soi. En ayant la possibilité de subvenir à leurs besoins essentiels sans dépendre uniquement des aides sociales, elles peuvent conserver une certaine autonomie financière et une plus grande stabilité dans leur vie quotidienne.

La prime de précarité, en tant qu’outil de lutte contre la pauvreté, contribue ainsi à réduire les inégalités sociales et à offrir une meilleure protection aux travailleurs vulnérables. Elle constitue un soutien financier précieux pour ceux qui se trouvent dans des situations précaires, en leur permettant de faire face aux dépenses essentielles et d’améliorer leur qualité de vie.

En conclusion, la prime de précarité joue un rôle important dans la lutte contre la pauvreté en offrant aux personnes vulnérables une source supplémentaire de revenus pour couvrir leurs dépenses essentielles. Elle contribue à prévenir une détérioration rapide de leur situation financière et leur permet de maintenir une certaine autonomie. C’est un outil précieux pour assurer une protection sociale plus équitable et améliorer le bien-être des travailleurs en situation de précarité.

La prime de précarité ne couvre pas les frais supplémentaires liés à la précarité.

La prime de précarité est une mesure importante pour offrir une certaine sécurité financière aux travailleurs en fin de contrat à durée déterminée en Belgique. Cependant, il est important de souligner qu’elle ne couvre pas tous les frais supplémentaires liés à la précarité.

Lorsqu’un travailleur se retrouve sans emploi à la fin d’un contrat précaire, il peut être confronté à des dépenses imprévues et à des difficultés financières. Par exemple, il peut avoir besoin de trouver rapidement un nouveau logement, de payer des frais de déménagement, ou encore de faire face à des dépenses liées à la recherche d’emploi (comme les frais de déplacement pour les entretiens).

Malheureusement, la prime de précarité ne prend pas en compte ces frais supplémentaires. Elle se limite généralement au versement d’une indemnité équivalente à 10 % du salaire brut total perçu pendant la durée du contrat. Bien que cette prime puisse aider à atténuer les conséquences financières immédiates, elle ne suffit souvent pas à couvrir tous les coûts liés à la précarité.

Il est donc important pour les travailleurs concernés par un contrat précaire d’être conscients des limites de la prime de précarité et d’anticiper ces frais supplémentaires autant que possible. Il peut être judicieux de constituer une épargne d’urgence pour faire face aux dépenses imprévues ou d’envisager des solutions alternatives pour réduire les coûts.

En conclusion, bien que la prime de précarité soit une mesure importante pour offrir une certaine sécurité financière aux travailleurs en fin de contrat à durée déterminée, il est essentiel de prendre en compte les frais supplémentaires liés à la précarité qui ne sont pas couverts par cette prime. Une gestion prudente des finances personnelles et une planification adéquate peuvent aider à faire face à ces dépenses imprévues.

Elle est soumise à des conditions strictes et peut être difficile à obtenir pour certains bénéficiaires.

La prime de précarité, bien qu’elle vise à offrir une certaine protection aux travailleurs en fin de contrat à durée déterminée, présente également quelques inconvénients. L’un des principaux défis est lié aux conditions strictes qui régissent son obtention, rendant parfois difficile son accès pour certains bénéficiaires.

En effet, afin de pouvoir prétendre à la prime de précarité, le contrat de travail doit avoir une durée inférieure ou égale à trois mois. Cela signifie que les travailleurs dont les contrats dépassent cette période ne pourront pas bénéficier de cette indemnité. De plus, si le contrat se poursuit avec le même employeur, la prime ne sera pas versée.

Cette restriction peut être problématique pour les travailleurs dont les contrats sont légèrement plus longs ou qui enchaînent plusieurs contrats successifs avec le même employeur. Ils peuvent se retrouver exclus du bénéfice de cette indemnité malgré leur situation précaire et leurs besoins financiers.

De plus, il convient de souligner que la prime de précarité est soumise à des cotisations sociales et est imposable. Cela signifie que son montant réel peut être réduit après déduction des charges sociales et fiscales. Cette particularité peut également affecter la somme perçue par les travailleurs et diminuer l’impact financier attendu.

Il est donc important pour les travailleurs concernés d’être conscients des conditions strictes entourant l’obtention de la prime de précarité. Il peut être utile de se renseigner auprès des organismes compétents ou des syndicats pour vérifier si l’on remplit toutes les conditions requises.

En conclusion, bien que la prime de précarité puisse offrir une certaine sécurité financière aux travailleurs en fin de contrat à durée déterminée, il est important de noter qu’elle est soumise à des conditions strictes et peut être difficile à obtenir pour certains bénéficiaires. Il est essentiel d’être informé des critères d’éligibilité afin de pouvoir évaluer si l’on peut prétendre à cette indemnité.

La prime de précarité n’est pas accessible dans toutes les régions ou pays, ce qui limite son accessibilité pour certains bénéficiaires potentiels.

La prime de précarité, bien qu’elle constitue une mesure de protection pour les travailleurs en Belgique, présente également des inconvénients. En effet, l’un des principaux problèmes liés à cette prime est qu’elle n’est pas accessible dans toutes les régions ou pays, ce qui limite son accessibilité pour certains bénéficiaires potentiels.

Dans le cadre de la législation belge, la prime de précarité n’est applicable qu’aux contrats à durée déterminée d’une durée inférieure ou égale à trois mois. Cela signifie que les travailleurs dont le contrat dépasse cette durée ne peuvent pas prétendre à cette indemnité. De plus, si le contrat à durée déterminée se poursuit par un autre contrat avec le même employeur, la prime de précarité ne s’applique pas non plus.

Cette limitation géographique peut poser problème pour certains travailleurs, notamment ceux qui se trouvent dans des régions où cette mesure n’est pas en vigueur. Ils peuvent se retrouver sans aucune indemnisation lorsqu’ils perdent leur emploi après un contrat précaire.

De plus, dans certains pays ou régions où la prime de précarité existe, les critères d’éligibilité peuvent varier. Certaines législations peuvent fixer des conditions plus strictes ou exclure certaines catégories de travailleurs du bénéfice de cette indemnité. Cela crée une disparité entre les travailleurs et limite donc l’accès à cette protection financière.

Il est donc essentiel que les gouvernements et les législateurs veillent à harmoniser et à étendre l’accès à la prime de précarité afin d’assurer une protection équitable pour tous les travailleurs précaires. Il est également important de sensibiliser les travailleurs sur leurs droits et les différentes mesures de protection disponibles dans leur région ou pays.

En conclusion, bien que la prime de précarité constitue une mesure importante pour protéger les travailleurs en Belgique, son accessibilité limitée dans certaines régions ou pays est un inconvénient majeur. Il est nécessaire d’œuvrer à une plus grande harmonisation et à une extension de cette mesure afin d’assurer une protection équitable pour tous les travailleurs précaires, indépendamment de leur lieu de résidence ou d’emploi.

Les paiements sont généralement faits par virement bancaire, ce qui peut être compliqué pour certaines personnes sans compte en banque ou sans accès Internet.

Un inconvénient de la prime de précarité : les paiements par virement bancaire peuvent poser problème pour certaines personnes

La prime de précarité, qui vise à compenser la précarité liée aux contrats à durée déterminée en Belgique, présente certains avantages pour les travailleurs concernés. Cependant, il est important de souligner un inconvénient potentiel : le mode de paiement par virement bancaire.

En effet, la plupart des entreprises effectuent les paiements de la prime de précarité par virement bancaire. Cela signifie que l’argent est directement transféré sur le compte bancaire du travailleur à la fin du contrat. Malheureusement, cela peut poser des difficultés pour certaines personnes qui n’ont pas de compte en banque ou qui n’ont pas accès à Internet.

Pour ceux qui ne possèdent pas de compte en banque, recevoir leur prime de précarité peut être un véritable défi. Ils doivent trouver une alternative pour recevoir leur paiement, comme demander un chèque ou effectuer un retrait en espèces dans une agence bancaire. Ces options peuvent être contraignantes et entraîner des frais supplémentaires.

De plus, l’accès à Internet est souvent nécessaire pour gérer les transactions bancaires en ligne et surveiller son compte. Les personnes qui n’ont pas d’accès régulier à Internet peuvent rencontrer des difficultés pour suivre le versement de leur prime ou vérifier si elle a bien été créditée sur leur compte.

Cet inconvénient souligne l’importance d’une accessibilité équitable aux services financiers et d’une solution adaptée pour les personnes qui ne disposent pas de compte bancaire ou d’accès Internet. Il est essentiel de garantir que tous les travailleurs puissent recevoir leur prime de précarité sans rencontrer d’obstacles majeurs.

En conclusion, bien que la prime de précarité soit une mesure bénéfique pour les travailleurs en contrat à durée déterminée en Belgique, le mode de paiement par virement bancaire peut poser des problèmes pour certaines personnes. Il est nécessaire de trouver des solutions alternatives et accessibles pour assurer que tous les travailleurs puissent recevoir leur indemnité sans difficultés inutiles.

Les montants versés sont généralement limités et ne couvrent pas tous les coûts associés à la précarité, ce qui limite leur efficacité globale pour aider les bénéficiaires à sortir de la pauvreté et du chômage prolongés.

Un inconvénient de la prime de précarité : des montants limités ne couvrant pas tous les coûts associés à la précarité

La prime de précarité en Belgique, bien qu’elle vise à offrir une certaine protection financière aux travailleurs en fin de contrat à durée déterminée, présente un inconvénient majeur. En effet, les montants versés sont généralement limités et ne couvrent pas tous les coûts associés à la précarité, ce qui limite leur efficacité globale pour aider les bénéficiaires à sortir de la pauvreté et du chômage prolongés.

Lorsqu’un travailleur se voit attribuer une prime de précarité à la fin de son contrat, il peut constater que le montant perçu est insuffisant pour faire face aux dépenses essentielles telles que le logement, les factures ou encore les besoins quotidiens. Cette limitation financière peut rendre difficile pour les bénéficiaires de se réinsérer rapidement sur le marché du travail et d’échapper à la spirale de la pauvreté ou du chômage prolongé.

De plus, il est important de souligner que la prime de précarité n’est versée qu’à la fin d’un contrat spécifique et n’est donc pas une source continue de revenus. Cela signifie que si un travailleur enchaîne plusieurs contrats courts ou intérimaires sans période significative d’emploi stable, il peut se retrouver confronté à des difficultés financières persistantes.

Il est également important de noter que cette prime ne prend pas en compte d’autres aspects liés à la précarité tels que l’accès à la formation professionnelle ou à l’accompagnement vers l’emploi. En conséquence, les bénéficiaires de la prime de précarité peuvent se retrouver dans une situation où ils ne reçoivent qu’une aide financière limitée sans les ressources nécessaires pour améliorer leur employabilité et trouver un emploi plus stable.

En conclusion, bien que la prime de précarité en Belgique offre une certaine protection financière aux travailleurs en fin de contrat à durée déterminée, son inconvénient majeur réside dans le fait que les montants versés sont souvent limités et ne couvrent pas tous les coûts associés à la précarité. Cela peut entraver l’efficacité globale de cette mesure pour aider les bénéficiaires à sortir de la pauvreté et du chômage prolongés. Il est donc essentiel d’envisager des mesures complémentaires pour accompagner ces travailleurs vers une situation plus stable sur le plan professionnel et financier.

Il existe un risque que certaines personnes abusent du système en demandant des fonds supplémentaires en plus des montants déjà versés, ce qui peut entraîner une augmentation des coûts administratifs et une diminution de l’efficacité globale du programme de primes de précarité..

Un inconvénient de la prime de précarité : le risque d’abus du système

Bien que la prime de précarité soit une mesure importante pour protéger les travailleurs en fin de contrat à durée déterminée, il existe un risque inhérent à ce dispositif. En effet, certaines personnes pourraient être tentées d’abuser du système en demandant des fonds supplémentaires en plus des montants déjà versés.

Ce type d’abus peut entraîner plusieurs conséquences négatives. Tout d’abord, cela peut engendrer une augmentation des coûts administratifs liés à la gestion et au suivi des demandes de prime. Les ressources nécessaires pour examiner chaque demande supplémentaire peuvent s’avérer importantes, ce qui pourrait impacter le budget alloué au programme de primes de précarité.

De plus, l’abus du système peut également diminuer l’efficacité globale du programme. Si des personnes non éligibles ou ayant déjà bénéficié d’une prime tentent d’obtenir des fonds supplémentaires, cela pourrait entraîner une répartition inégale des ressources et pénaliser les travailleurs qui en ont réellement besoin.

Pour contrer ce risque d’abus, il est essentiel que les autorités compétentes mettent en place des mécanismes de contrôle rigoureux. Des vérifications approfondies doivent être effectuées afin de s’assurer que seules les personnes éligibles reçoivent la prime de précarité et qu’il n’y a pas de demande frauduleuse.

Il est également important d’informer et sensibiliser les travailleurs sur les critères d’éligibilité et les procédures de demande de la prime de précarité. Une meilleure connaissance des règles permettrait de réduire les tentatives d’abus et de garantir que les fonds sont alloués aux personnes qui en ont réellement besoin.

En conclusion, bien que la prime de précarité soit une mesure nécessaire pour protéger les travailleurs en fin de contrat à durée déterminée, il est important d’être conscient du risque potentiel d’abus du système. Les autorités compétentes doivent mettre en place des mécanismes de contrôle appropriés afin d’éviter toute fraude et assurer une utilisation efficace des ressources allouées au programme de primes de précarité.

Le programme est souvent ciblée sur certaines catégories spécifiques de personnes, ce qui signifie qu’il y a un risque que certains groupes soient exclus et ne reçoivent pas l’aide dont ils ont besoin pour échapper à la pauvreté chronique ou au chômage prolongée

Le revers de la médaille de la prime de précarité : des exclusions potentielles

Bien que la prime de précarité en Belgique vise à soutenir les travailleurs en fin de contrat à durée déterminée, il est important de souligner qu’elle peut présenter quelques inconvénients. L’un des principaux problèmes réside dans le fait que ce programme est souvent ciblé sur certaines catégories spécifiques de personnes, ce qui risque d’exclure certains groupes et les priver de l’aide dont ils ont désespérément besoin pour échapper à la pauvreté chronique ou au chômage prolongé.

En raison des critères d’éligibilité stricts, certains travailleurs peuvent être exclus du bénéfice de cette prime. Par exemple, ceux qui ont travaillé avec plusieurs employeurs successifs sur des contrats courts peuvent ne pas avoir droit à cette indemnité. De même, les personnes qui ont enchaîné les contrats intérimaires ou les emplois saisonniers sans interruption risquent également d’être exclues.

Cela pose un problème majeur car ces groupes spécifiques sont souvent les plus vulnérables sur le marché du travail. Ils peuvent être confrontés à une précarité constante et l’absence d’une aide financière supplémentaire peut aggraver leur situation déjà difficile.

De plus, il est important de noter que la prime de précarité ne résout pas le problème fondamental lié à la précarité de l’emploi. Elle offre certes une compensation financière temporaire lorsqu’un contrat prend fin, mais elle ne garantit pas une stabilité à long terme ni une transition vers un emploi permanent.

Pour remédier à cette situation, il est essentiel que les politiques sociales et économiques prennent en compte les besoins de tous les travailleurs précaires, sans distinction de catégories spécifiques. Des mesures plus globales et inclusives doivent être mises en place pour soutenir ceux qui sont confrontés à la pauvreté chronique ou au chômage prolongé.

En conclusion, bien que la prime de précarité soit une mesure importante pour aider les travailleurs en fin de contrat à durée déterminée, il est crucial de reconnaître qu’elle peut entraîner des exclusions et ne pas répondre aux besoins de certains groupes vulnérables. Une réflexion plus large sur l’élaboration de politiques inclusives est nécessaire afin d’assurer une protection adéquate pour tous les travailleurs précaires.