L’expertise fiscale suisse : une référence internationale

La Suisse est réputée pour son système fiscal attractif et sa stabilité économique. Avec son cadre réglementaire clair et transparent, le pays offre des avantages fiscaux intéressants pour les particuliers et les entreprises. L’expertise fiscale suisse est donc devenue une référence internationale dans le domaine.

La complexité du système fiscal suisse nécessite une connaissance approfondie des lois et des réglementations en vigueur. C’est pourquoi de nombreux experts fiscaux suisses se sont spécialisés dans ce domaine, offrant ainsi des services de conseil et d’optimisation fiscale aux contribuables.

L’expertise fiscale suisse couvre un large éventail de domaines, tels que la planification successorale, la fiscalité internationale, la gestion des impôts sur le revenu et sur la fortune, ainsi que les questions liées à la TVA. Les experts fiscaux suisses sont en mesure d’apporter des solutions personnalisées en fonction des besoins spécifiques de chaque client.

Un autre aspect important de l’expertise fiscale suisse est sa connaissance approfondie des conventions fiscales internationales. La Suisse a conclu de nombreux accords bilatéraux avec d’autres pays afin d’éviter la double imposition et de promouvoir les échanges commerciaux internationaux. Les experts fiscaux suisses sont donc en mesure d’aider les contribuables à optimiser leur situation fiscale dans un contexte international.

En outre, l’expertise fiscale suisse s’étend également aux aspects juridiques liés à la fiscalité. Les experts peuvent fournir des conseils sur les aspects juridiques des transactions fiscales, tels que les fusions et acquisitions, les restructurations d’entreprises et les litiges fiscaux.

Il convient de souligner que l’expertise fiscale suisse repose sur une stricte conformité aux lois et aux réglementations en vigueur. La transparence et l’éthique sont des valeurs fondamentales pour les experts fiscaux suisses, qui veillent à respecter les normes internationales en matière de lutte contre la fraude fiscale et de blanchiment d’argent.

En conclusion, l’expertise fiscale suisse est reconnue à l’échelle internationale pour sa connaissance approfondie du système fiscal suisse complexe. Les experts fiscaux suisses offrent des conseils personnalisés et des solutions adaptées aux besoins spécifiques de chaque client. Grâce à leur maîtrise des conventions fiscales internationales, ils peuvent également aider les contribuables à optimiser leur situation fiscale dans un contexte international. Faire appel à un expert fiscal suisse peut donc être un atout précieux pour ceux qui souhaitent bénéficier des avantages du système fiscal suisse tout en respectant les lois et réglementations en vigueur.

8 conseils pour optimiser votre expertise fiscale en Suisse

- Apprenez les lois et les règlements fiscaux suisses pour vous assurer que vous comprenez et respectez leurs exigences.

- Utilisez des outils de planification fiscale pour optimiser votre situation fiscale personnelle ou d’entreprise.

- Utilisez des experts-comptables qualifiés pour vous aider à gérer votre fiscalité et à profiter des avantages fiscaux offerts par la Suisse.

- Restez informé sur les changements réglementaires et législatifs qui peuvent affecter votre situation fiscale en Suisse.

- Établissez une stratégie de planification successorale afin de minimiser au maximum l’impact fiscal sur vos héritiers après votre décès, en tenant compte des différentes options disponibles en Suisse, telles que le trust, la fondation ou le testament international.

- Comparez les taux d’imposition appliqués aux revenus personnels et professionnels dans différentes cantons afin de trouver celui qui offrira le plus grand avantage fiscal à votre situation personnelle ou professionnelle spécifique .

- Diversifiez judicieusement vos investissements afin de tirer parti du système fiscal suisse favorable aux investisseurs étrangers .

- Familiarisez-vous avec les conventions bilatérales existantes entre la Suisse et d’autres pays afin de bénéficier pleinement des avantages fiscaux offerts par ces accords internationaux

Apprenez les lois et les règlements fiscaux suisses pour vous assurer que vous comprenez et respectez leurs exigences.

Lorsqu’il s’agit de l’expertise fiscale suisse, il est essentiel de se familiariser avec les lois et les règlements fiscaux en vigueur. La Suisse dispose d’un système fiscal complexe et spécifique, avec des réglementations précises qui doivent être respectées par tous les contribuables.

En comprenant les lois fiscales suisses, vous pouvez éviter des erreurs coûteuses et des problèmes avec l’administration fiscale. Il est important de savoir quelles sont vos obligations en matière de déclaration de revenus, de déductions fiscales, de paiement des impôts sur le revenu et sur la fortune, ainsi que d’autres aspects liés à la fiscalité.

Une bonne connaissance des lois fiscales suisses peut également vous permettre d’optimiser votre situation fiscale. En comprenant les mécanismes légaux disponibles, vous pouvez tirer parti des déductions fiscales et des avantages offerts par le système fiscal suisse.

Il est recommandé de consulter un expert fiscal suisse pour obtenir des conseils personnalisés en fonction de votre situation spécifique. Ces experts peuvent vous aider à comprendre les lois et règlements en vigueur, ainsi qu’à identifier les meilleures stratégies pour optimiser votre situation fiscale.

En conclusion, apprendre les lois et règlements fiscaux suisses est essentiel pour tous ceux qui souhaitent bénéficier de l’expertise fiscale suisse. Cela permet non seulement de comprendre et respecter les exigences légales, mais aussi d’optimiser sa situation fiscale en tirant parti des avantages offerts par le système fiscal suisse. N’hésitez pas à consulter un expert fiscal suisse pour obtenir des conseils personnalisés et vous assurer une conformité fiscale optimale.

Utilisez des outils de planification fiscale pour optimiser votre situation fiscale personnelle ou d’entreprise.

L’expertise fiscale suisse offre de nombreuses opportunités pour optimiser votre situation fiscale, que vous soyez un particulier ou une entreprise. L’une des stratégies les plus efficaces consiste à utiliser des outils de planification fiscale.

La planification fiscale est un processus qui vise à structurer vos affaires et vos finances de manière à minimiser votre charge fiscale tout en respectant les lois et les réglementations en vigueur. En utilisant des outils de planification fiscale, vous pouvez bénéficier d’avantages et de déductions fiscales légitimes, ce qui peut avoir un impact significatif sur votre résultat net ou sur le montant de vos impôts personnels.

Pour les particuliers, cela peut inclure des stratégies telles que la maximisation des déductions et des crédits d’impôt disponibles, l’utilisation de comptes d’épargne exonérés d’impôt, tels que les plans d’épargne retraite individuels (PER) en Suisse, ou encore la gestion efficace des revenus et des biens immobiliers.

Pour les entreprises, la planification fiscale peut impliquer l’utilisation de structures juridiques appropriées, telles que les sociétés holding ou les sociétés offshore, afin de bénéficier d’avantages tels que la réduction du taux d’imposition sur les bénéfices ou l’exonération de certains types de revenus.

Il est important de souligner que la planification fiscale doit être effectuée dans le respect strict des lois et réglementations en vigueur. Il est donc recommandé de faire appel à des experts fiscaux suisses pour vous guider dans ce processus. Ces professionnels disposent de l’expertise nécessaire pour analyser votre situation fiscale, identifier les opportunités d’optimisation et vous aider à mettre en place des stratégies fiscales adaptées à vos besoins spécifiques.

En conclusion, utiliser des outils de planification fiscale peut être un moyen efficace d’optimiser votre situation fiscale personnelle ou d’entreprise en Suisse. Cependant, il est essentiel de faire appel à des experts fiscaux suisses pour bénéficier d’un conseil professionnel et assurer la conformité avec les lois et réglementations en vigueur. En planifiant judicieusement votre situation fiscale, vous pouvez réduire votre charge fiscale tout en restant dans le cadre légal, ce qui peut avoir un impact positif sur vos finances personnelles ou sur les résultats de votre entreprise.

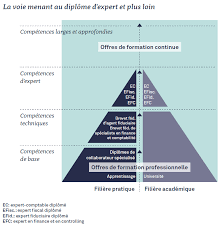

Utilisez des experts-comptables qualifiés pour vous aider à gérer votre fiscalité et à profiter des avantages fiscaux offerts par la Suisse.

Utilisez des experts-comptables qualifiés pour optimiser votre fiscalité en Suisse

La gestion de la fiscalité peut être un défi complexe, en particulier dans un pays comme la Suisse, réputé pour son système fiscal attractif. Pour profiter pleinement des avantages fiscaux offerts par ce pays, il est recommandé de faire appel à des experts-comptables qualifiés.

Les experts-comptables spécialisés dans l’expertise fiscale suisse sont formés pour comprendre les subtilités du système fiscal et les réglementations en vigueur. Leur connaissance approfondie de la législation fiscale leur permet d’apporter des conseils précis et personnalisés en fonction de votre situation.

En collaborant avec des experts-comptables qualifiés, vous pouvez bénéficier d’une gestion fiscale efficace et optimisée. Ils vous aideront à identifier les opportunités fiscales spécifiques à votre situation, tout en respectant les lois et réglementations en vigueur.

De plus, les experts-comptables peuvent vous assister dans la préparation de vos déclarations fiscales, ce qui vous permettra de remplir vos obligations fiscales correctement et dans les délais impartis. Leur expertise vous permettra également d’éviter les erreurs qui pourraient entraîner des pénalités financières.

En faisant appel à des experts-comptables qualifiés spécialisés dans l’expertise fiscale suisse, vous bénéficierez d’un accompagnement professionnel et personnalisé tout au long du processus fiscal. Ils seront en mesure de répondre à toutes vos questions et de résoudre tout problème éventuel lié à votre situation fiscale.

En conclusion, pour gérer efficacement votre fiscalité et profiter des avantages fiscaux offerts par la Suisse, il est recommandé de faire appel à des experts-comptables qualifiés. Leur expertise vous permettra d’optimiser votre situation fiscale tout en respectant les lois en vigueur. N’hésitez pas à vous entourer de professionnels compétents pour bénéficier d’un accompagnement personnalisé et sécurisé dans la gestion de votre fiscalité en Suisse.

L’expertise fiscale suisse repose sur une connaissance approfondie des lois et des réglementations en vigueur. Cependant, ces lois peuvent évoluer au fil du temps, ce qui peut avoir un impact sur votre situation fiscale. C’est pourquoi il est essentiel de rester informé des changements réglementaires et législatifs qui pourraient vous concerner.

En Suisse, de nouvelles lois fiscales peuvent être adoptées ou modifiées, ce qui peut entraîner des ajustements dans les taux d’imposition, les déductions fiscales ou d’autres aspects de la fiscalité. Par conséquent, il est important de suivre l’actualité fiscale et de rester informé des éventuels changements.

Pour cela, vous pouvez consulter régulièrement les sites web officiels des autorités fiscales suisses, tels que l’Administration fédérale des contributions (AFC) ou les administrations cantonales compétentes. Ces sites fournissent souvent des informations à jour sur les nouvelles lois et réglementations fiscales.

Vous pouvez également vous abonner à des bulletins d’information spécialisés ou à des publications traitant de la fiscalité suisse. Ces ressources fournissent souvent des analyses approfondies sur les changements législatifs et leurs implications pour les contribuables.

Enfin, n’hésitez pas à consulter un expert fiscal suisse. Les professionnels du domaine sont constamment mis à jour sur les changements fiscaux et peuvent vous fournir des conseils personnalisés en fonction de votre situation spécifique.

En résumé, rester informé sur les changements réglementaires et législatifs est essentiel pour maintenir une expertise fiscale suisse solide. En suivant l’actualité fiscale, en consultant les sources officielles et en vous appuyant sur l’expertise d’un professionnel, vous pouvez vous assurer que votre situation fiscale est toujours en conformité avec les lois en vigueur et optimisée selon vos besoins.

Établissez une stratégie de planification successorale afin de minimiser au maximum l’impact fiscal sur vos héritiers après votre décès, en tenant compte des différentes options disponibles en Suisse, telles que le trust, la fondation ou le testament international.

Établissez une stratégie de planification successorale en Suisse pour protéger vos héritiers

La planification successorale est un aspect crucial de la gestion patrimoniale. En Suisse, il existe différentes options qui vous permettent de minimiser l’impact fiscal sur vos héritiers après votre décès. Il est essentiel d’établir une stratégie de planification successorale afin de protéger votre patrimoine et d’assurer sa transmission en conformité avec vos souhaits.

L’une des options les plus couramment utilisées en matière de planification successorale en Suisse est la création d’un trust. Un trust est une structure juridique qui vous permet de transférer certains actifs à un tiers désigné (le fiduciaire) dans le but spécifique de les gérer et de les distribuer selon vos instructions. Cette option offre une grande flexibilité et peut être particulièrement avantageuse sur le plan fiscal, car elle permet souvent une réduction significative des droits de succession.

Une autre option à considérer est la création d’une fondation. Les fondations suisses sont des entités juridiques autonomes qui peuvent être utilisées dans le cadre de la planification successorale pour détenir et gérer des actifs au profit d’une cause spécifique ou d’un groupe déterminé de bénéficiaires. Les fondations offrent également des avantages fiscaux intéressants, notamment en termes d’exonération fiscale sur les revenus générés par les actifs détenus par la fondation.

Enfin, il est important de prendre en compte l’utilisation du testament international dans votre stratégie de planification successorale. Le testament international vous permet d’organiser la transmission de vos biens situés à l’étranger, en tenant compte des lois et des réglementations de différents pays. Cela peut être particulièrement utile si vous possédez des biens dans plusieurs juridictions.

Il est recommandé de consulter un expert en expertise fiscale suisse pour vous guider dans l’établissement de votre stratégie de planification successorale. Un professionnel qualifié sera en mesure d’évaluer votre situation spécifique, de vous conseiller sur les meilleures options disponibles et de vous aider à élaborer une stratégie adaptée à vos besoins et à vos objectifs.

En conclusion, établir une stratégie de planification successorale en Suisse est essentiel pour minimiser l’impact fiscal sur vos héritiers après votre décès. En envisageant des options telles que le trust, la fondation ou le testament international, vous pouvez protéger votre patrimoine et assurer sa transmission conformément à vos souhaits. N’hésitez pas à faire appel à un expert en expertise fiscale suisse pour bénéficier d’un accompagnement personnalisé dans cette démarche importante.

Comparez les taux d’imposition appliqués aux revenus personnels et professionnels dans différentes cantons afin de trouver celui qui offrira le plus grand avantage fiscal à votre situation personnelle ou professionnelle spécifique .

L’expertise fiscale suisse offre de nombreuses possibilités d’optimisation fiscale, notamment en comparant les taux d’imposition appliqués aux revenus personnels et professionnels dans différents cantons. En effet, chaque canton suisse dispose de sa propre législation fiscale, ce qui signifie que les taux d’imposition peuvent varier considérablement d’une région à l’autre.

Il est donc essentiel de prendre en compte ces différences lors de la planification fiscale. En comparant les taux d’imposition dans différents cantons, vous pouvez trouver celui qui offre le plus grand avantage fiscal à votre situation personnelle ou professionnelle spécifique.

Par exemple, si vous êtes un salarié avec un revenu élevé, vous pourriez envisager de vous installer dans un canton qui applique des taux d’imposition plus bas sur les revenus élevés. Cela pourrait vous permettre de réduire votre charge fiscale et d’optimiser vos finances personnelles.

De même, si vous êtes une entreprise ou un travailleur indépendant, il peut être avantageux de choisir un canton avec des taux d’imposition favorables pour les entreprises. Cela peut se traduire par des économies significatives sur vos impôts professionnels et contribuer à la croissance et au développement de votre activité.

Cependant, il est important de noter que la décision de choisir un canton en fonction des avantages fiscaux ne doit pas être prise uniquement sur cette base. Il est également essentiel de prendre en compte d’autres facteurs tels que l’infrastructure locale, les services offerts et la qualité de vie globale dans la région.

En conclusion, comparer les taux d’imposition dans différents cantons suisses est un conseil précieux en matière d’expertise fiscale suisse. Cela vous permettra de trouver le canton qui offre le plus grand avantage fiscal à votre situation personnelle ou professionnelle spécifique. N’oubliez pas de consulter un expert fiscal suisse pour obtenir des conseils personnalisés et vous assurer de respecter toutes les lois et réglementations en vigueur.

Diversifiez judicieusement vos investissements afin de tirer parti du système fiscal suisse favorable aux investisseurs étrangers .

La Suisse est connue pour son système fiscal attractif qui offre de nombreux avantages aux investisseurs étrangers. Pour maximiser les bénéfices de ce système, il est judicieux de diversifier intelligemment vos investissements.

L’un des avantages fiscaux offerts par la Suisse est sa taxation avantageuse sur les revenus provenant d’investissements étrangers. En diversifiant vos investissements dans différents secteurs et pays, vous pouvez profiter pleinement de ces avantages fiscaux.

La diversification des investissements présente plusieurs avantages. Tout d’abord, cela permet de répartir les risques. En investissant dans différents secteurs et pays, vous limitez l’impact potentiel d’une baisse ou d’une instabilité économique dans une région spécifique.

Ensuite, la diversification permet également d’optimiser les rendements potentiels. En choisissant des secteurs et des pays qui offrent des opportunités de croissance solides, vous augmentez vos chances de réaliser des gains significatifs.

De plus, en diversifiant vos investissements dans différents pays, vous pouvez profiter des conventions fiscales bilatérales que la Suisse a conclues avec de nombreux pays. Ces accords visent à éviter la double imposition et à faciliter les échanges commerciaux internationaux. En tirant parti de ces conventions fiscales, vous pouvez optimiser votre situation fiscale et réduire votre charge fiscale globale.

Il est important de souligner que la diversification doit être réalisée avec soin et en tenant compte de votre profil d’investisseur, de vos objectifs financiers et de votre tolérance au risque. Il est recommandé de consulter un expert fiscal suisse qui pourra vous guider dans la planification et la gestion de vos investissements.

En conclusion, diversifier judicieusement vos investissements est une stratégie efficace pour tirer parti du système fiscal suisse favorable aux investisseurs étrangers. Cela permet de répartir les risques, d’optimiser les rendements potentiels et de bénéficier des avantages des conventions fiscales bilatérales. N’oubliez pas de consulter un expert fiscal suisse pour vous aider à prendre des décisions éclairées et à optimiser votre situation fiscale dans le respect des lois et réglementations en vigueur.

Familiarisez-vous avec les conventions bilatérales existantes entre la Suisse et d’autres pays afin de bénéficier pleinement des avantages fiscaux offerts par ces accords internationaux

Familiarisez-vous avec les conventions bilatérales existantes entre la Suisse et d’autres pays afin de bénéficier pleinement des avantages fiscaux offerts par ces accords internationaux.

La Suisse a conclu de nombreuses conventions fiscales bilatérales avec d’autres pays dans le but de faciliter les échanges commerciaux et d’éviter la double imposition. Ces accords internationaux offrent des avantages fiscaux considérables pour les contribuables qui sont conscients de leurs droits et obligations.

Il est essentiel de se familiariser avec ces conventions bilatérales, car elles permettent souvent de réduire la charge fiscale sur les revenus générés à l’étranger ou provenant de sources étrangères. Elles peuvent également prévoir des mécanismes pour éviter la double imposition en permettant aux contribuables de bénéficier d’un crédit d’impôt pour les impôts payés dans un autre pays.

En comprenant ces conventions fiscales, vous pouvez optimiser votre situation fiscale en tirant parti des dispositions spécifiques prévues par chaque accord. Par exemple, certaines conventions peuvent offrir des taux d’imposition réduits pour certains types de revenus, tels que les dividendes, les intérêts ou les redevances.

De plus, ces accords peuvent également prévoir des procédures spécifiques pour résoudre les différends fiscaux entre la Suisse et l’autre pays concerné. Cela peut être particulièrement utile si vous êtes confronté à des questions complexes liées à la résidence fiscale ou à l’interprétation des règles fiscales applicables.

Il est recommandé de consulter un expert fiscal spécialisé dans les conventions fiscales internationales pour vous guider dans l’application de ces accords. Un professionnel qualifié pourra vous aider à comprendre les dispositions spécifiques de chaque convention et à les appliquer correctement dans votre situation fiscale.

En conclusion, en vous familiarisant avec les conventions bilatérales existantes entre la Suisse et d’autres pays, vous pouvez bénéficier pleinement des avantages fiscaux offerts par ces accords internationaux. Cela peut vous permettre de réduire votre charge fiscale, d’éviter la double imposition et d’optimiser votre situation fiscale globale. N’hésitez pas à faire appel à un expert fiscal compétent pour obtenir des conseils personnalisés et adaptés à votre situation spécifique.