Ma Prime Rénov : Les Avantages Fiscaux du Gouvernement Belge

Ma Prime Rénov est un programme du gouvernement belge visant à encourager les propriétaires à rénover leurs logements de manière écologique et énergétiquement efficace. Ce programme offre des avantages fiscaux aux particuliers et aux entreprises qui entreprennent des travaux de rénovation respectueux de l’environnement.

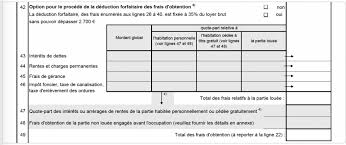

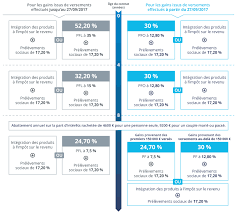

Les avantages fiscaux offerts par Ma Prime Rénov comprennent des déductions d’impôts pour les dépenses liées à l’installation d’équipements éco-énergétiques tels que des panneaux solaires, une pompe à chaleur, une chaudière à condensation, ou encore une isolation thermique performante. Ces déductions d’impôts peuvent permettre aux bénéficiaires de réaliser des économies significatives sur leurs impôts.

En plus des avantages fiscaux, Ma Prime Rénov peut également offrir des subventions directes pour certains types de travaux de rénovation énergétique. Ces subventions peuvent aider à couvrir une partie des coûts des travaux et rendre les projets de rénovation plus accessibles financièrement.

Pour bénéficier de Ma Prime Rénov et des avantages fiscaux associés, il est important de respecter les critères d’éligibilité du programme et de suivre les procédures de demande spécifiques. Il est recommandé de se renseigner auprès des autorités compétentes ou de faire appel à un professionnel qualifié pour obtenir toutes les informations nécessaires.

En participant à Ma Prime Rénov, vous contribuez non seulement à améliorer l’efficacité énergétique de votre logement, mais vous bénéficiez également d’avantages fiscaux attrayants offerts par le gouvernement belge. N’hésitez pas à explorer les possibilités offertes par ce programme pour rendre votre habitation plus écologique et économiquement avantageuse.

Tout savoir sur Ma Prime Rénov’ et ses avantages fiscaux en Belgique

- Qu’est-ce que Ma Prime Rénov et comment fonctionne-t-elle ?

- Qui est éligible pour bénéficier de Ma Prime Rénov ?

- Quels types de travaux de rénovation sont couverts par Ma Prime Rénov ?

- Quels sont les avantages fiscaux offerts par le programme Ma Prime Rénov ?

- Comment faire une demande pour bénéficier de Ma Prime Rénov ?

- Quel est le montant des subventions directes disponibles dans le cadre de Ma Prime Rénov ?

- Y a-t-il des critères spécifiques à respecter pour être éligible à Ma Prime Rénov ?

Qu’est-ce que Ma Prime Rénov et comment fonctionne-t-elle ?

Ma Prime Rénov est un programme gouvernemental belge visant à encourager les propriétaires à effectuer des travaux de rénovation énergétique dans leurs logements. Ce programme offre des avantages fiscaux et des subventions pour les dépenses liées à l’installation d’équipements éco-énergétiques, tels que l’isolation thermique, les panneaux solaires, les pompes à chaleur, etc. Pour bénéficier de Ma Prime Rénov, il est essentiel de respecter les critères d’éligibilité du programme et de suivre les procédures de demande spécifiques. En participant à ce programme, vous pouvez non seulement améliorer l’efficacité énergétique de votre logement, mais aussi bénéficier d’avantages fiscaux attrayants offerts par le gouvernement belge.

Qui est éligible pour bénéficier de Ma Prime Rénov ?

Pour bénéficier de Ma Prime Rénov, plusieurs critères d’éligibilité doivent être remplis. En général, les propriétaires occupants, les bailleurs et les copropriétés en Belgique peuvent prétendre à cette aide financière pour des travaux de rénovation énergétique. Il est important que les travaux réalisés répondent aux exigences techniques et environnementales spécifiques du programme. De plus, les demandeurs doivent respecter certaines conditions liées aux revenus et au type de logement concerné. Il est recommandé de consulter les informations officielles fournies par le gouvernement belge ou de contacter un professionnel qualifié pour obtenir des conseils personnalisés sur l’éligibilité à Ma Prime Rénov.

Quels types de travaux de rénovation sont couverts par Ma Prime Rénov ?

Ma Prime Rénov couvre une large gamme de travaux de rénovation visant à améliorer l’efficacité énergétique des logements. Parmi les types de travaux éligibles figurent l’installation d’équipements éco-énergétiques tels que des panneaux solaires, une pompe à chaleur, une chaudière à condensation, ou encore une isolation thermique performante. Les propriétaires peuvent également bénéficier de Ma Prime Rénov pour des travaux d’isolation des murs, du toit ou du sol, ainsi que pour le remplacement de fenêtres par des modèles plus économes en énergie. Il est conseillé de consulter les critères d’éligibilité spécifiques et de vérifier auprès des autorités compétentes pour connaître tous les types de travaux couverts par ce programme.

Quels sont les avantages fiscaux offerts par le programme Ma Prime Rénov ?

Les avantages fiscaux offerts par le programme Ma Prime Rénov sont nombreux et attrayants pour les particuliers et les entreprises engagés dans des travaux de rénovation écologique et énergétiquement efficace. Parmi ces avantages, on retrouve des déductions d’impôts pour les dépenses liées à l’installation d’équipements éco-énergétiques tels que des panneaux solaires, une pompe à chaleur, une chaudière à condensation ou une isolation thermique performante. Ces déductions fiscales constituent une incitation financière importante pour encourager les bénéficiaires à investir dans des rénovations respectueuses de l’environnement et à améliorer l’efficacité énergétique de leur logement.

Comment faire une demande pour bénéficier de Ma Prime Rénov ?

Pour faire une demande pour bénéficier de Ma Prime Rénov, vous devez suivre un processus spécifique mis en place par le gouvernement belge. Tout d’abord, il est essentiel de vérifier si vous remplissez les critères d’éligibilité du programme, tels que le type de travaux envisagés et les conditions relatives à votre logement. Ensuite, vous devrez rassembler les documents nécessaires, tels que les devis des travaux et les informations sur les équipements éco-énergétiques prévus. Une fois ces étapes préparatoires complétées, vous pourrez soumettre votre demande en ligne sur la plateforme dédiée ou par courrier postal aux autorités compétentes. Il est recommandé de suivre attentivement les instructions fournies et de s’assurer que toutes les informations requises sont correctement fournies pour garantir le traitement rapide et efficace de votre demande.

Quel est le montant des subventions directes disponibles dans le cadre de Ma Prime Rénov ?

Le montant des subventions directes disponibles dans le cadre de Ma Prime Rénov varie en fonction des travaux de rénovation énergétique entrepris et des critères d’éligibilité spécifiques. Ces subventions peuvent couvrir une partie des coûts des travaux, mais le montant exact dépendra de différents facteurs tels que le type de travaux réalisés, la superficie du logement, et la situation financière du demandeur. Il est recommandé de consulter les informations officielles fournies par Ma Prime Rénov ou de contacter les autorités compétentes pour obtenir des détails précis sur les montants des subventions disponibles pour votre projet de rénovation.

Y a-t-il des critères spécifiques à respecter pour être éligible à Ma Prime Rénov ?

Pour être éligible à Ma Prime Rénov, il est important de respecter certains critères spécifiques. Parmi les critères couramment exigés figurent le type de travaux de rénovation effectués, la conformité aux normes techniques et environnementales en vigueur, la qualité des équipements installés, ainsi que la certification des entreprises réalisant les travaux. Il est également essentiel que les demandeurs fournissent les documents justificatifs nécessaires et respectent les délais de demande établis par le programme. En veillant à respecter ces critères, les bénéficiaires peuvent maximiser leurs chances d’obtenir Ma Prime Rénov et de profiter des avantages fiscaux associés.