Impôt sur les dividendes : ce que vous devez savoir

Impôt sur les dividendes : ce que vous devez savoir

L’impôt sur les dividendes est une taxe prélevée sur les revenus distribués aux actionnaires d’une société sous forme de dividendes. Ces dividendes sont généralement issus des bénéfices réalisés par l’entreprise.

En Belgique, les dividendes sont soumis à un précompte mobilier, qui est une retenue à la source effectuée par la société distributrice au moment du paiement des dividendes. Le taux du précompte mobilier varie en fonction de la situation de l’actionnaire et peut être réduit en vertu de conventions fiscales internationales.

Les actionnaires doivent également déclarer les dividendes perçus dans leur déclaration d’impôts annuelle. Ces revenus sont ensuite soumis à l’impôt sur le revenu des personnes physiques (IRPP) selon le barème progressif en vigueur.

Il est important de noter que certaines exonérations et réductions d’impôts peuvent s’appliquer aux dividendes, notamment pour les petites entreprises ou dans le cadre de certains régimes fiscaux spécifiques.

En conclusion, l’impôt sur les dividendes est une composante importante de la fiscalité des actionnaires. Il est essentiel de bien comprendre ses implications fiscales pour optimiser sa situation financière et respecter ses obligations légales en matière d’imposition des revenus financiers.

Avantages de l’Imposition sur les Dividendes : Une Source de Revenu et de Croissance pour les Actionnaires en Belgique

- Les dividendes peuvent constituer une source de revenu supplémentaire pour les actionnaires.

- L’impôt sur les dividendes est prélevé à la source, simplifiant ainsi la déclaration fiscale pour les bénéficiaires.

- Certains régimes fiscaux offrent des exonérations ou des réductions d’impôts sur les dividendes.

- Les dividendes peuvent être un moyen efficace de réinvestir dans l’entreprise et de favoriser sa croissance.

- L’impôt sur les dividendes contribue au financement des services publics et des infrastructures essentiels.

- Les actionnaires peuvent diversifier leurs sources de revenus en investissant dans des sociétés distribuant des dividendes attractifs.

- Les fluctuations du marché boursier peuvent influencer le montant des dividendes perçus, offrant ainsi une opportunité de rendement variable.

Sept Inconvénients de l’Imposition sur les Dividendes en Belgique

- Le précompte mobilier peut réduire le montant net des dividendes perçus par l’actionnaire.

- Les dividendes sont soumis à l’impôt sur le revenu des personnes physiques, ce qui peut augmenter la charge fiscale globale.

- Certains actionnaires peuvent se retrouver dans une tranche d’imposition plus élevée en raison des dividendes perçus.

- Les exonérations et réductions d’impôts applicables aux dividendes sont limitées et soumises à certaines conditions strictes.

- La complexité de la fiscalité des dividendes peut rendre difficile la gestion de ses obligations fiscales pour les actionnaires.

- Les variations du taux du précompte mobilier peuvent impacter la rentabilité des investissements en actions distribuant des dividendes.

- L’imposition des dividendes peut rendre moins attractif le choix d’investir dans certaines entreprises pour certains investisseurs.

Les dividendes peuvent constituer une source de revenu supplémentaire pour les actionnaires.

Les dividendes peuvent constituer une source de revenu supplémentaire appréciable pour les actionnaires. En effet, en plus de la valorisation potentielle de leurs actions, ces derniers peuvent bénéficier de paiements réguliers provenant des bénéfices réalisés par l’entreprise. Cette source de revenu passive peut contribuer à diversifier les sources de revenus des actionnaires et leur offrir un complément financier intéressant.

L’impôt sur les dividendes est prélevé à la source, simplifiant ainsi la déclaration fiscale pour les bénéficiaires.

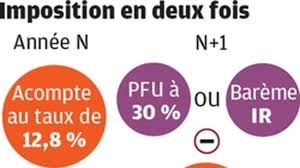

L’un des avantages de l’impôt sur les dividendes est qu’il est prélevé à la source, ce qui simplifie la déclaration fiscale pour les bénéficiaires. En effet, le précompte mobilier est retenu directement par la société distributrice au moment du versement des dividendes, évitant ainsi aux actionnaires d’avoir à calculer et à payer eux-mêmes cet impôt lors de leur déclaration annuelle. Cette approche facilite la gestion des obligations fiscales des bénéficiaires et contribue à une plus grande transparence et conformité fiscale.

Certains régimes fiscaux offrent des exonérations ou des réductions d’impôts sur les dividendes.

Certains régimes fiscaux en Belgique offrent des avantages intéressants en matière d’impôt sur les dividendes. En effet, ces régimes peuvent prévoir des exonérations ou des réductions d’impôts sur les dividendes distribués aux actionnaires. Ces mesures incitent les investisseurs à soutenir certaines politiques économiques ou à investir dans des secteurs spécifiques en offrant des incitations fiscales attrayantes. Les exonérations et réductions d’impôts sur les dividendes font partie des outils utilisés par le gouvernement pour stimuler l’investissement et favoriser la croissance économique.

Les dividendes peuvent être un moyen efficace de réinvestir dans l’entreprise et de favoriser sa croissance.

Les dividendes peuvent être un moyen efficace de réinvestir dans l’entreprise et de favoriser sa croissance. En redistribuant une partie des bénéfices aux actionnaires sous forme de dividendes, les entreprises encouragent ces derniers à continuer à investir dans la société. Ce mécanisme permet non seulement de récompenser les actionnaires pour leur soutien financier, mais aussi de renforcer les fonds propres de l’entreprise, lui offrant ainsi la possibilité d’entreprendre de nouveaux projets, d’innover et de se développer. Ainsi, les dividendes jouent un rôle crucial dans le financement et la croissance des entreprises, contribuant à dynamiser l’économie et à créer de la valeur pour toutes les parties prenantes.

L’impôt sur les dividendes contribue au financement des services publics et des infrastructures essentiels.

L’impôt sur les dividendes joue un rôle crucial dans le financement des services publics et des infrastructures essentiels en Belgique. En prélevant une partie des revenus distribués aux actionnaires sous forme de dividendes, cet impôt contribue à générer des ressources financières nécessaires pour soutenir les services de santé, l’éducation, les transports publics et d’autres services publics indispensables à la société. Grâce à la contribution des actionnaires via l’impôt sur les dividendes, l’État peut investir dans le développement et la maintenance des infrastructures clés qui bénéficient à l’ensemble de la population.

Les actionnaires peuvent diversifier leurs sources de revenus en investissant dans des sociétés distribuant des dividendes attractifs.

Les actionnaires peuvent diversifier leurs sources de revenus en investissant dans des sociétés distribuant des dividendes attractifs. En percevant des revenus réguliers sous forme de dividendes, les actionnaires ont la possibilité de générer un flux de trésorerie supplémentaire et de construire un portefeuille d’investissement diversifié. Cette stratégie permet aux investisseurs de bénéficier de rendements financiers stables et de tirer parti des opportunités offertes par le marché des actions, tout en contribuant à la croissance de leur patrimoine sur le long terme.

Les fluctuations du marché boursier peuvent influencer le montant des dividendes perçus, offrant ainsi une opportunité de rendement variable.

Les fluctuations du marché boursier peuvent influencer le montant des dividendes perçus, offrant ainsi une opportunité de rendement variable. En effet, lorsque les performances d’une entreprise sont en hausse, les dividendes distribués aux actionnaires peuvent augmenter, offrant la possibilité de bénéficier d’un rendement plus élevé. Cela permet aux investisseurs de profiter des opportunités de croissance et de valorisation des actions, tout en diversifiant leurs sources de revenus et en tirant parti des fluctuations du marché pour optimiser leur portefeuille financier.

Le précompte mobilier peut réduire le montant net des dividendes perçus par l’actionnaire.

Le précompte mobilier peut constituer un inconvénient pour l’actionnaire, car il représente une retenue à la source effectuée par la société distributrice sur les dividendes versés. Cette retenue peut réduire le montant net des dividendes perçus par l’actionnaire, impactant ainsi ses revenus disponibles. Il est donc important pour l’actionnaire de prendre en compte cette déduction lors de la planification de ses finances et de sa fiscalité, afin d’évaluer correctement le rendement réel de son investissement en actions.

Les dividendes sont soumis à l’impôt sur le revenu des personnes physiques, ce qui peut augmenter la charge fiscale globale.

L’un des inconvénients de l’impôt sur les dividendes est que ces revenus sont soumis à l’impôt sur le revenu des personnes physiques, ce qui peut entraîner une augmentation de la charge fiscale globale pour les actionnaires. En effet, en plus du précompte mobilier prélevé à la source, les dividendes perçus doivent être déclarés dans la déclaration d’impôts annuelle et sont soumis au barème progressif de l’impôt sur le revenu. Cette double imposition peut réduire le montant net des dividendes reçus par l’actionnaire et compliquer sa situation fiscale, surtout si ces revenus s’ajoutent à d’autres sources de revenus imposables.

Certains actionnaires peuvent se retrouver dans une tranche d’imposition plus élevée en raison des dividendes perçus.

Certains actionnaires peuvent se retrouver dans une tranche d’imposition plus élevée en raison des dividendes perçus. En effet, les dividendes reçus peuvent être ajoutés aux autres revenus de l’actionnaire, ce qui peut entraîner un dépassement du seuil d’imposition et une augmentation de la charge fiscale globale. Cela peut constituer un inconvénient pour les actionnaires qui voient leur taux d’imposition augmenter en raison des dividendes reçus, réduisant ainsi leur revenu net disponible. Il est donc important pour les investisseurs de prendre en compte cet aspect lors de la planification de leurs investissements et de leur stratégie fiscale.

Les exonérations et réductions d’impôts applicables aux dividendes sont limitées et soumises à certaines conditions strictes.

Les exonérations et réductions d’impôts applicables aux dividendes sont limitées et soumises à certaines conditions strictes. En effet, pour bénéficier de ces avantages fiscaux, les actionnaires doivent souvent respecter des critères spécifiques, tels que détenir les actions pendant une certaine période minimale ou investir dans des secteurs économiques particuliers. Cette limitation peut rendre l’optimisation fiscale des dividendes plus complexe et contraignante pour les contribuables, qui doivent se conformer à ces exigences pour bénéficier des avantages fiscaux prévus par la législation en vigueur.

La complexité de la fiscalité des dividendes peut rendre difficile la gestion de ses obligations fiscales pour les actionnaires.

La complexité de la fiscalité des dividendes peut rendre difficile la gestion de ses obligations fiscales pour les actionnaires. Les règles fiscales entourant les dividendes, y compris le précompte mobilier et l’impôt sur le revenu des personnes physiques, peuvent être difficiles à comprendre et à appliquer correctement. Cela peut entraîner des erreurs dans la déclaration des revenus et des paiements d’impôts incorrects, ce qui peut avoir des conséquences financières négatives pour les actionnaires. Il est donc essentiel de faire appel à des experts en fiscalité pour s’assurer de respecter les réglementations fiscales en vigueur et d’optimiser sa situation fiscale.

Les variations du taux du précompte mobilier peuvent impacter la rentabilité des investissements en actions distribuant des dividendes.

Les variations du taux du précompte mobilier peuvent impacter la rentabilité des investissements en actions distribuant des dividendes. En effet, lorsque le taux du précompte mobilier augmente, une plus grande partie des dividendes perçus est prélevée à la source, réduisant ainsi le montant net reçu par l’actionnaire. Cela peut avoir un impact significatif sur la rentabilité globale de l’investissement, en particulier pour les investisseurs qui comptent sur les dividendes comme source de revenus réguliers. Les fluctuations du taux du précompte mobilier soulignent l’importance pour les investisseurs de prendre en compte les aspects fiscaux lors de leurs décisions d’investissement en actions.

L’imposition des dividendes peut rendre moins attractif le choix d’investir dans certaines entreprises pour certains investisseurs.

L’imposition des dividendes peut rendre moins attractif le choix d’investir dans certaines entreprises pour certains investisseurs. En effet, le fait de devoir payer des impôts sur les revenus distribués sous forme de dividendes peut réduire le rendement net perçu par l’investisseur. Cela peut dissuader certains investisseurs de placer leur argent dans des entreprises qui versent des dividendes, les poussant à privilégier d’autres formes d’investissement plus avantageuses sur le plan fiscal. Cette contrainte fiscale peut donc influencer les décisions d’investissement et limiter la diversification du portefeuille d’un investisseur en l’orientant vers des options moins imposées.