L’assurance vie est un produit financier qui permet aux particuliers de faire fructifier leur capital et de le transmettre à leurs bénéficiaires. Il est très populaire en France, car il offre des avantages fiscaux intéressants.

En effet, les gains réalisés par l’assurance vie sont exonérés d’impôt sur le revenu jusqu’à 8.000 € par an et jusqu’à 152.500 € tous les 15 ans. De plus, les primes versées sont déductibles des impôts sur le revenu jusqu’à un certain montant (selon la loi de finances).

Il est important de noter que les règles fiscales liées à l’assurance vie peuvent être compliquées et il est donc conseillé aux personnes intéressées par ce produit financier de se renseigner auprès d’un professionnel qualifié avant de prendre une décision.

En conclusion, l’assurance vie offre une solution intéressante pour faire fructifier son capital et transmettre sa richesse à ses bénéficiaires tout en bénéficiant d’avantages fiscaux importants. Cependant, il est important de comprendre les règles fiscales liées à ce produit financier avant de prendre une décision.

Les 6 avantages de l’assurance vie impots :

- Exonération des droits de succession

- Fiscalité allégée

- Disponibilité des fonds

- Flexibilité

- Diversification possible

- Sûreté des fonds

Voici les 6 inconvénients du assurance vie impots.

- Les frais et commissions sont relativement élevés.

- Il y a des restrictions sur la liquidité des fonds placés dans un contrat d’assurance vie pour les impôts.

- Les gains en capital peuvent être soumis à l’impôt sur le revenu et à des pénalités fiscales si le retrait est effectué avant l’âge de 59 ½ ans aux États-Unis.

- Il n’est pas possible de transférer un contrat d’assurance vie pour les impôts entre différents assureurs ou entre différents types de produits financiers sans payer des frais supplémentaires et/ou subir une imposition supplémentaire.

- La plupart des contrats d’assurance vie pour les impôts ne permettent pas aux bénéficiaires de recevoir un versement immédiat en cas de décès du titulaire du contrat, ce qui peut compliquer le processus de planification successorale pour la famille du titulaire du contrat.

- Les règles relatives à l’imposition des gains en capital varient selon les pays, ce qui rend parfois difficile la gestion globale des actifs imposables

Exonération des droits de succession

L’assurance-vie est un produit financier très prisé des Français. Elle offre de nombreux avantages, dont l’exonération des droits de succession. En effet, les capitaux transmis par assurance-vie sont exonérés de droits de succession si le bénéficiaire est un descendant direct (enfant, petit-enfant).

Cette exonération est très appréciée des contribuables car elle leur permet d’alléger leurs impôts et d’augmenter la part qui revient à leurs héritiers. Ainsi, ils peuvent transmettre plus facilement leur patrimoine à leurs descendants.

De plus, cette exonération s’applique aux contrats d’assurance-vie ouverts depuis plus de 15 ans et dont les sommes versées ne dépassent pas 152 500 euros par bénéficiaire. Cela signifie que les contribuables peuvent profiter pleinement des avantages fiscaux offerts par l’assurance-vie tout en limitant la part du patrimoine qui sera prise en compte pour calculer les droits de succession.

Enfin, grâce à l’exonération des droits de succession proposée par l’assurance-vie, les contribuables peuvent transmettre leur patrimoine en toute sécurité et sans craindre une taxation trop élevée.

Fiscalité allégée

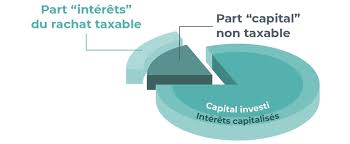

L’assurance-vie est un produit bancaire très apprécié des Français, car elle offre de nombreux avantages. L’un d’entre eux est la fiscalité allégée en cas de rachat partiel ou total avant 8 ans. En effet, seules les plus-values seront imposées à 7,5%.

Cette fiscalité allégée est très intéressante pour les investisseurs, car elle leur permet de récupérer une partie de leur capital sans être trop pénalisés par l’impôt. De plus, l’assurance-vie offre une sûreté et une sécurité supplémentaires aux investisseurs.

En conclusion, l’assurance-vie est un produit bancaire très intéressant qui permet aux investisseurs de profiter d’une fiscalité allégée en cas de rachat partiel ou total avant 8 ans et d’une sûreté et sécurité supplémentaires.

Disponibilité des fonds

L’assurance vie est un produit d’épargne très populaire en France et offre de nombreux avantages. L’un des principaux avantages est la disponibilité des fonds. En effet, les capitaux sont disponibles à tout moment selon la volonté du titulaire du contrat d’assurance vie.

Cette flexibilité permet aux titulaires de l’assurance vie de disposer à tout moment des capitaux, sans être soumis aux contraintes imposées par les autres produits d’épargne. Cela signifie que le titulaire peut choisir de récupérer ses fonds à tout moment et sans aucune restriction.

De plus, les intérêts générés par l’assurance vie sont souvent exonérés d’impôts, ce qui en fait un produit particulièrement intéressant pour les épargnants français. Cela signifie que le titulaire peut bénéficier de rendements plus élevés et garder plus d’argent pour lui-même ou pour sa famille.

Enfin, il est important de noter que la disponibilité des fonds n’est pas limitée aux seuls capitaux investis initialement : elle inclut également les intérêts générés par le contrat d’assurance vie. Cela permet au titulaire de disposer à tout moment des fonds accumulés pendant la durée du contrat et ceci sans aucune restriction ni limitation.

En conclusion, l’assurance vie offre une grande flexibilité et une disponibilité des fonds très appréciables pour les épargnants français. De plus, elle est exonérée d’impôts ce qui en fait un produit très intéressant pour les investisseurs soucieux de leur fiscalité.

Flexibilité

L’assurance vie est l’un des produits financiers les plus populaires en France. Cette forme d’investissement offre aux investisseurs une flexibilité et une sécurité financière. La flexibilité est l’un des principaux avantages de l’assurance vie impôts. Le titulaire peut modifier son contrat et choisir entre différents supports financiers selon sa stratégie d’investissement et sa situation personnelle. Les investisseurs peuvent choisir entre des produits à court terme ou à long terme, des fonds communs de placement, des obligations, des actions ou même du cash.

L’assurance vie impôts offre également aux investisseurs un niveau élevé de sécurité et de protection contre le risque. Les capitaux sont garantis par le Fonds Européen d’Assurance Vie (FEAV) qui fournit une couverture pour les capitaux investis jusqu’à 100 000 € par contrat. De plus, les gains réalisés sur un contrat d’assurance vie sont exonérés d’impôts jusqu’à un certain montant annuel.

En conclusion, l’assurance vie impôts offre aux investisseurs une grande flexibilité et une sécurité financière pour leurs placements. Cela permet aux investisseurs de choisir les produits qui correspondent le mieux à leur stratégie d’investissement et à leur situation personnelle tout en bénéficiant de la couverture du FEAV et de l’exonération fiscale offerte par ce produit financier populaire.

Diversification possible

L’assurance vie est un produit financier très populaire qui offre de nombreux avantages fiscaux et financiers. Une des principales caractéristiques de l’assurance vie est la possibilité pour le titulaire d’investir dans différentes classes d’actifs. Cela permet au titulaire de diversifier son portefeuille et ainsi limiter les risques associés aux marchés financiers instables.

Grâce à cette possibilité de diversification, le titulaire peut choisir des actifs dont la performance est moins sensible aux fluctuations du marché et ainsi réduire les risques liés à l’investissement. De plus, en diversifiant son portefeuille, le titulaire peut également profiter des rendements offerts par différentes classes d’actifs et ainsi maximiser ses gains.

En conclusion, la diversification possible offert par l’assurance vie impôts permet aux titulaires d’investir dans différentes classes d’actifs pour limiter les risques liés aux marchés financiers instables et optimiser leurs gains.

Sûreté des fonds

L’assurance vie est l’un des produits d’investissement les plus sûrs et les plus populaires. Elle offre une protection supplémentaire contre la perte de capital investi grâce à la sûreté des fonds qu’elle garantit. En effet, tous les fonds placés en assurance vie sont garantis par l’assureur qui prend en charge tous les risques liés à l’investissement. Cela signifie que si votre investissement ne rapporte pas autant que prévu, vous ne perdrez pas votre capital.

Cette sécurité est très importante pour les investisseurs car elle leur donne la possibilité de prendre des risques sans craindre de perdre leur argent. De plus, la plupart des contrats d’assurance vie offrent une protection fiscale pour les gains réalisés et un délai de rachat flexible, ce qui en fait un produit très intéressant pour les investisseurs à long terme.

En conclusion, l’assurance vie offre une protection supplémentaire contre la perte de capital investi grâce à sa sûreté des fonds garantis par l’assureur. Cette sûreté est très appréciée par les investisseurs car elle leur donne la possibilité de prendre des risques sans crainte et bénéficier d’une protection fiscale et d’un délai de rachat flexible.

Les frais et commissions sont relativement élevés.

Les contrats d’assurance vie impôts sont une excellente solution pour les personnes qui veulent investir leur argent à long terme et bénéficier d’une fiscalité avantageuse. Malheureusement, cette solution présente un inconvénient important: les frais et commissions sont relativement élevés. Ces frais peuvent représenter jusqu’à 2% de l’investissement initial, ce qui peut rapidement réduire les gains potentiels. De plus, ces frais sont souvent cachés et non négociables, ce qui rend difficile pour l’investisseur de savoir exactement à quoi il s’engage.

En conclusion, bien que les contrats d’assurance vie impôts offrent des avantages fiscaux intéressants, il est important de prendre en compte leurs coûts avant de prendre une décision.

Il y a des restrictions sur la liquidité des fonds placés dans un contrat d’assurance vie pour les impôts.

Les contrats d’assurance vie sont un moyen populaire et rentable de planifier la succession. Ils peuvent également aider à réduire votre impôt sur le revenu et à fournir une protection à votre famille. Cependant, il y a des restrictions sur la liquidité des fonds placés dans un contrat d’assurance vie pour les impôts.

Les politiques fiscales canadiennes permettent aux contribuables de verser jusqu’à 5 000 $ par année sans payer d’impôt sur les gains en capital. Toutefois, si vous retirez plus que 5 000 $ par année, vous devrez payer des impôts sur les gains en capital. De plus, si vous décidez de retirer des fonds avant l’âge de 71 ans, vous devrez payer des impôts supplémentaires.

Les retraits effectués avant l’âge de 71 ans sont soumis à un taux d’imposition plus élevé que ceux effectués après cet âge. En outre, lorsque les fonds sont retirés avant l’âge de 71 ans, ils doivent être inclus dans le revenu imposable du contribuable pour l’année courante et non pas reportés au cours des années suivantes.

Bien que les contrats d’assurance vie puissent offrir une protection et une planification successorale utiles, il est important de comprendre quelles sont les restrictions fiscales associées à ce type de produit financier afin de maximiser votre retour sur investissement et minimiser votre imposition.

Les gains en capital peuvent être soumis à l’impôt sur le revenu et à des pénalités fiscales si le retrait est effectué avant l’âge de 59 ½ ans aux États-Unis.

L’assurance vie est un produit financier très populaire qui offre des avantages fiscaux et une sécurité financière à ceux qui y investissent. Cependant, il existe un inconvénient important : les gains en capital peuvent être soumis à l’impôt sur le revenu et à des pénalités fiscales si le retrait est effectué avant l’âge de 59 ½ ans aux États-Unis.

La raison pour laquelle l’âge limite pour le retrait sans pénalités est si élevé est que l’État veut encourager les gens à économiser pour leur retraite. Les contrats d’assurance vie sont conçus pour aider les investisseurs à accumuler des fonds pour leur retraite, donc si vous retirez votre argent avant d’avoir atteint l’âge de 59 ½ ans, vous devrez payer des pénalités fiscales supplémentaires.

Il convient donc de faire attention si vous envisagez d’investir dans un contrat d’assurance vie. Assurez-vous de bien comprendre toutes les règles et les restrictions associées aux retraits avant de prendre votre décision.

Il n’est pas possible de transférer un contrat d’assurance vie pour les impôts entre différents assureurs ou entre différents types de produits financiers sans payer des frais supplémentaires et/ou subir une imposition supplémentaire.

L’assurance vie est un produit financier très populaire et très apprécié pour son caractère fiscalement avantageux. Cependant, il existe certaines contraintes qui doivent être prises en compte lorsque l’on souhaite transférer un contrat d’assurance vie pour les impôts entre différents assureurs ou entre différents types de produits financiers.

En effet, le transfert d’un contrat d’assurance vie pour les impôts à un autre assureur ou à un autre type de produit financier peut entraîner des frais supplémentaires et/ou une imposition supplémentaire. Il est donc important de bien se renseigner avant de procéder à un tel transfert.

Il convient également de noter que le transfert d’un contrat d’assurance vie pour les impôts peut ne pas être possible si le nouvel assureur ou le nouveau produit financier ne sont pas compatibles avec le contrat existant. Il est donc important de bien comprendre les conditions et les exigences du nouvel assureur ou du nouveau produit financier avant de procéder au transfert.

En conclusion, il est important de prendre en compte cette contrainte lorsque l’on souhaite transférer un contrat d’assurance vie pour les impôts entre différents assureurs ou entre différents types de produits financiers afin d’éviter toutes surprises inattendues.

Les contrats d’assurance vie pour les impôts sont une excellente façon de réduire le montant des impôts à payer et de protéger la sécurité financière des bénéficiaires. Cependant, il existe un inconvénient à ces contrats : les bénéficiaires ne peuvent pas toujours recevoir un versement immédiat en cas de décès du titulaire du contrat. Cela peut compliquer le processus de planification successorale pour la famille du titulaire du contrat, car elle devra attendre que le contrat soit résolu avant de recevoir tout versement. De plus, le montant des impôts à payer sur le produit du contrat peut être élevé si le titulaire du contrat est décédé depuis plus d’un an au moment où il est résolu. Par conséquent, il est important que les titulaires de ces contrats prennent le temps d’en discuter avec un conseiller financier afin de s’assurer qu’ils comprennent tous les avantages et les inconvénients liés à ces produits.

Les règles relatives à l’imposition des gains en capital varient selon les pays, ce qui rend parfois difficile la gestion globale des actifs imposables

L’assurance vie est un produit financier très populaire, car elle offre des avantages fiscaux aux investisseurs. Cependant, les règles relatives à l’imposition des gains en capital varient selon les pays, ce qui rend parfois difficile la gestion globale des actifs imposables. Les investisseurs doivent donc être conscients des lois fiscales en vigueur dans chaque pays où ils détiennent des actifs pour pouvoir bien gérer leurs avoirs et éviter toute surprise fiscale.

De plus, certains pays ont mis en place des exigences supplémentaires pour les contrats d’assurance vie, comme la déclaration annuelle de l’investisseur et la présentation de documents supplémentaires pour justifier le montant du gain en capital. Ces obligations rendent plus compliquée la gestion de l’assurance vie et peuvent entraîner une double imposition si elles ne sont pas correctement gérées.

Enfin, lorsque les gains en capital sont réalisés à l’étranger, il est souvent nécessaire de convertir les montants en devise locale pour pouvoir payer les impôts dus sur ces gains. Ceci peut entraîner une perte de valeur due aux fluctuations du taux de change et peut également augmenter le montant total dû à l’État.

Il est donc important que les investisseurs soient conscients des implications fiscales liées à l’assurance vie et prennent les mesures nécessaires pour se conformer aux lois locales sur l’imposition des gains en capital afin d’optimiser leurs avoirs et éviter toute surprise fiscale.