La Fiscalité pour les Nuls

La fiscalité peut être un sujet intimidant pour beaucoup de personnes, mais il est crucial de comprendre ses bases pour gérer efficacement ses finances. Que vous soyez un particulier ou un entrepreneur, avoir des connaissances de base en matière de fiscalité peut vous aider à éviter des erreurs coûteuses et à optimiser vos impôts.

Qu’est-ce que la fiscalité ?

La fiscalité est l’ensemble des règles et des lois qui régissent la collecte des impôts par l’État. Les impôts sont des sommes d’argent prélevées sur les revenus, les biens ou les transactions financières des contribuables pour financer les dépenses publiques, telles que l’éducation, la santé et les infrastructures.

Les principaux impôts en Belgique

En Belgique, les principaux impôts auxquels les citoyens et les entreprises sont soumis comprennent l’impôt sur le revenu (l’impôt des personnes physiques), la TVA (taxe sur la valeur ajoutée), l’impôt des sociétés et diverses taxes locales.

Conseils pour gérer sa fiscalité

- Tenir une comptabilité rigoureuse : Gardez une trace de tous vos revenus et dépenses pour faciliter la déclaration de vos impôts.

- Connaître ses droits : Renseignez-vous sur les déductions fiscales auxquelles vous avez droit afin de réduire votre charge fiscale.

- Faire appel à un expert : En cas de doute ou de situation complexe, n’hésitez pas à consulter un comptable ou un fiscaliste.

Avoir une bonne compréhension de la fiscalité peut vous aider à prendre des décisions financières éclairées et à éviter les pièges courants. N’hésitez pas à vous renseigner davantage sur ce sujet essentiel pour votre situation financière.

Guide Pratique : Réponses aux Questions Fréquentes sur la Fiscalité en Belgique pour Débutants

- Qu’est-ce que la fiscalité et pourquoi est-elle importante ?

- Quels sont les principaux impôts en Belgique et comment fonctionnent-ils ?

- Comment déclarer mes revenus et quelles sont les règles à respecter ?

- Quelles sont les déductions fiscales auxquelles j’ai droit en tant que particulier ou entrepreneur ?

- Comment éviter les erreurs courantes dans ma gestion fiscale quotidienne ?

- Dois-je faire appel à un professionnel pour m’aider avec mes impôts et ma comptabilité ?

Qu’est-ce que la fiscalité et pourquoi est-elle importante ?

La fiscalité est un système de règles et de lois qui régissent la collecte des impôts par l’État. Elle revêt une importance capitale car elle permet de financer les dépenses publiques essentielles telles que l’éducation, la santé, les infrastructures et les services sociaux. En contribuant financièrement par le biais des impôts, les citoyens participent au fonctionnement de la société et à la redistribution des richesses. Comprendre la fiscalité est donc essentiel pour chaque individu afin de respecter ses obligations fiscales, optimiser sa situation financière et contribuer au bien-être collectif.

Quels sont les principaux impôts en Belgique et comment fonctionnent-ils ?

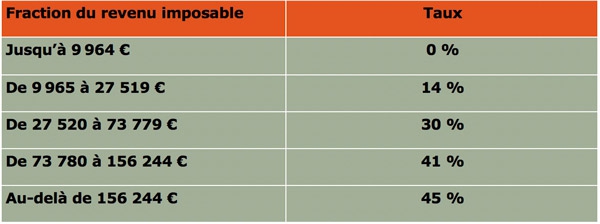

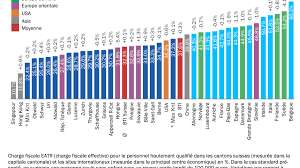

En Belgique, les principaux impôts auxquels les citoyens et les entreprises sont soumis sont l’impôt sur le revenu, la TVA, l’impôt des sociétés et diverses taxes locales. L’impôt sur le revenu, également appelé impôt des personnes physiques, est prélevé sur les revenus des particuliers en fonction de leur tranche de revenu. La TVA est une taxe indirecte prélevée sur la valeur ajoutée des biens et services tout au long de la chaîne de production et de distribution. L’impôt des sociétés concerne les bénéfices réalisés par les entreprises et est calculé en fonction du taux d’imposition en vigueur. Les taxes locales comprennent notamment la taxe foncière et la taxe sur les déchets. Comprendre le fonctionnement de ces impôts essentiels est crucial pour gérer efficacement sa fiscalité en Belgique.

Comment déclarer mes revenus et quelles sont les règles à respecter ?

Lorsque vous déclarez vos revenus, il est essentiel de suivre certaines règles pour rester en conformité avec la législation fiscale en Belgique. Tout d’abord, vous devez déclarer tous vos revenus, y compris ceux provenant de sources diverses telles que le travail salarié, les revenus locatifs et les intérêts bancaires. Assurez-vous de remplir correctement votre déclaration d’impôts en indiquant tous les montants exacts et en incluant les pièces justificatives nécessaires. Respectez les délais impartis par l’administration fiscale pour éviter des pénalités. En cas de doute ou de questionnement sur la manière de déclarer vos revenus, il est recommandé de consulter un expert en fiscalité pour obtenir des conseils personnalisés et éviter toute erreur.

Quelles sont les déductions fiscales auxquelles j’ai droit en tant que particulier ou entrepreneur ?

Les déductions fiscales sont des avantages qui permettent aux particuliers et aux entrepreneurs de réduire le montant de leurs impôts à payer. En tant que particulier, vous pourriez avoir droit à des déductions fiscales pour des dépenses telles que les frais de garde d’enfants, les dons à des associations caritatives, les frais de santé ou encore les intérêts hypothécaires. En tant qu’entrepreneur, certaines dépenses liées à votre activité professionnelle peuvent également être déductibles, comme les frais de bureau, les frais de déplacement ou encore les cotisations sociales. Il est important de se renseigner sur ces déductions fiscales afin de maximiser vos économies d’impôts et d’optimiser votre situation financière.

Comment éviter les erreurs courantes dans ma gestion fiscale quotidienne ?

Pour éviter les erreurs courantes dans votre gestion fiscale quotidienne, il est essentiel de tenir une comptabilité précise en enregistrant tous vos revenus et dépenses. Veillez à conserver tous les justificatifs nécessaires pour vos déductions fiscales et à respecter les délais de déclaration et de paiement des impôts. Renseignez-vous sur les différentes déductions auxquelles vous avez droit afin d’optimiser votre situation fiscale. En cas de doute, n’hésitez pas à consulter un expert comptable ou fiscaliste pour vous guider et éviter les erreurs qui pourraient avoir des conséquences financières importantes. Une gestion fiscale rigoureuse et proactive peut vous aider à éviter les pièges courants et à optimiser vos impôts.

Dois-je faire appel à un professionnel pour m’aider avec mes impôts et ma comptabilité ?

Il est souvent recommandé de faire appel à un professionnel pour vous aider avec vos impôts et votre comptabilité, surtout si vous trouvez ces tâches complexes ou si vous avez des revenus variés. Un comptable ou un fiscaliste peut vous apporter son expertise pour optimiser vos déclarations fiscales, identifier les déductions auxquelles vous avez droit et éviter les erreurs coûteuses. Leur connaissance approfondie des lois fiscales et de la réglementation en vigueur peut vous faire économiser du temps et de l’argent, tout en assurant que vous êtes en conformité avec les obligations fiscales. N’hésitez pas à consulter un professionnel pour obtenir des conseils personnalisés adaptés à votre situation financière.