La fiscalité des dividendes : comprendre les règles et optimiser vos revenus

Les dividendes sont une forme de rémunération souvent appréciée par les actionnaires d’une société. Cependant, il est important de comprendre la fiscalité qui s’applique à ces revenus afin d’optimiser votre situation financière. Dans cet article, nous vous expliquerons les règles fiscales relatives aux dividendes en Belgique et vous donnerons quelques conseils pour maximiser vos revenus.

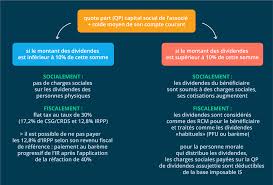

Tout d’abord, il est important de savoir que les dividendes sont soumis à l’impôt des personnes physiques en Belgique. Le taux d’imposition appliqué dépend du montant des dividendes perçus ainsi que de votre tranche marginale d’imposition. En général, le taux d’imposition varie entre 15% et 30%.

Il convient également de noter qu’il existe un précompte mobilier qui est prélevé à la source sur les dividendes versés par une société belge. Ce précompte mobilier est actuellement fixé à 30%, mais peut être réduit dans certains cas, notamment grâce aux conventions fiscales internationales.

Pour optimiser vos revenus liés aux dividendes, il est important de prendre en compte quelques stratégies fiscales avantageuses. Tout d’abord, il peut être intéressant de diversifier vos investissements en actions afin de bénéficier du régime fiscal avantageux des sociétés mères-filiales. Ce régime permet aux sociétés mères belges de recevoir des dividendes de leurs filiales étrangères avec une exonération partielle ou totale d’impôt.

De plus, si vous êtes un actionnaire individuel et que vous détenez des actions depuis plus d’un an, vous pouvez bénéficier du régime fiscal des plus-values à long terme. Ce régime permet de réduire considérablement l’impôt sur les dividendes perçus en appliquant un taux d’imposition réduit.

Enfin, il est important de mentionner que les dividendes provenant de certains produits d’épargne tels que les comptes d’épargne réglementés ou les assurances-vie peuvent bénéficier d’un traitement fiscal spécifique. Dans certains cas, ces revenus peuvent être exonérés d’impôt ou soumis à un taux réduit.

En conclusion, la fiscalité des dividendes en Belgique peut être complexe, mais il existe des moyens de maximiser vos revenus en utilisant les stratégies fiscales appropriées. Il est recommandé de consulter un expert en fiscalité pour obtenir des conseils personnalisés et adaptés à votre situation. En comprenant les règles fiscales et en optimisant vos investissements, vous pourrez profiter pleinement des revenus générés par vos dividendes.

7 conseils pour comprendre la fiscalité des dividendes et éviter les pénalités.

- Comprenez les règles fiscales applicables aux dividendes pour éviter des pénalités.

- Déclarez vos dividendes à temps pour éviter des amendes.

- Conservez les documents justificatifs des dividendes reçus et versés.

- Utilisez un logiciel de comptabilité pour calculer le montant approprié de taxes à payer sur les dividendes reçus ou versés.

- Calculez le taux d’imposition applicable aux dividendes selon votre statut fiscal et la nature du revenu gagné ou distribué sous forme de dividende.

- Vérifiez si vous êtes admissible à un crédit d’impôt en cas de versement de dividendes à un tiers, tel qu’un conjoint ou une personne à charge financièrement dépendante, afin d’optimiser votre situation fiscale globale .

- Demandez conseil à un expert-comptable qualifié si vous avez des questions sur la fiscalité des dividendes

Comprenez les règles fiscales applicables aux dividendes pour éviter des pénalités.

Comprendre les règles fiscales applicables aux dividendes pour éviter des pénalités

Lorsque vous percevez des dividendes en tant qu’actionnaire d’une société, il est essentiel de bien comprendre les règles fiscales qui s’appliquent à ces revenus. En Belgique, la fiscalité des dividendes est régie par des lois spécifiques, et ne pas respecter ces règles peut entraîner des pénalités financières.

Tout d’abord, il est important de déclarer correctement vos revenus de dividendes dans votre déclaration fiscale annuelle. Omettre de déclarer ces revenus ou les sous-estimer pourrait entraîner une évaluation fiscale supplémentaire et le paiement de pénalités.

Ensuite, assurez-vous de respecter les délais de paiement des impôts sur les dividendes. En Belgique, le précompte mobilier est prélevé à la source sur les dividendes versés par une société belge. Il est donc crucial de vérifier que ce précompte mobilier a bien été retenu et payé à l’administration fiscale dans les délais prescrits.

Par ailleurs, si vous êtes un actionnaire individuel et que vous détenez des actions étrangères, il est important de comprendre les conventions fiscales internationales en vigueur entre la Belgique et le pays concerné. Ces conventions peuvent avoir un impact sur la manière dont vos dividendes seront taxés et sur la possibilité d’éviter une double imposition.

Enfin, n’oubliez pas que la législation fiscale peut évoluer au fil du temps. Il est donc recommandé de rester informé des changements législatifs et de consulter régulièrement des sources fiables pour vous assurer que vous êtes à jour avec les règles fiscales applicables aux dividendes.

En résumé, pour éviter des pénalités financières, il est crucial de comprendre les règles fiscales applicables aux dividendes en Belgique. Assurez-vous de déclarer correctement vos revenus de dividendes, de respecter les délais de paiement des impôts et d’être au courant des éventuels changements législatifs. Si nécessaire, n’hésitez pas à consulter un expert en fiscalité pour obtenir des conseils personnalisés et éviter tout problème avec l’administration fiscale.

Déclarez vos dividendes à temps pour éviter des amendes.

Lorsque vous percevez des dividendes en tant qu’actionnaire d’une société, il est essentiel de respecter les délais de déclaration fiscale afin d’éviter des amendes potentielles. En Belgique, la législation fiscale exige que les revenus provenant de dividendes soient correctement déclarés dans les délais impartis.

Le non-respect de ces délais peut entraîner des conséquences financières désagréables, telles que des amendes et des pénalités. Il est donc important d’être conscient des dates limites de déclaration et de s’assurer que vos revenus de dividendes sont correctement inclus dans votre déclaration fiscale annuelle.

En général, les dividendes doivent être déclarés dans la section appropriée de votre déclaration d’impôt sur le revenu. Assurez-vous d’inclure tous les montants perçus au cours de l’année fiscale concernée, en fournissant tous les documents nécessaires pour justifier ces revenus.

Pour faciliter le processus, il est recommandé de tenir un registre précis de tous les dividendes reçus au cours de l’année. Cela vous permettra d’avoir une vue d’ensemble claire et précise de vos revenus et facilitera la saisie des informations lors de la préparation de votre déclaration fiscale.

En cas de doute ou si vous avez besoin d’aide pour remplir votre déclaration fiscale, il est conseillé de faire appel à un expert en fiscalité ou à un comptable qualifié. Ils pourront vous guider tout au long du processus et s’assurer que vous respectez toutes les obligations fiscales liées à vos dividendes.

En conclusion, déclarer vos dividendes à temps est essentiel pour éviter des amendes et des pénalités. Assurez-vous de respecter les délais de déclaration et de fournir toutes les informations nécessaires dans votre déclaration fiscale annuelle. Si vous avez des questions ou besoin d’aide, n’hésitez pas à faire appel à un professionnel pour vous assurer que tout est fait correctement et en conformité avec la législation fiscale en vigueur.

Conservez les documents justificatifs des dividendes reçus et versés.

Conservez les documents justificatifs des dividendes reçus et versés : une astuce pour faciliter votre déclaration fiscale

Lorsqu’il s’agit de gérer vos revenus provenant de dividendes, il est essentiel de garder une trace des documents justificatifs. Cette astuce simple peut vous faire économiser du temps et des tracas lors de votre déclaration fiscale en Belgique.

Tout d’abord, il est important de conserver les documents prouvant que vous avez bien reçu des dividendes. Ces documents peuvent inclure les relevés de compte bancaire, les avis d’attribution de dividendes ou encore les confirmations émises par la société émettrice des dividendes. Ces preuves sont essentielles pour prouver le montant exact des revenus que vous avez perçus.

De même, si vous avez versé des dividendes en tant qu’actionnaire d’une société, il est crucial de conserver les documents qui en attestent. Cela peut inclure les procès-verbaux d’assemblée générale ou tout autre document officiel confirmant le versement des dividendes aux actionnaires.

La conservation de ces documents justificatifs est particulièrement importante en cas de contrôle fiscal ultérieur. En ayant tous les éléments nécessaires à portée de main, vous pourrez répondre facilement aux demandes du fisc et éviter tout désagrément supplémentaire.

De plus, ces documents seront également utiles pour calculer correctement votre impôt sur les dividendes lors de votre déclaration fiscale annuelle. Ils serviront de référence précise pour déterminer le montant exact à inclure dans votre revenu imposable.

En somme, conserver soigneusement les documents justificatifs des dividendes reçus et versés est une astuce simple mais essentielle pour faciliter votre déclaration fiscale en Belgique. Cela vous permettra de prouver le montant exact des revenus perçus et d’éviter tout problème lors d’un éventuel contrôle fiscal. Alors, n’oubliez pas de mettre en place une organisation adéquate pour conserver ces documents importants et assurez-vous de les avoir à portée de main lors de votre déclaration fiscale.

Utilisez un logiciel de comptabilité pour calculer le montant approprié de taxes à payer sur les dividendes reçus ou versés.

Utilisez un logiciel de comptabilité pour optimiser votre fiscalité sur les dividendes

La fiscalité des dividendes peut être un sujet complexe à gérer. Cependant, il existe des outils qui peuvent vous aider à calculer le montant approprié de taxes à payer sur les dividendes reçus ou versés. L’utilisation d’un logiciel de comptabilité peut faciliter ce processus et vous permettre d’optimiser votre situation fiscale.

Un logiciel de comptabilité dédié vous permettra de saisir facilement toutes les informations relatives aux dividendes que vous avez reçus ou versés. Vous pourrez enregistrer les montants, les dates et les sociétés concernées. Le logiciel effectuera ensuite automatiquement les calculs nécessaires pour déterminer le montant des taxes à payer.

En utilisant un tel logiciel, vous éviterez les erreurs humaines potentielles dans le calcul des impôts sur les dividendes. De plus, vous serez en mesure de générer des rapports précis et détaillés pour votre déclaration fiscale annuelle.

Un autre avantage d’utiliser un logiciel de comptabilité est sa capacité à suivre l’évolution de vos revenus liés aux dividendes au fil du temps. Vous pourrez visualiser vos données financières sous forme graphique et analyser vos résultats trimestre par trimestre, année par année. Cela vous permettra d’avoir une meilleure compréhension de vos revenus et de prendre des décisions éclairées pour optimiser votre situation fiscale future.

Il est important de noter que lors du choix d’un logiciel de comptabilité, assurez-vous qu’il soit conforme aux réglementations fiscales belges en vigueur. Optez pour une solution fiable et reconnue qui sera régulièrement mise à jour pour prendre en compte les changements législatifs.

En conclusion, l’utilisation d’un logiciel de comptabilité peut simplifier le calcul de vos impôts sur les dividendes et vous aider à optimiser votre situation fiscale. En enregistrant correctement vos revenus liés aux dividendes et en générant des rapports précis, vous serez mieux préparé pour votre déclaration fiscale annuelle. N’hésitez pas à explorer les différentes options de logiciels disponibles sur le marché pour trouver celui qui répondra le mieux à vos besoins.

Lorsqu’il s’agit de percevoir des dividendes, il est essentiel de comprendre comment calculer le taux d’imposition qui s’applique à ces revenus. En Belgique, le taux d’imposition des dividendes dépend de votre statut fiscal ainsi que de la nature du revenu gagné ou distribué sous forme de dividende.

Tout d’abord, si vous êtes un particulier, votre taux d’imposition sera déterminé en fonction de votre tranche marginale d’imposition. Les tranches marginales varient en fonction du montant total des revenus que vous avez perçus au cours de l’année. Plus vos revenus sont élevés, plus votre tranche marginale d’imposition sera élevée et donc plus le taux d’imposition sur vos dividendes sera élevé.

Ensuite, il est important de prendre en compte la nature du revenu gagné ou distribué sous forme de dividende. En Belgique, les dividendes peuvent être classés comme des revenus mobiliers ou comme des plus-values mobilières. Les revenus mobiliers sont généralement soumis à un précompte mobilier fixe de 30%, tandis que les plus-values mobilières peuvent bénéficier d’un régime fiscal avantageux avec un taux réduit.

Il est donc crucial de bien déterminer la nature du dividende que vous percevez afin de calculer correctement le taux d’imposition applicable. Si vous n’êtes pas sûr(e) du traitement fiscal approprié, il est recommandé de consulter un expert en fiscalité qui pourra vous guider et vous fournir des conseils adaptés à votre situation.

En résumé, pour calculer le taux d’imposition applicable aux dividendes, il est nécessaire de prendre en compte votre statut fiscal et la nature du revenu gagné ou distribué sous forme de dividende. En comprenant ces éléments et en obtenant les informations fiscales appropriées, vous pouvez déterminer avec précision le taux d’imposition qui s’applique à vos dividendes. Cela vous permettra de mieux planifier vos finances et d’optimiser vos revenus.

Vérifiez si vous êtes admissible à un crédit d’impôt en cas de versement de dividendes à un tiers, tel qu’un conjoint ou une personne à charge financièrement dépendante, afin d’optimiser votre situation fiscale globale .

Vérifiez si vous êtes admissible à un crédit d’impôt en cas de versement de dividendes à un tiers, tel qu’un conjoint ou une personne à charge financièrement dépendante, afin d’optimiser votre situation fiscale globale.

Lorsque vous percevez des dividendes en tant qu’actionnaire, il peut être intéressant d’examiner les possibilités qui s’offrent à vous pour optimiser votre situation fiscale. Une option à considérer est de verser une partie de ces dividendes à un tiers, tel qu’un conjoint ou une personne à charge financièrement dépendante.

En effet, en Belgique, il existe un mécanisme de crédit d’impôt qui peut s’appliquer dans ce cas précis. Si vous versez des dividendes à votre conjoint ou à une personne à charge financièrement dépendante, vous pourriez être éligible à un crédit d’impôt sur ces montants. Cela signifie que le montant du crédit d’impôt sera déduit de votre impôt sur le revenu global.

Il est important de noter que pour bénéficier de ce crédit d’impôt, certaines conditions doivent être remplies. Par exemple, le bénéficiaire des dividendes doit être fiscalement domicilié en Belgique et doit avoir des revenus inférieurs à certains seuils fixés par la législation fiscale.

Avant de procéder au versement des dividendes à un tiers, il est donc essentiel de vérifier si vous remplissez toutes les conditions nécessaires pour bénéficier du crédit d’impôt. Dans certains cas, cela peut représenter une véritable opportunité pour optimiser votre situation fiscale globale et réduire votre impôt sur le revenu.

Cependant, il est important de souligner que chaque situation fiscale est unique et qu’il est recommandé de consulter un expert en fiscalité pour obtenir des conseils personnalisés. Un professionnel pourra évaluer votre situation spécifique, vous informer sur les règles fiscales en vigueur et vous aider à prendre les meilleures décisions pour optimiser votre situation fiscale globale.

En conclusion, si vous envisagez de verser des dividendes à un conjoint ou à une personne à charge financièrement dépendante, assurez-vous de vérifier si vous êtes admissible à un crédit d’impôt. Cette démarche peut vous permettre d’optimiser votre situation fiscale globale en réduisant votre impôt sur le revenu. N’hésitez pas à faire appel à un expert en fiscalité pour obtenir des conseils adaptés à votre situation personnelle.

Demandez conseil à un expert-comptable qualifié si vous avez des questions sur la fiscalité des dividendes

Si vous avez des questions ou des doutes concernant la fiscalité des dividendes, il est fortement recommandé de demander conseil à un expert-comptable qualifié. En effet, la fiscalité est un domaine complexe et en constante évolution, et il est essentiel d’obtenir des conseils personnalisés et précis pour optimiser votre situation fiscale.

Un expert-comptable spécialisé dans la fiscalité des dividendes pourra vous fournir les informations nécessaires sur les règles fiscales en vigueur, les taux d’imposition applicables et les éventuelles exonérations ou réductions d’impôt auxquelles vous pourriez prétendre. Il pourra également vous aider à évaluer les différentes stratégies fiscales qui pourraient être avantageuses dans votre cas spécifique.

En faisant appel à un expert-comptable qualifié, vous bénéficierez de son expertise et de sa connaissance approfondie des lois fiscales en Belgique. Il sera en mesure de répondre à toutes vos questions, de clarifier les aspects complexes de la fiscalité des dividendes et de vous guider dans vos décisions financières.

N’hésitez pas à prendre rendez-vous avec un expert-comptable dès que vous avez des interrogations sur la fiscalité des dividendes. Cela vous permettra d’avoir une vision claire de votre situation fiscale et d’optimiser vos revenus en toute conformité avec la législation en vigueur.

Rappelez-vous que chaque situation fiscale est unique, donc demander conseil à un expert-comptable qualifié est le meilleur moyen de prendre des décisions éclairées et de maximiser vos avantages fiscaux. Ne laissez pas les questions liées à la fiscalité des dividendes vous laisser perplexe, faites appel à un professionnel pour obtenir les réponses dont vous avez besoin.