Le rôle du comptable fiscaliste est souvent associé aux entreprises, mais il peut également être très utile pour les particuliers. En effet, les particuliers peuvent bénéficier des conseils d’un comptable fiscaliste pour optimiser leur situation fiscale et éviter les erreurs qui peuvent conduire à des pénalités.

Le comptable fiscaliste pour particulier peut vous aider à remplir votre déclaration de revenus en veillant à ce que toutes les informations soient correctes et complètes. Il peut également vous conseiller sur les déductions fiscales auxquelles vous avez droit, telles que les frais médicaux, les dons de bienfaisance et les frais de garde d’enfants.

De plus, le comptable fiscaliste peut vous aider à planifier votre succession en veillant à ce que vos biens soient transmis de manière efficace et fiscalement avantageuse. Il peut également vous aider à comprendre comment la vente ou la location de biens immobiliers affectera votre situation fiscale.

Enfin, le comptable fiscaliste pour particulier peut également vous aider à gérer vos finances personnelles en élaborant un plan financier adapté à vos objectifs et en veillant à ce que vos investissements soient fiscalement avantageux.

En somme, un comptable fiscaliste pour particulier peut apporter une valeur ajoutée considérable en matière de gestion financière personnelle. Si vous êtes préoccupé par votre situation fiscale ou si vous souhaitez simplement optimiser votre situation financière personnelle, il est recommandé de consulter un comptable fiscaliste compétent.

8 questions fréquentes sur les comptables fiscaux pour particuliers

- Pourquoi faire appel à un comptable pour sa déclaration d’impôts personnelle ?

- Comment trouver un bon fiscaliste ?

- Quelles sont les tâches d’un fiscaliste ?

- Quel est la différence entre un fiscaliste et un comptable ?

- C’est quoi un comptable fiscaliste ?

- Comment trouver un bon conseiller fiscal ?

- Qui a besoin d’un fiscaliste ?

- Quelle est la différence entre un comptable et un fiscaliste ?

Pourquoi faire appel à un comptable pour sa déclaration d’impôts personnelle ?

Faire appel à un comptable pour sa déclaration d’impôts personnelle peut sembler superflu pour certaines personnes, mais cela peut en réalité être très avantageux. Voici les raisons pour lesquelles il peut être judicieux de faire appel à un comptable pour sa déclaration d’impôts personnelle :

- Éviter les erreurs : La déclaration d’impôts personnelle peut être complexe et comprendre de nombreuses règles fiscales. Un comptable fiscaliste est formé pour comprendre ces règles et éviter les erreurs dans la déclaration.

- Optimiser sa situation fiscale : Les comptables fiscaux peuvent vous aider à trouver des déductions fiscales auxquelles vous avez droit et qui peuvent réduire le montant d’impôt que vous devez payer. Ils peuvent également vous aider à planifier votre situation fiscale future afin de minimiser l’impact fiscal.

- Gagner du temps : La préparation de la déclaration d’impôts peut prendre beaucoup de temps, surtout si vous avez des investissements ou des revenus complexes. En faisant appel à un comptable, vous pouvez économiser du temps et éviter le stress associé à la préparation de votre propre déclaration.

- Éviter les pénalités : Si votre déclaration contient des erreurs ou des omissions, cela peut entraîner des pénalités financières importantes. Un comptable fiscaliste qualifié peut s’assurer que votre déclaration est correcte et complète afin d’éviter ces pénalités.

En somme, faire appel à un comptable fiscaliste pour sa déclaration d’impôts personnelle peut offrir de nombreux avantages financiers et pratiques. Si vous êtes préoccupé par votre situation fiscale ou si vous souhaitez simplement optimiser votre situation financière personnelle, il est recommandé de consulter un comptable fiscaliste compétent.

Comment trouver un bon fiscaliste ?

Trouver un bon fiscaliste peut sembler difficile, mais il existe plusieurs stratégies pour trouver un professionnel compétent et fiable. Voici quelques astuces pour vous aider à trouver un bon fiscaliste :

- Demandez des recommandations : Demandez à vos amis, votre famille ou vos collègues s’ils connaissent un bon fiscaliste. Les recommandations personnelles peuvent être très utiles pour trouver un professionnel de confiance.

- Faites des recherches en ligne : Effectuez une recherche en ligne pour trouver des fiscalistes dans votre région. Consultez les sites web des professionnels et lisez les commentaires et les évaluations laissés par leurs clients.

- Vérifiez les qualifications : Assurez-vous que le fiscaliste que vous envisagez de choisir possède les qualifications nécessaires pour exercer sa profession. Vérifiez s’il est membre d’une association professionnelle ou s’il détient une certification spécifique.

- Demandez une consultation initiale : Avant de choisir un fiscaliste, demandez une consultation initiale pour discuter de vos besoins et voir si vous êtes à l’aise avec la personne. Profitez-en également pour poser toutes les questions que vous avez sur ses services et son expérience.

- Comparez les honoraires : Comparez les honoraires des différents fiscalistes que vous avez identifiés afin de trouver celui qui offre le meilleur rapport qualité-prix.

En suivant ces étapes, vous devriez être en mesure de trouver un bon fiscaliste qui répondra à vos besoins fiscaux personnels ou professionnels.

Quelles sont les tâches d’un fiscaliste ?

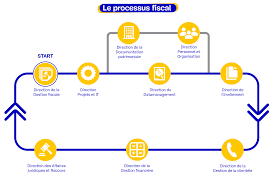

Un fiscaliste est un professionnel spécialisé dans le domaine de la fiscalité. Ses principales tâches consistent à conseiller les entreprises et les particuliers sur les questions fiscales, à élaborer des stratégies pour optimiser leur situation fiscale et à assurer leur conformité aux lois fiscales en vigueur.

Voici quelques-unes des tâches courantes d’un fiscaliste :

- Conseiller les clients : Le fiscaliste conseille les clients sur les questions fiscales, notamment en matière de déclaration de revenus, de planification successorale, d’optimisation fiscale et de conformité aux lois fiscales.

- Élaborer des stratégies fiscales : Le fiscaliste élabore des stratégies pour minimiser l’impact fiscal des activités commerciales ou personnelles du client. Il peut également aider à structurer les transactions commerciales pour réduire l’impôt.

- Assurer la conformité fiscale : Le fiscaliste aide les clients à respecter leurs obligations fiscales en veillant à ce qu’ils remplissent correctement leurs déclarations de revenus et qu’ils paient leurs impôts dans les délais impartis.

- Représenter le client auprès des autorités fiscales : Si un client est confronté à une enquête ou une vérification fiscale, le fiscaliste peut représenter le client auprès des autorités fiscales et aider à résoudre tout différend qui pourrait survenir.

- Fournir une formation en matière de fiscalité : Le fiscaliste peut également fournir une formation aux employés d’une entreprise sur les questions fiscales pertinentes pour leur travail.

En somme, le rôle du fiscaliste est essentiel pour aider les entreprises et les particuliers à naviguer dans le monde complexe de la fiscalité, à réduire leur charge fiscale et à éviter les problèmes avec les autorités fiscales.

Quel est la différence entre un fiscaliste et un comptable ?

Bien que les termes « fiscaliste » et « comptable » soient souvent utilisés indifféremment, il existe des différences significatives entre ces deux professions.

Le comptable est un professionnel de la comptabilité qui se concentre sur la tenue des registres financiers, la préparation des états financiers et la gestion de la paie. Les comptables peuvent également fournir des conseils financiers généraux aux entreprises et aux particuliers.

Le fiscaliste, quant à lui, se concentre spécifiquement sur les questions fiscales. Il est spécialisé dans l’étude et l’application de la législation fiscale pour aider les entreprises et les particuliers à minimiser leur charge fiscale tout en respectant les lois fiscales en vigueur. Les fiscalistes peuvent aider à élaborer des stratégies fiscales pour optimiser la situation fiscale d’une entreprise ou d’un particulier, conseiller sur les déclarations fiscales et représenter leurs clients en cas de litige avec l’administration fiscale.

En résumé, le comptable se concentre sur la tenue de livres et la gestion financière générale tandis que le fiscaliste se spécialise dans les questions fiscales pour aider à minimiser la charge fiscale tout en respectant les lois fiscales applicables. Bien qu’il y ait une certaine chevauchement entre ces deux professions, chacune a ses propres domaines d’expertise distincts.

C’est quoi un comptable fiscaliste ?

Un comptable fiscaliste est un professionnel qui possède une expertise en matière de fiscalité et de comptabilité. Il peut aider les entreprises et les particuliers à gérer leur situation fiscale, à remplir leurs déclarations fiscales, à optimiser leur situation fiscale et à se conformer aux règles fiscales en vigueur.

Le rôle du comptable fiscaliste peut varier en fonction des besoins de ses clients. Il peut fournir des conseils sur les questions fiscales courantes telles que les déductions fiscales, les crédits d’impôt, les obligations fiscales et les pénalités fiscales. Il peut également aider ses clients à planifier leur succession, à effectuer des transactions immobilières ou commerciales, ou encore à élaborer des stratégies d’investissement.

Pour devenir comptable fiscaliste, il faut généralement suivre une formation en comptabilité et en fiscalité. Les professionnels doivent également être au courant des dernières lois et réglementations fiscales pour pouvoir conseiller efficacement leurs clients.

En somme, un comptable fiscaliste est un professionnel clé pour aider les entreprises et les particuliers à gérer leur situation financière personnelle ou professionnelle.

Comment trouver un bon conseiller fiscal ?

Trouver un bon conseiller fiscal est essentiel pour optimiser votre situation fiscale et éviter les erreurs qui peuvent conduire à des pénalités. Voici quelques conseils pour vous aider à trouver un bon conseiller fiscal :

- Recherchez des références : demandez à vos amis, votre famille ou vos collègues s’ils ont un conseiller fiscal recommandé. Vous pouvez également rechercher des avis en ligne sur les sites spécialisés.

- Vérifiez les qualifications : assurez-vous que le conseiller fiscal est qualifié et possède une certification professionnelle, telle que CPA (Comptable Professionnel Agréé) ou CGA (Comptable Général Agréé).

- Vérifiez l’expérience : demandez au conseiller fiscal combien d’années d’expérience il a et s’il a de l’expérience dans votre domaine spécifique.

- Évaluez la communication : assurez-vous que le conseiller fiscal communique clairement et efficacement avec vous et qu’il est disposé à répondre à toutes vos questions.

- Comparez les frais : comparez les frais des différents conseillers fiscaux et assurez-vous de comprendre comment ils facturent leurs services avant de prendre une décision.

- Planifiez une consultation initiale : planifiez une consultation initiale avec le conseiller fiscal pour discuter de vos besoins spécifiques et évaluer si vous êtes à l’aise de travailler avec lui.

En suivant ces conseils, vous pouvez trouver un bon conseiller fiscal qui peut vous aider à optimiser votre situation fiscale et atteindre vos objectifs financiers.

Qui a besoin d’un fiscaliste ?

Un fiscaliste est un professionnel spécialisé dans les questions fiscales. Il peut être utile pour différents types de personnes et d’organisations, notamment :

- Les entreprises : Les entreprises ont souvent des obligations fiscales complexes et doivent s’assurer de respecter les lois fiscales en vigueur. Un fiscaliste peut les aider à comprendre les règles fiscales applicables à leur activité, à remplir leurs déclarations fiscales et à optimiser leur situation fiscale.

- Les particuliers : Les particuliers peuvent également bénéficier des conseils d’un fiscaliste pour remplir leur déclaration de revenus, optimiser leur situation fiscale et éviter les erreurs qui peuvent conduire à des pénalités.

- Les organisations sans but lucratif : Les organisations sans but lucratif ont également des obligations fiscales spécifiques et peuvent avoir besoin de l’aide d’un fiscaliste pour comprendre les règles applicables à leur organisation.

- Les professionnels indépendants : Les professionnels indépendants, tels que les consultants ou les travailleurs autonomes, ont souvent des obligations fiscales spécifiques liées à leur statut professionnel et peuvent avoir besoin d’un fiscaliste pour les conseiller sur la manière de respecter ces obligations.

En somme, toute personne ou organisation qui doit respecter des obligations fiscales complexes ou qui souhaite optimiser sa situation fiscale peut bénéficier des conseils d’un fiscaliste compétent.

Quelle est la différence entre un comptable et un fiscaliste ?

Bien que les termes « comptable » et « fiscaliste » soient souvent utilisés de manière interchangeable, il existe une différence significative entre ces deux professions.

Un comptable est chargé de la tenue des livres comptables d’une entreprise ou d’un particulier, ce qui inclut la gestion des finances, la préparation des états financiers, le suivi des transactions et la gestion des paiements. Les comptables peuvent également fournir des conseils financiers généraux sur la gestion de l’argent et les investissements.

D’autre part, un fiscaliste est un expert en matière de fiscalité qui aide les entreprises ou les particuliers à comprendre et à respecter les lois fiscales. Les fiscalistes peuvent aider à planifier l’impôt sur le revenu, à minimiser les impôts et à élaborer des stratégies fiscales pour maximiser les avantages fiscaux. Ils peuvent également aider à résoudre les litiges fiscaux avec l’administration fiscale.

En résumé, un comptable se concentre principalement sur la tenue de livres comptables et la gestion financière générale tandis qu’un fiscaliste se concentre sur le conseil en matière de fiscalité pour minimiser les impôts et maximiser les avantages fiscaux. Cependant, il convient de noter que certains professionnels peuvent exercer ces deux fonctions simultanément.